ETH暴涨前夕:Trend Research深度解析看涨逻辑

作者:Trend Research 来源:medium

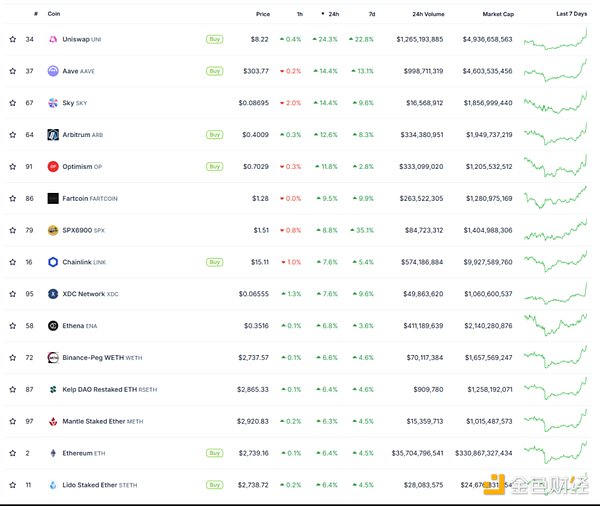

6月9日,ETH及其生态蓝筹标的迎来价格暴涨,ETH单日涨幅达6.4%。我们此前研究报告中提到的UNI上涨24.4%、AAVE上涨13.1%、ENA上涨6.6%。本轮行情中,Trend Research知行合一,从1400美元建仓至今,持续看好并增持ETH相关标的,并在近期购入ETH看涨期权,成为全网最早明确看涨且公开持仓最大的二级投资机构。

目前,我们依然坚定看好ETH的原因有三:加密宏观监管环境持续改善;以太坊仍是链上金融最重要的基础设施;合约市场规模创新高,空头情绪仍在酝酿。

一、加密宏观监管环境持续改善

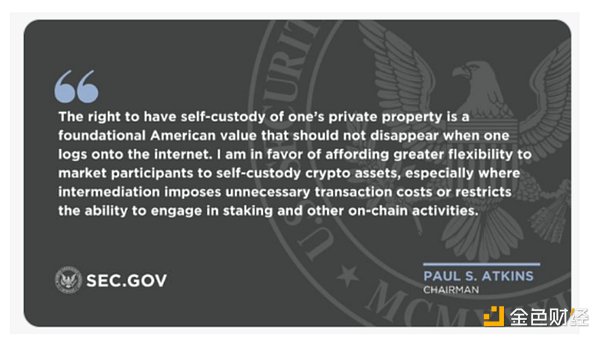

昨日,新任SEC主席在圆桌会议上发表了题为“去中心化金融与美国精神”的演讲,该演讲在加密世界堪称具有“革命意义”,其中三点尤为重要:

第一,Atkins对公司金融部工作人员表示感谢,他们明确了“自愿参与工作量证明(proof-of-work)或权益证明(proof-of-stake)网络作为‘矿工’、‘验证者’或‘质押即服务’提供商,不在联邦证券法的范围之内。”同时,他表示SEC不会止步于此,必须基于国会赋予的权力制定相关法规。

第二,他承认“当前的大多数证券规则和法规都基于对发行人和中介机构(如经纪交易商、顾问、交易所和清算机构)的监管。这些规则起草者可能没有预料到自执行的软件代码可能会取代这些发行人和中介机构。”为此,已要求工作人员考虑是否需要修订委员会的规则和法规,以更好地支持那些希望管理链上金融系统的发行人和中介机构。

第三,在委员会及其工作人员努力提出适用于链上金融市场的专门规则时,已指示工作人员考虑一个有条件的豁免框架或“创新豁免”,以快速允许注册方和非注册方将链上产品和服务推向市场。这一创新豁免框架将助力实现特朗普总统提出的愿景——让美国成为“全球加密资本”,通过鼓励开发者、企业家和其他愿意遵守特定条件的公司在美国开展链上技术创新。

第一点进一步消除了ETH这类以质押为核心的网络被定义为证券的风险;第二点承认了传统金融监管规则在加密领域的不适用性,并对颠覆性修订持开放态度;第三点推动轻量监管以帮助创新快速启动和运行。这场演讲标志着美国加密监管迎来了根本性的方向转变和范式转移。

结合当前美国正在推动的两个重要法案来看,SEC演讲的具体落实路径更加清晰。首先,SEC演讲中提到的框架与规则转变直接对应着众议院金融服务和农业委员会推动的《CLARITY Act》法案。该法案旨在搭建一个加密市场的结构性监管框架,有效解决规模达3.3万亿美元的数字资产市场监管问题。其次,具有基础性质的法案是在参议院环节的《Genius Act》,目前正等待结束辩论投票和参议院最终投票。稳定币市场规模目前约为2500亿美元,若该法案获得通过,稳定币市场规模有望快速增长至万亿规模,以适配现有的数字资产市场规模和新增的传统-链上金融服务场景。

而链上金融最重要的基础设施,便是以太坊。

二、以太坊仍是链上金融最重要的基础设施

“DeFi”声明和具体法案的落地,未来将打破合规壁垒,打开传统资金进入的通道。届时,数以万亿计的增量资金将以稳定币的形式涌入链上金融,而链上金融最大、最安全的“土壤”便是以太坊。目前推测,新增稳定币将有四种主要流向:

1、流向加密市场原生的,具有更高收益率的DeFi市场

加密市场的高波动性使得链上存在许多远高于传统金融市场且回报率更高的DeFi协议。增量稳定币进入链上后,必然会有部分资金自由选择更具智能化、效率化和收益化的投资机会。目前,ETH占据了链上金融TVL的50%以上,其高度的去中心化、安全性及规模化将成为增量资金进入的主要选择。其中,UNI作为最大的链上DEX、AAVE作为链上最大的借贷协议,是不容忽视的蓝筹标的。此外,诸如COMP等业务数据较好的小市值DeFi协议也值得关注。

2、流向以美国合规机构为主搭建的RWA市场

许多传统资金进入链上并不会过多参与到山寨币的行情中,而是会投入到由美国这波金融创新龙头机构搭建的RWA市场,比如贝莱德在链上发行的BUILD基金等。以BUILD基金为例,其主要投资于以下资产:现金:高流动性的现金或现金等价物,确保基金的稳定性与即时赎回能力;美国国债:短期美国国债,作为低风险、高信用评级的资产,提供稳定的收益来源;回购协议:短期借贷协议,通常以国债为抵押,确保基金的流动性与收益。这些资产的组合旨在保持BUILD代币的稳定价值(目标为1美元/代币),并通过每日累积的收益向投资者分红,每月以新代币形式发放。该基金由贝莱德金融管理公司管理,托管方为纽约梅隆银行,代币化平台为Securitize。

以太坊的智能合约功能和安全性使其成为诸如贝莱德等机构链上代币化的首选。尽管BUILD基金并非全部在以太坊上运行,而是扩展至Aptos、Arbitrum、Avalanche、Optimism和Polygon等多个区块链,但以太坊仍为主导平台,持仓约26.87亿美元,占总量的93%。此外,Chainlink在RWA领域也扮演了重要角色,是链下资产上链以及与链上DeFi整合的最大预言机。

3、流向解决传统金融效率的支付领域

传统资金转化为稳定币后,进入区块链的一个重要用途是解决支付问题,例如优化传统的SWIFT支付体系,提高交易效率。摩根大通的Kinexys平台(原Onyx)专注于批发支付、跨境支付、外汇交易和证券结算,支持多币种跨境支付,减少中间商和结算时间,提供数字资产的代币化功能,并探索稳定币和代币化债券的支付场景。Kinexys基于以太坊技术栈,利用其智能合约和分布式账本技术。目前,Kinexys的日均交易量已超过20亿美元。

4、流向部分加密原生的炒作市场

少部分增量资金会快速流向加密原生的山寨币炒作市场。

通过推测增量资金未来进入加密市场的流向可以看出,相较于其他链上生态,ETH及其链上DeFi是潜在增量最大的去处。链上DeFi在2025年或将迎来新的“DeFi Summer”,同时市场对质押促进网络安全性的需求将进一步提升。此外,6月10日SEC发布的“DeFi”声明可能为ETH的ETF质押铺路。若未来成功通过,ETH将成为加密市场的“债券”,引发大规模购买,推动其再次进入通缩状态(目前年通胀率为0.697%)。

三、合约市场规模创新高,空头情绪仍在酝酿

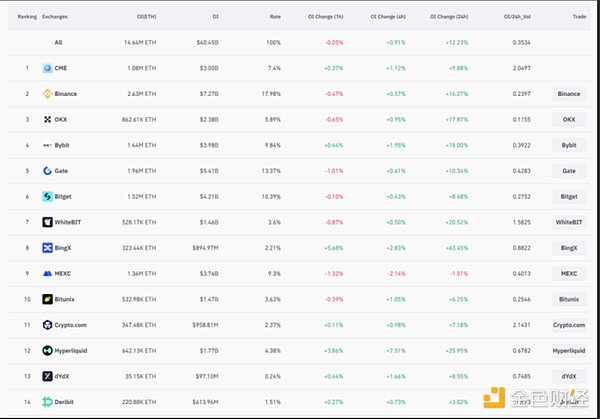

目前,ETH距离历史高点(ATH)还有约40%的涨幅,但全网合约持仓已来到历史新高370亿美元,合约市场流动性极佳。

与此同时,目前市场情绪尚未达到高点,恐惧贪婪指数刚刚从中性转为贪婪,场内情绪高点尚未到来,场外增量资金还未开始大规模进场。

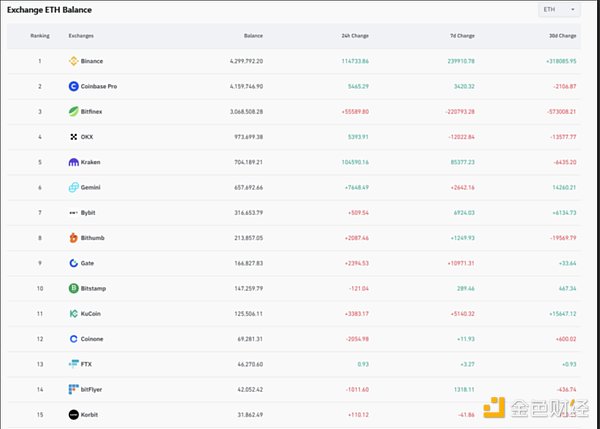

在此前ETH持续下跌至1400美元时,全网看空情绪强烈。据我们观察,主流币和山寨币出现了大量裸空行为。在4月全网发布趋势反转研报时,我们注意到部分交易所的ETH持有量远低于其合约持仓量。目前,这一情况依然存在。例如,Bybit交易所持仓量为144万枚,但交易所钱包余额仅为31.6万枚,为余额的4.5倍;Gate交易所持仓量为196万枚,交易所钱包余额为16.6万枚,为余额的11.8倍;Bitget交易所持仓量为152万枚,但交易所钱包余额暂未披露。

综合宏观监管情况、增量流动性推理、交易所、CME以及链上借贷AAVE市场等数据来看,我们认为ETH合约市场的流动性极其充裕,合约规模领先价格来到新高,同时市场情绪远未达到“FOMO”程度,空头情绪仍然占据一定比例,或存在十亿级别的裸空行为。随着价格突破关键的支阻互换区并进一步突破短期阻力位,长期积累的空单可能进一步助推上涨行情延续。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯