重塑全球金融“水电煤”:《GENIUS法案》如何点燃Circle与稳定币“监管牛市”?

原创 | Odaily星球日报(@OdailyChina)

作者 | Ethan(@ethanzhang_web3)

6 月 12 日,美国参议院以 68 票赞成、 30 票反对的压倒性优势通过《指导和建立美国稳定币国家创新法案》(GENIUS 法案),为锚定美元的稳定币建立起首个联邦监管框架。这部被称为“美元数字化基础设施”基石的法案,如今距离正式成为法律只差众议院通过和总统特朗普签字确认,预计将在 8 月国会休会前正式落地。

法案通过的消息迅速引发了市场连锁反应。稳定币发行商 Circle 成功挂牌纽交所,上市首日股价一度飙升超 200% ,目前股价暂报 240.6 美元,这与其发行定价 31 美元相比,涨幅已达惊人的 674% ,成为“稳定币第一股”( 详情参考:《加密牛市,全在美股:Circle 从 31 美元到 165 美元的十天》)。与此同时,稳定币总市值突破 2500 亿美元,年交易额超过 Visa 和万事达卡交易总和,全球活跃地址数达到 2.61 亿个,稳定币已悄然成为全球数字金融系统的“水电煤”。

这一政策拐点,像极了 20 世纪 90 年代互联网立法时刻:立规矩者未必是创新者,但往往是催熟者。当政策东风吹起,市场注定不再平静。那么,在这场由 GENIUS 法案点燃的稳定币“淘金潮”中,谁已抢跑?谁将崛起?普通人又如何在浪潮中分一杯羹呢?

市场风向标:谁率先抢跑?

GENIUS 法案的通过正在撬动整个资本市场的结构性重估,不仅稳定币发行方迎来“监管红利”,传统金融机构和科技巨头也纷纷下注,加速进入合规稳定币生态。一批加密概念股甚至提前反应,成为市场捕捉政策红利的风向标。

稳定币发行方:合规巨头喜迎春天,离岸玩家面临挑战

Circle(CRCL):全球第二大稳定币 USDC 的发行商,率先受益于 GENIUS 法案带来的合规红利。Circle 于 2025 年 6 月成功在纽交所上市,发行价定为 31 美元,首日股价一度飙涨至 69 美元,涨幅超 200% ,盘中多次触发熔断机制。Circle 已在公开场合明确其将全面对接 GENIUS 监管要求,以美国国债和现金作为核心储备资产,成为“美元 2.0 ”的代表之一。

Paxos、TrustToken(TUSD 发行方)等持牌机构也加快向 GENIUS 框架过渡,争取联邦级稳定币发行资质;与之形成对比的是,一批离岸项目如Tron USDD、Tether USDT(BVI 注册),面临信息披露、储备结构审计压力,一旦遭遇跨链流动性限制或银行通道压缩,将逐步失去主流交易场景。

SBET(StableBet Technologies):近期美股交易中异军突起的新概念股,被视作“合规稳定币 + 链上博彩支付”的双风口玩家。其产品核心是构建 USDC 在去中心化博彩平台中的实时清算通道,并已接入 Base 和 Polygon 链上生态。GENIUS 法案公布后,该股连续 3 日涨停,引发散户与机构抢筹。

此前,更多美股加密概念股,如 SRM Entertainment、SharpLink Gaming 和 Coinbase 等详情,Odaily星球日报在《加密牛市,全在美股:Circle 从 31 美元到 165 美元的十天》有做归集整理。

传统金融机构:积极拥抱稳定币,布局数字新版图

摩根大通(JPMorgan):其稳定币项目“JPM Coin”早在内部结算中实现应用,如今也逐步扩展至对接 USDC 通道,为机构客户提供链上清算服务。在 GENIUS 法案通过后,JPM 宣布考虑申请正式稳定币牌照,以拓展外部客户业务。

高盛、花旗集团、美国银行等老牌银行正在加速与 Circle、Paxos 等合规发行商合作,通过 API 对接稳定币清算池,以应对客户对实时跨境结算和 RWA 通证化需求的激增。

SRM(Secure Reserve Management):这是一家被认为可能成为“传统资管+稳定币托管服务”先行者的公司,主打服务是基于国债+稳定币的组合资产管理,其股价在 GENIUS 法案通过后也受到追捧,被称为“链上版贝莱德”。6 月 16 日该股单日飙升逾 5 倍,市值从几千万飙至约 1.58 亿美元。暴涨源于公司宣布获得 1 亿美元投资并开启波场(TRON)代币金库战略,成为“Tron 版微策略押注加密资产储备”。(补充阅读:《Tron 合并 SRM 剑指纳斯达克,孙宇晨这波在大气层》)

科技与互联网巨头:入局支付与 RWA 赛道,拓展应用边界

蚂蚁集团: 2025 年 6 月宣布将在香港、新加坡、卢森堡同步申请稳定币发行相关合规牌照,且已完成监管沙箱测试,成为亚洲互联网公司中率先跑通合规路径的代表。其“Trusple 链上支付+USDC 结算”产品已在东南亚试点。

京东科技:悄然推出“链上跨境采购结算平台”,计划对接 USDC、HKDC 等多元稳定币资源,用于供应链结算,尤其针对一带一路电商场景。未来可能打通 RWA 托管功能,嵌入区块链发票与资产确权。(详情阅读:《错失支付十年后,刘强东要借稳定币打响京东“第二次支付革命”?》)

Amazon、Google、Apple、X 等美系科技巨头,也正以稳定币钱包、NFT 身份认证、云托管 USDC 账户为突破口,尝试将稳定币接入其支付系统。例如 Amazon Web3团队已与 Circle 达成合作,拟整合 USDC 作为 Prime 部分地区结算手段。

谁会在下半场胜出?

DeFi 生态:收益逻辑被重塑

一旦“合规稳定币”主导市场,DeFi 将告别野蛮生长。法案对储备和清算路径的规范,可能使 DeFi 更趋“金融原教旨主义”——即回归“去中心化金融”的本质,而非“套利聚合器”。

笔者认为,GENIUS 法案的通过对 DeFi 行业带来了深刻的影响,依赖 USDT 进行高杠杆和利差套利的协议面临合规压力,需要尽快调整其模型。而那些注重透明度、去中心化和抗审查性的项目,如 MakerDAO 和 Uniswap,则能够借助法案的合规红利,进一步扩大其市场份额。未来,随着合规稳定币市场的扩展,DeFi 生态将逐步成为数字金融的核心支柱。

RWA 赛道:万亿级市场进入引爆点

GENIUS 法案明确允许稳定币锚定美国国债等现实资产作为储备,这不仅为稳定币带来法律保障,也直接为 RWA 代币化赛道打开了正门。

据高盛(Goldman Sachs)预测,到 2030 年,全球 RWA 代币化市场规模将突破 16 万亿美元,其中美国国债、公司债、房地产和黄金等资产是最先被代币化的主力方向。当前,仅美国国债一项的总市值就已超过 26 万亿美元,其中短期美债(T-Bills)正成为合规稳定币和链上 RWA 产品的首选底层资产。

在这一趋势下,全球资产管理巨头纷纷入局构建“链上华尔街”:

-

贝莱德(BlackRock):推出 BUIDL 基金,允许机构通过 USDC 认购链上国债产品,目前管理规模已超 4.5 亿美元。

-

WisdomTree:已上线 WisdomTree U.S. Treasury Digital Fund,并纳入其在 SEC 注册的基金平台。

-

Franklin Templeton:早在 2023 年就已上线 Benji Investments,将部分短债基金搬至链上运行。

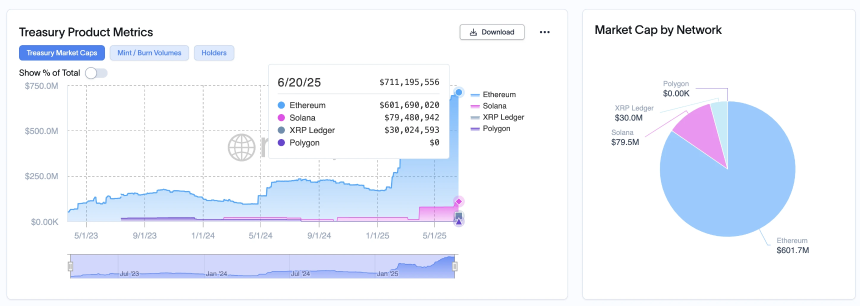

与此同时,链上 RWA 平台也迎来融资和用户活跃高峰:Ondo Finance 的短期美债代币 OUSG,总市值已达 7.11 亿美元;Maple Finance、Centrifuge、Goldfinch 等链上信用平台相继推出债权、房地产、供应链金融等 RWA 资产包;Chainlink 提供链下资产定价预言机,成为 RWA 行业基础设施重要构件。(推荐关注《RWA 周报|GENIUS 法案于 18 日凌晨进行最终表决;Plasma 公募 5 亿美元额度数分钟内售罄(6.10-6.17)》,梳理行业最新洞察及市场数据。)

随着 GENIUS 法案推进并明确“RWA 可作为稳定币储备”的合规通道,RWA 产品有望像稳定币一样进入指数级增长通道:

过去 5 年稳定币市值从不足 50 亿美元增长至逾 2500 亿美元,RWA 也有望复刻类似路径。

未来 3 到 5 年,RWA 可能成为机构和散户的新型资产配置渠道,链上基金、链上房产、链上黄金或将进入大众投资视野。从“小众创新”跃迁为“主流配置”,RWA 正站在爆发的起点。

跨境支付:新范式正在成型

过去数十年,全球跨境支付高度依赖 SWIFT 系统,但其本质仍是一套依赖银行节点中转的报文网络,普遍存在高延迟(T+ 2 甚至更长)、高成本(手续费动辄超 5% )、低透明度(路径不清)等问题,难以适配全球化数字交易的实时性与开放性。

稳定币的出现,尤其是锚定美元的 USDC 与 USDT,正在重塑这一格局。它们具备可编程性、清算即结算等优势,天然适合跨境转账、B2B结算、供应链支付等场景。数据显示: 在 2025 年第一季度,仅拉美地区通过 USDT 进行的P2P跨境交易量同比增长 193% ,其中阿根廷与委内瑞拉合计占比近 41% ,反映其在高通胀环境下的避险刚需。

另一方面,美国通过 GENIUS 法案,正是为了将这种“美元数字化”现象纳入合规轨道,以掌控其流向、引导其生态发展,实质上为全球范围内的美元稳定币流通提供了主权信用背书。

这也为企业级支付打开新窗口。多家科技与零售巨头正在探索链上美元网络的原型:Amazon 在其 AWS 部门内孵化“供应链稳定币结算项目”,旨在优化东南亚与印度区域供应商结算效率;马斯克旗下 X 平台正在测试 X-Pay 系统,结合自家社交网络与稳定币打通全球内容经济;Telegram TON 生态已全面接入 USDT,并逐步拓展至“打赏、电商、转账”一体化场景。

此外,稳定币也成为全球中小型跨境商户的利器。诸如 AirTM(拉美)、Yellow Card(非洲)、Coins.ph(东南亚)等本地钱包,正在集成 USDC/USDT 作为默认跨境结算工具,覆盖数千万无银行账户用户。

在全球结算基础设施仍存真空的区域,稳定币或将成为“数字美元的轻量化部署形态”,从而改变支付入口权力结构。

区块链基础设施:新合规时代下的公链价值重估

GENIUS 法案的落地,也意味着对基础设施层提出前所未有的监管可兼容性需求。稳定币、RWA 等资产在链上流转,不再仅追求“技术性能”,而需满足 KYC/AML 合规接口、链上审计可追溯性和监管机构协同权限等“合规友好特性”。

这使得合规链、联盟链和模块化公链成为热点。例如,Avalanche、Berachain 等已在探索“链上监管即服务”模块,跨链协议 LayerZero 与 Wormhole 也逐步融入合规框架,确保稳定币资产跨链转移过程中仍可被追踪与冻结,满足“资产可跨链,监管可定位”的双重要求。

可以预见,未来的基础设施竞争不再只是 TPS 竞赛或 Gas 优化,而是围绕谁能提供更完善、更灵活、更合规的数据管控与身份识别解决方案。底层公链将从“自由极客范式”迈向“主权协同范式”,这场转型或将重塑整个加密世界的信任底座。

结语:政策风口与财富重构的交汇点

《GENIUS 法案》的加速推进,正将稳定币这一数字金融工具,推向制度化、合规化与全球基础设施化的新高度。这既是一次监管时代的来临,也是一场市场逻辑的重塑。

对于普通人而言,这是信息敏锐度与判断力的试金石。在“政策背书 + 资本助推 + 科技巨头下场”的三重合力下,稳定币不再只是链上的技术代币,更可能成为未来十年Web3最具爆发力的黄金赛道之一。

正如美国财长贝森特所言:“稳定币生态系统将推动私营部门对美债的结构性需求,有助于控制国家债务水平,并吸引全球用户参与美元主导的数字经济。这是一场‘三赢’的系统变革。”

而特朗普则将《GENIUS 法案》称作“美国智慧的体现”,赋予其国家战略级的定位。然而,也有批评者警告,这更像是资本精英们谋划的一场“数字铸币权革命”——技术去中心,但金融永远中心化。

究竟是信任的新基石,还是权力的新工具?未来将取决于制度是否能制衡贪婪,技术是否真正服务信任。

而此刻,风口已至,潮水涌动。稳定币淘金潮,正在悄然改写全球金融的财富版图。

相关阅读

美元霸权 2.0 :《GENIUS 法案》如何重塑稳定币全球格局?

继美国 GENIUS 之后,香港通过的稳定币法案有何新看点?

GENIUS 法案投票通过,将利好哪些加密资产?

GENIUS 法案有望跑通参议院,稳定币监管迎来历史级突破

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯