加密行业反思:治理失效与空投乱象下,代币设计如何回归真实需求?

原文作者 | Stacy Muur(@stacy_muur)

编译 | Odaily星球日报(@OdailyChina)

译者 | 叮当(@XiaMiPP)

编者按:@BinanceResearch 于 2025 年 6 月发布了一份关于代币模型演变的研究报告,深入回顾了过去数年间 Web3 项目在代币设计、激励机制和市场结构上的尝试与教训。从 1CO 时代的泡沫、流动性挖矿的短暂辉煌,到近期项目对发行方式、治理手段与经济模型的重新审视。

Stacy Muur 对这篇报告进行了整理,凝练出了十个关键观察,揭示了治理失灵、空投效率低、模型割裂、供给失真等核心问题,同时也指出了市场对“真实需求”和“收入支撑”的逐步回归。在市场低潮期,这些洞见或许可为下一阶段的代币发行、估值与机制创新提供重要参考。

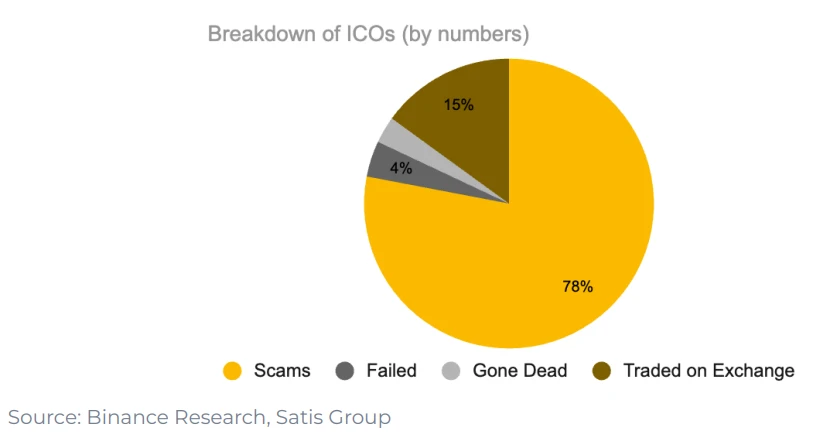

1. 1CO 时代的项目中,只有 15% 最终成功上线交易所

78% 的项目是彻底的骗局,其余则要么失败、要么逐渐归于沉寂。这表明当时的市场充斥着短期主义,缺乏真正可持续的建设动力。

2. “治理”作为代币效用的设计,并未真正奏效

在 UNI 的空投后,只有 1% 的钱包选择增持,98% 的钱包从未参与过任何一次治理投票。

治理在理论上听起来美好,但在实践中,很多时候不过是“退出流动性”的另一种说法。

3. 流动性挖矿起于 2019 年 Synthetix,但没能维持长期需求

然而,“治理权”并未维系对项目的持续关注。数据显示,98% 的空投接收者从未参与治理,大多数人在空投后直接卖出代币。

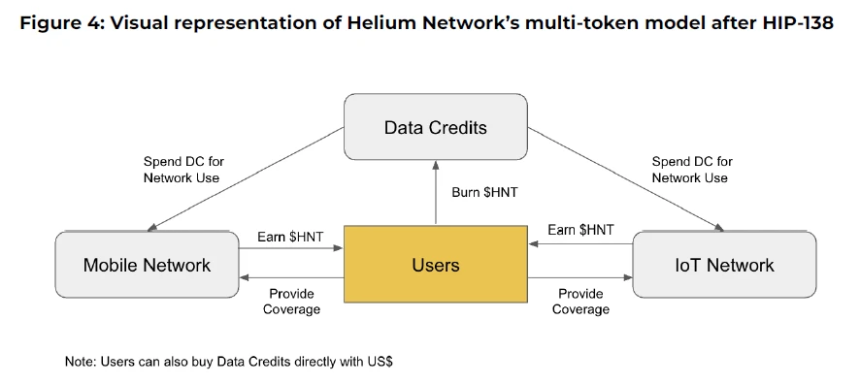

4. Axie Infinity 与 Helium 的多代币模型尝试失败

像 Axie Infinity 和 Helium 等项目曾采用多代币模型,将“投机价值”与“功能效用”分离。一种代币用于价值捕获,另一种用于网络使用。

但实际中,这种拆分并未奏效:投机者蜂拥进入“功能代币”,激励机制错位,价值开始碎裂。最终,这两个项目都不得不回归更简单的单代币设计。

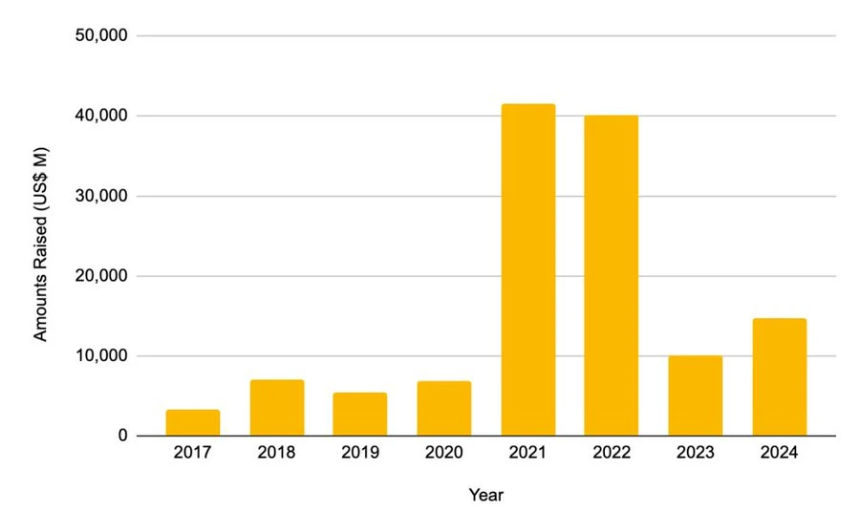

5. 私募融资在 2021–2022 年达到顶峰

-

2021 年融资总额达 414.6 亿美元

-

2022 年为 401.2 亿美元

这个规模已经超过 2017–2020 整个周期融资总额的两倍。然而,这种融资热潮在之后并未持续下去。

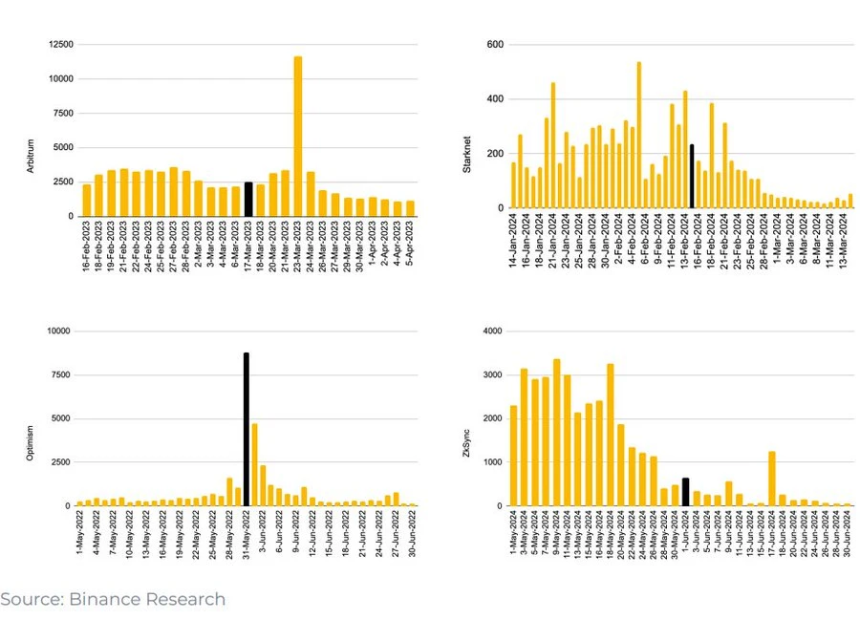

6. L2 空投快照后,跨链桥使用量骤降

每当 L2 宣布空投快照后,跨链桥的使用量便迅速下降。也就意味着这种使用量激增并非源自真实需求,而是由空投党刷交易所致。

大多数用户在空投后抛售代币,而项目方常常误将这类短期“流量”当作真正的产品市场契合(Product-Market Fit)。

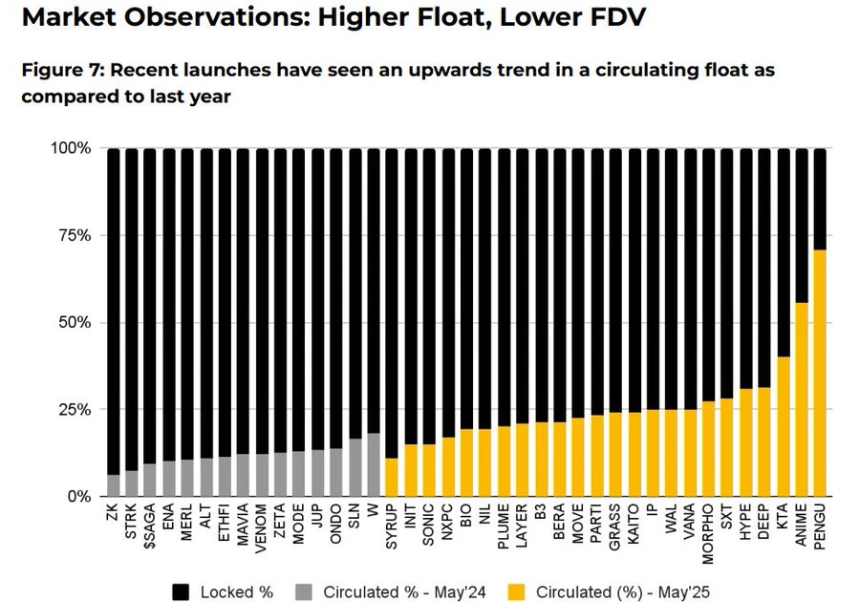

7. 2025 年,代币发行方式发生调整

-

市场初始流通量显著上升

-

平均完全稀释估值(FDV)从 55 亿美元降至 19.4 亿美元

数据显示,那些发行时流通比例更高、估值更合理的代币,在上线后表现更好。市场正在逐步奖励更加真实透明的代币经济模型。

8. 回购机制回归

Aave、dYdX、Hyperliquid、Jupiter 等协议均推出了结构化的“赎回销毁”计划,使用协议收入从市场上回购代币并销毁。这既是财务健康的象征,也是在“代币缺乏实用性”问题尚未解决时的一种权宜之计。

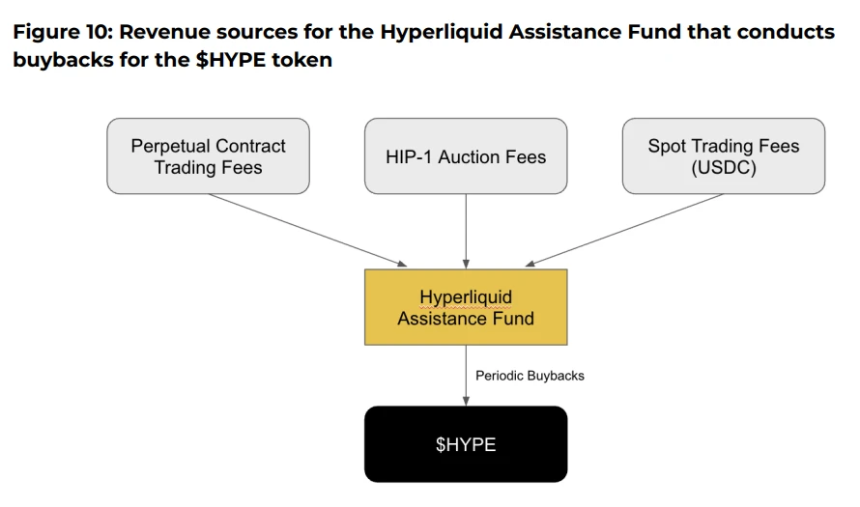

9. Hyperliquid 的回购真相

以@HyperliquidX 为例,该协议已回购并销毁价值超过 800 万美元的 HYPE 代币,这笔资金来自其交易手续费收入的 54%。然而,这些回购并未向持币人分红,只是通过制造“稀缺性”支撑代币价格。

批评者认为,这种回购是资本的错配。它制造了人为的通缩,而不是将实际收益回馈给代币持有者。相比之下,具备收益分红属性的代币模型,或许能带来更好的激励匹配。

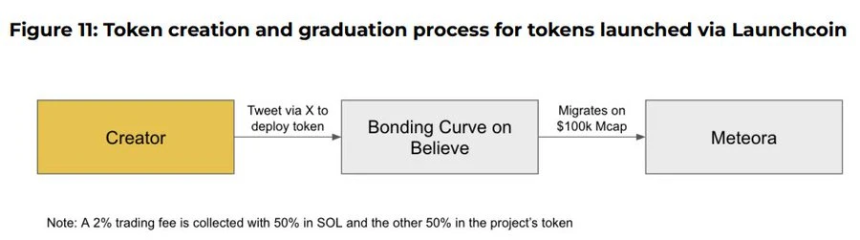

10. Believe App 是当前 ICM(即时创建市场)叙事中的新兴玩家

该应用允许用户通过在 X(原 Twitter)上发布特定格式的推文,在 Solana 链上轻松创建代币,例如“$TICKER + @launchcoin”,这将触发通过绑定曲线模型进行价格发现与流动性部署,实现无需开发就能发布并交易的社区代币。

最终结论:尽管模型不断演化,代币效用仍是悬而未解的问题

-

治理机制已被证明缺乏用户粘性

-

回购计划在某种程度上只是代币缺乏内在需求的替代手段

-

积分与空投机制则更偏向短期策略

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯