美股上市公司“买币潮”背后:短期提振能否支撑长期增长?

作者:Fairy,ChainCatcher

编辑:TB,ChainCatcher

“买币”成了一种快速拉升市值的手段,正席卷美股市场。

在这场浪潮中,加密资产逐渐从企业的财务配置工具演变为市值提升的核心驱动力。然而,这一趋势也引发了尖锐的质疑:市场是否会持续为这种基于加密资产的估值游戏买单?

买币如何影响企业估值逻辑?

“买币”实际上是一场由情绪、流动性和叙事共同推动的估值偏移实验。

在传统估值框架下,企业市值主要取决于盈利能力、资产负债结构、增长潜力及自由现金流等核心变量。然而,在这轮“买币潮”中,企业通过将比特币或其他主流加密资产纳入资产负债表,成功撬动了市场对其估值的重新定价。

当企业持有加密资产时,其市值不仅来源于主营业务的价值创造,还被赋予了基于加密资产价格波动和交易预期的溢价倍数。换句话说,企业市值的增长部分依赖于“币价上涨”的杠杆效应。

然而,这种模式几乎将“流动性叙事”置于企业经营之上,把财务配置异化为资本运作的主轴。

短期提振显著,长期效果存疑

不可否认,“买币”确实具备短期内刺激股价的能力。以汽车交易服务商 Cango 为例,该公司于 2023 年 11 月宣布进军比特币挖矿领域,并斥资 4 亿美元购入 50 EH/s 的算力资源,随后股价飙升 280%。类似地,许多主营业务表现平平甚至陷入财务困境的公司,也试图借助“买币”叙事在资本市场寻求重估。

以下是一些通过购入加密货币实现“币股联动”的上市公司股价数据:

从市场表现来看,“买币即暴涨”的现象屡见不鲜。只要打出“加密资产”概念,短线资金便会迅速涌入。然而,短期冲高后,许多“持币公司”面临股价回调的风险。若无持续购币动作或利好消息刺激,涨幅往往难以维系。

因此,尽管“买币”策略能在短期内激发市场热情,但其能否转化为企业的长期竞争力与持续增长仍充满不确定性。市场也未必会认可那些仅凭一两次购币行为或模糊“持币计划”博取关注的跟风者。

投机者开始获利了结?

“买币拉估值”的故事仍在发酵,但一些核心玩家似乎已悄然开始套现离场。

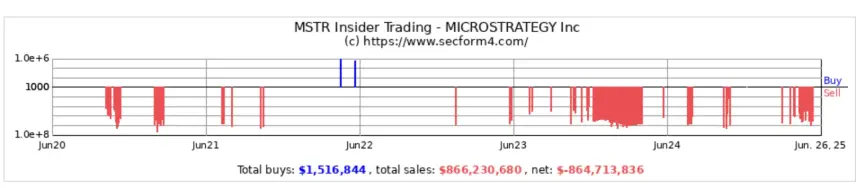

作为“无限增长”理论的提出者,MicroStrategy(MSTR)内部高管近期频繁减持手中股票。据 SecForm 4.Com 数据显示,自 2023 年 6 月以来,MicroStrategy 内部人士进入集中抛售期。Protos 报道指出,仅过去 90 天内,高管累计出售股票总额已达 4000 万美元,卖出次数是买入次数的 10 倍。

图源:secform 4.com

“Sol 版微策略”Upexi 近期也遭遇压力。该公司此前融资 1 亿美元设立 Sol 财库,但昨日盘中暴跌 61.2%,因投资者注册出售 4385 万股股票,相当于其 4 月初始流通股总量。

另一方面,稳定币发行商 Circle 在上市后股价一度飙升至近 300 美元。然而,曾在其未上市前大力支持的 Ark Invest 却持续减持。据悉,Ark Invest 已连续四次抛售 Circle 股票,累计减持超过 36% 持仓。

当“买币”成为一种包装、市值工具,甚至是一种避开基本面拷问的叙事外壳时,它注定无法成为所有企业的“万能钥匙”。今天的市场或许愿意为“财务配置”买单,但明天的市场终将回归对增长与盈利的真实追问。

二级市场的买单,不一定是认可;更可能,只是短线投机的筹码轮转。

原文链接

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯