L1估值迷局:ETH将增长30倍?

作者:Jeff Dorman,Arca 首席投资官;翻译:xiaozou

加密货币的增长仍未被大多数人所理解

上周数字资产普遍下跌,但缺乏令人信服的理由。从积极方面来看,白宫发布了数字资产市场总统工作组(PWG)的报告,SEC主席Atkins宣布启动project crypto计划,该计划将促进所有资产上链流动,并最终允许经纪商在一个平台上交易所有资产。从消极方面来看,美联储在极其疲软的就业报告发布的前一天维持利率不变,导致市场对9月降息的预期升至80%,铜价因关税政策逆转而暴跌,科技公司财报喜忧参半引发美股下行波动。

过去9个月加密货币的价格走势确实吸引了人们的关注,但这种关注是否正确?我经常接到财经记者的电话,要求我对某些话题发表评论。尽管今年可以说是数字资产历史上最具突破性的一年,华尔街和普通投资者对区块链和加密货币的兴趣也达到前所未有的高度,但媒体让我评论的话题在过去7年里几乎没有变化。他们通常聚焦于以下几个基本主题:

“为什么比特币涨(或跌)?”以及“你的目标价是多少?”

“这是否属于山寨币反弹?”

“哪个L1协议(ETH、SOL,还是其他新宠)会胜出?”

“模因币……”(我甚至懒得听问题是什么,因为已经听腻了)

还有新增的“特朗普的政策意味着什么?这对TRUMP币有什么影响?”之类的问题。

我从未收到过关于BNB的提问——尽管从代币经济学和投资回报角度来看,它堪称史上最佳代币之一,其发行方币安也堪称史上最具盈利能力和创新力的企业之一。然而,我却多次被问及关于赵长鹏(CZ,币安CEO兼创始人)的问题。

我从未收到过关于Hyperliquid(HYPE)的提问——尽管它可能是史上人均盈利能力最强的公司之一,也是增长最快的企业之一,其代币发行方式更是独树一帜(通过空投给用户,未接受任何VC投资)。

我也从未被问及关于Pump.fun(PUMP)的问题——这家同样增长迅猛的公司,近期完成了史上规模最大、估值最高的ICO之一。

我还从未被问及关于Aave(AAVE)的问题——这个链上借贷协议净存款规模超500亿美元,按存款量计算已可跻身美国前50大银行之列。Aave占据DeFi总锁仓价值(TVL)的近18%,在链上借贷市场的份额接近80%,并持有DeFi领域超半数净存款。

试想一下,如果财经记者不报道亚马逊、谷歌、近期IPO或摩根大通,而只提出关于黄金、模因股和标普500的泛泛问题,这样的报道显然无法吸引多数人的兴趣。遗憾的是,这正是当前数字资产领域的报道现状。难以判断这究竟源于记者缺乏报道加密领域更有趣议题的专业素养,还是金融受众对这些内容缺乏兴趣。

L1协议因何具有价值?

常读我文章的读者都知道,我厌恶"山寨币"这个叫法——它将比特币之外的所有加密代币简化为单一类别。尽管这个词已完全过时,但其词源确有来历:"山寨币"源于加密行业发展早期,当时除比特币外仅存在两类代币:比特币克隆币(XRP、BCH、LTC等)和L1智能合约协议(如ETH、ADA、EOS、XLM等)。这些代币在当时确实是比特币的替代品。当前加密行业术语与报道存在的几乎所有问题,其根源都在于:行业早期仅存在这两类代币(比特币与L1协议),而行业术语却未能与时俱进地涵盖如今日益丰富的细分领域、代币类型与发行方类型。如今数字资产的范畴已远为广阔,且大多与比特币毫无关联,因此将所有代币笼统归为"山寨币"实属无知。

L1智能合约协议是整个加密领域最重要的基础设施,却也催生了加密投资中最令人诟病的现象。

这一切始于"胖协议理论"——该理论在学术上颇具启发性,但最终被证明完全错误。在以太坊ETH代币成功后,该理论引发VC机构对新兴L1智能合约协议的投资浪潮。如今距ETH首次代币发行已过去十年,市场上充斥着大量无用且高估的L1协议,它们市值虚高,并获得了风险资本的天量投资。与近期涌现的数字资产金库公司(DATs)类似,投资者在投资新L1协议时很少亏损,因此这类初创企业的融资热潮不会停歇。

但你是否曾向L1智能合约协议代币的投资者提出过最基础、最简单的问题?

"为什么ETH(或者说L1协议代币)具有价值?"

我多次提出这个问题,却从未获得令人满意的答案。

要明确的是,任何事物要具备价值,必须兼具财务价值、实用价值和社会价值。

多数L1协议代币确实同时具备这三种价值,这是个良好开端。财务价值源自网络使用产生的费用(Gas费或应用支付),实用价值源于资产的使用需求(支付Gas费、作为抵押品或参与质押),社会价值则来自链上部落文化(酷炫因素)。因此毫无疑问,L1智能合约平台代币确实具有某些价值。

但ETH 4600亿美元的估值、SOL 1000亿美元的估值,以及其他几乎没有任何经济活动的L1协议所获得的离谱高估值,又该如何解释?

让我们从简单的具体分析开始:

财务价值

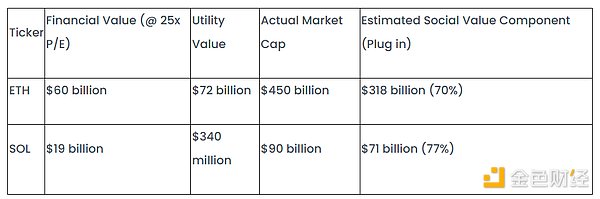

通过对市值最高的几个L1协议的收入情况(以美元计)进行粗略估算,我们可以推算其代币的市盈率。标普500指数的历史市盈率为16倍,当前接近24倍,而L1协议的市盈率普遍接近收费的100倍。

因此,除非你认为交易量和交易频次将激增,或费用将显著上涨,否则很难从财务角度论证以当前估值持有这些资产的合理性。这些代币确实具备一定的财务价值,但绝不足以支撑如此庞大的市值。

实用价值

ETH确实具有实用性,但铝材也同样实用却价值有限。要使实用性因素创造持续需求,需要满足以下条件:所有人都必须时刻在钱包中持有一定量的ETH(或SOL)用于交易或抵押。但当前现实并非如此——区块链空间供给远超过需求。

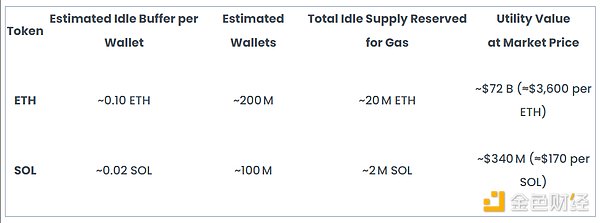

目前持有ETH或与以太坊链交互的钱包地址超2亿个。行业通用建议用户钱包保留约0.1 ETH作为费用缓冲(尤其是ERC-20转账或DeFi交互)。按此估算:2亿钱包 × 0.1 ETH,也就是说约2000万枚ETH可能被闲置作为Gas储备。以当前ETH价格(约3600美元)计算,相当于720亿美元资金仅用于支付Gas费。

而在Solana上,单笔交易费用极低:标准转账仅需约0.000005 SOL,0.02 SOL即可支持约4000笔交易。假设约1亿个活跃Solana钱包均保留0.02 枚SOL作为缓冲,则预估有200万枚SOL闲置用于交易成本。按SOL现价约170美元计算,约3.4亿美元资金被预留作Gas费。

因此,这些代币确实具备一定的实用价值,但绝不足以支撑如此庞大的市值。

社会价值

最后来看社会价值。成为这些网络中的一员很酷吗?或许5年前确实如此,但现在每个加密项目都拥有自己的L1协议,或正在构建自己的L1,这种光环效应已基本消失。社会价值虽然存在,但正在逐渐减弱。然而,L1智能合约协议的大部分价值恰恰来自社会价值,因为相对于其市值,财务价值和实用价值都相对较低。

让我们用上述分部估值法分析两个最大的智能合约协议:

如果对所有L1协议进行类似分析,结果都会相似。财务价值 + 实用价值远低于市值,这意味着大部分价值来自社会价值(占代币价值的70-80%)。

或许上述分部估值法过于粗略,协议原生代币的价值还有其他来源。毕竟,原生代币会成为链上的储备货币。例如,SOL上的模因币交易者使用SOL买卖代币,而非USDC或其他稳定币;NFT交易者使用ETH。但这些区块链的价值真的应该高达900亿美元和4500亿美元吗?仅仅因为它们支持那些几乎没人认为是区块链未来的潮流交易?或许重点不在于当前的潮流,而在于未来可能出现的潮流和用例——没人能提前预知DeFi之夏、ICO、NFT、模因币或其他区块链增长引擎的出现。然而,持有这些作为储备货币的L1协议代币的人,确实从这些趋势的快速崛起中获益。

尽管如此,区块链的核心目标是资产转移,而全球99%的资产是股票、债券和房地产。NFT、模因币甚至真实加密业务(如DePin和DeFi)的股权类代币等“小打小闹”的加密资产,在推动真实资产上链的大局中几乎毫无意义。

那么问题来了:未来哪些区块链将承载最多的真实资产?即使分部估值分析(SOTP)显示其估值过高,这条链可能仍然被低估,因为它将实现最快增长。但该链上的交易对将是稳定币,而非原生代币。

区块链显然具有价值,但任何客观的价值分析都可能得出代币当前价格被高估50-80%的结论。或许这些L1协议能以100倍至1000倍费用乘数交易的根本原因,在于市场仅以BTC为基准进行对比,而非基于基本面分析。当你用一个本身没有估值模型的资产(BTC)作为参照物时,得出的比较结论必然荒谬。

我构加密代币基本面估值模型已近十年,从未有人能逻辑自洽地解释为何L1协议值得当前估值。我的前同事Nick Hotz的尝试最接近答案——他将L1区块链视为国家,从而将原生代币等同于法定货币。但这种方法仍非真正的估值分析,因为它陷入循环论证(用ETH为单位给ETH估值)。

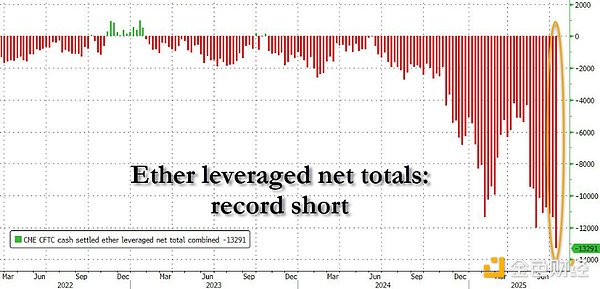

虽然关于ETH空头头寸创历史新高的报道数据存在细微差异(主要源于基差交易),但这一现象或许有其深层合理性。若市场参与者开始认同我的观点,L1协议终将演变为类似电话运营商的基础设施型大宗商品。

就我个人观点而言,如果区块链真能成为所有资产最终的交易技术,那么所有L1协议的总价值很可能高于当前市场总估值。互联网的价值有多大?如果这个类比成立,那么所有区块链的总和确实具有巨大价值——但单个协议大多未必。最终可能仅存1-2个赢家,因此我宁愿选择估值10-20亿美元的协议,而非那些超过500亿美元的选项,毕竟它们本质上都是高风险赌注,我更倾向低价筹码。

但这一判断基于我的核心观点:全球99%的资产尚未上链,这意味着ETH或SOL当前的优势从长期看微不足道——因为这些链上资产只是使用无价值资产的测试阶段。

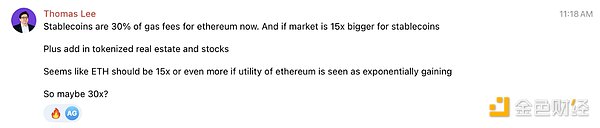

更乐观的答案与安全性密切相关。例如财政部长Scott Bessent预测稳定币规模将达3.7万亿美元。要支撑4万亿美元的稳定币市场,ETH需要多大市值?永久ETH多头Tom Lee(通过私下交流)表示:"这就是我认为高盛和摩根大通最终将质押ETH的原因——确保网络安全性。"鉴于他对稳定币增长15倍的预测,他认为ETH将增长30倍。

我十分认同这个分析框架。这种逻辑确实成立——如果你是一家试图在稳定币领域占据主导地位的传统金融机构,自然会投资于为这项业务提供底层安全性的L1协议代币。

颇具讽刺意味的是,这与"胖协议理论"完全相悖。真正的价值其实存在于链上构建的应用程序中,而非底层协议本身。但为了支撑这些应用的发展,底层协议的价值也将随之增长。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯