代币估值含混,Artemis借股市经验提出智能循环供应量

原文作者:Artemis

编译 | Odaily 星球日报(@OdailyChina);译者 | Ethan(@ethanzhang_web3)

编者按:加密世界长期饱受估值体系混乱之困——同一代币在不同平台呈现迥异的供应量数据,致使市值计算失真、投资判断失准。当传统股市早已采用流通股等标准化指标时,链上估值却仍在粗放式摸索。不久前,Artemis 与 Pantera Capital 提出“流通供应量”框架,将股市成熟的流通股概念引入加密领域,通过排除协议持仓等非流通代币,为行业带来可与传统金融对标的价值标尺。这一变革或将成为机构级资金入场的关键基础设施,更可能重塑整个加密资产的估值范式。

编者按:加密世界长期饱受估值体系混乱之困——同一代币在不同平台呈现迥异的供应量数据,致使市值计算失真、投资判断失准。当传统股市早已采用流通股等标准化指标时,链上估值却仍在粗放式摸索。不久前,Artemis 与 Pantera Capital 提出“流通供应量”框架,将股市成熟的流通股概念引入加密领域,通过排除协议持仓等非流通代币,为行业带来可与传统金融对标的价值标尺。这一变革或将成为机构级资金入场的关键基础设施,更可能重塑整个加密资产的估值范式。

以下为全文内容,由 Odaily 星球日报编译:

摘要

目前,加密数据提供商对同一代币显示的供应量指标存在巨大差异,这会严重影响市值或估值倍数(如市值/收入比率)的计算。Artemis 与 Pantera Capital 联合提出名为"流通供应量"的简易框架,其计算方式为总供应量减去协议总持有量。该模式类似于股市中的"流通股"概念(即总发行股数减去库存股)。我们的目标是让投资者在进行估值比较时,能够更清晰地对代币和股票进行同类对比。

引言

当购买股票时,投资者通常会关注以下几个关键数据以了解股份数量:

- 授权股数——公司依法可发行的最大股份数量;

- 已发行股数——公司实际发行的股份总量;

- 流通股数——所有投资者持有的股份总数(不含公司持有的库存股);

- 流动股数——实际可供公开交易的股份数量。

为何这些数据至关重要?

因为这些指标能帮助投资者厘清:

- 所有权——投资者所购股份对应的公司经济权益大小;

- 供应风险——未来可能涌入市场的额外股份数量;

- 流动性——股票在不易影响价格的情况下可顺利交易的程度。

Source:Artemis

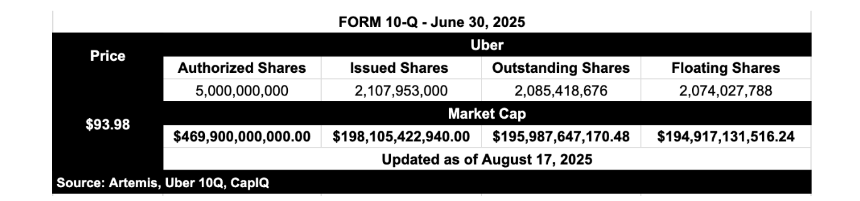

我们以 Uber 为例深入解析:

- 授权股数:50 亿股 → Uber 依法可发行的最高股份限额。公开市场投资者几乎从不参考授权股数;

- 已发行股数:约 21 亿股 → Uber 实际发行的股份总量;

- 流通股数:约 20.9 亿股 → 当前由 Uber 投资者持有的股份数量。这是公开市场投资者真正关注的股份数;

- 流动股数:约 20.7 亿股 → 实际可在市场交易的股份数量。

试想:若以授权股数对 Uber 进行估值,其市值将高达 4690 亿美元,预期市盈率骤增至 70 倍——这显然有悖常理。授权股数从未被投资者用作企业估值依据,因为"授权股数×股价"并不反映真实经济价值。

现实中,投资者基于流通股数(约 20.9 亿股)对 Uber 进行估值。截至 2025 年 8 月 17 日,其市值约为 1959 亿美元,预期市盈率为 30 倍。流通股数真实反映了公司价值的经济所有权分布。

当前代币供应指标的症结

加密领域投资者目前主要参考"流通总量"(Circulating Supply),即公开市场可交易的代币数量。但该指标存在严重缺陷:

- 某些统计包含锁仓代币,某些则排除;

- 部分计入国库钱包持有量,部分予以剔除;

- 销毁代币是否扣除标准不一;

- 项目方悄然释放代币却未明确披露。

与此同时,投资者常接触的 FDV(完全稀释估值)也存在问题:FDV=代币价格×总供应量。这好比用 Uber 授权股数计算市值——假设所有股份立即流通,得出 4690 亿虚高市值,显然不符合经济现实。

因此投资者陷入两难:要么选择失真的 FDV(包含全部潜在供应),要么采用定义混乱且标准不一的"流通供应量"(关键缺陷是常排除已发行但未解锁的代币)。

为何"流通供应量"是最佳折中方案?

"流通供应量"(Outstanding Supply)统计所有已生成代币,同时排除协议持有的余额(如基金会、国库或实验室等非流通资产),堪称加密领域的"流通股数"。

- 相比 FDV:更真实反映经济现实;

- 相比传统流通供应量:定义更清晰、标准更统一;

- 这一指标扎根于经济实质,为投资者提供值得信赖的中间基准。

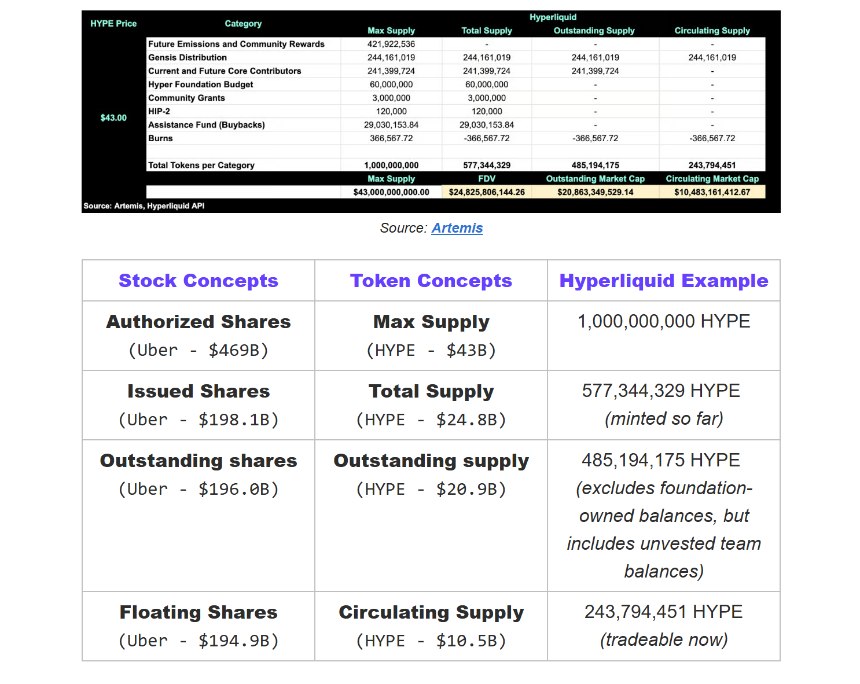

真实代币例子 - Hyperliquid

为何流通供应量指标至关重要?

长期以来,加密领域默认采用 FDV(完全稀释估值)=最大供应量×价格的估值方式。这好比用 Uber 50 亿授权股数计算市值,会使其估值达到约 4690 亿美元,而非 Google Finance 通常显示的约 1960 亿美元市值。

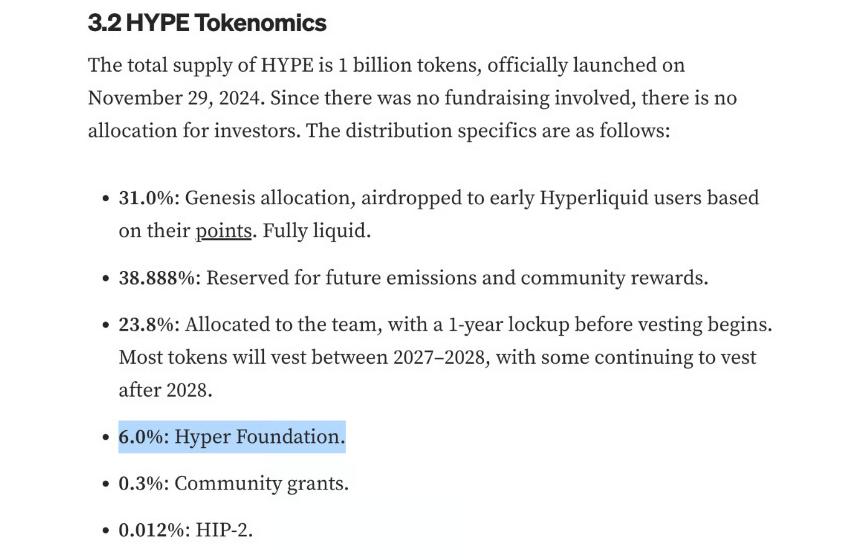

随后行业转向采用总供应量估值,但这仍会高估实际价值——因为总供应量包含协议持有的全部代币。以 Hyperliquid 为例:其 10 亿 HYPE 代币中有 6%(6000 万枚)由 Hyper 基金会持有。这些属于协议控制的资产,可用于运营投入、生态资助或团队激励,其经济属性与投资者持有的代币存在本质差异。

Source:Mint Ventures

因此,Hyperliquid 的流通供应量估值(约 208 亿美元)最接近真实市值。这类似于股市中的流通股概念——排除库存股后所有投资者实际持有的代币总量。

相比之下,其循环供应量估值(约 105 亿美元)更接近实际可流通交易的代币规模,类似于股票中的流动股数。

这些供应量指标之所以关键,是因为基于 FDV 计算的市盈率或市销率等估值倍数会被人为抬高——这实际上变相惩罚了像 Hyperliquid 这样持有大量未释放代币的项目,使其在同行对比中处于劣势。

注:我们对总供应量的定义与 CoinGecko 不同。CoinGecko 统计所有代币(不论权属),而我们扣除已永久销毁和未生成的代币,确保总供应量真实反映影响估值的现存代币数量。

为何现有数据存在矛盾?

目前投资者查看 HYPE 代币时会发现,不同数据平台呈现截然不同的数值:

DefiLlama 显示的流通 FDV 为 278 亿美元。以代币价格 43 美元推算,其假设流通量约为 6.47 亿枚——这甚至超过了当前 5.77 亿枚的实际生成量。

CoinGecko 的循环供应量估值则为 145 亿美元,暗示其认定流通量约 3.37 亿枚。

但这个数字很可能被高估,因为 CoinGecko 未排除所有协议持有的钱包(如 Hyper 基金会、社区资助基金和援助基金)。实际上其中大量代币尚未进入市场,真实流通量应该更低。

问题在于,这些差异会导致估值出现数十亿美元的偏差。缺乏统一标准时,不同投资者对同一代币的规模认知会产生巨大分歧。

这正是我们需要推行"流通供应量"与"更智能的循环供应量"的原因。代币流通供应量标准不仅能提升透明度,更实现了与股票估值体系的横向可比性。

Artemis 解决方案:推出流通供应量与智能循环供应量新标准

总供应量

定义:已生成(铸造)的所有代币总量(扣除销毁部分)。可类比股市中的"已发行股数"。

计算公式:总供应量 = 最大供应量 - 未生成代币 - 已销毁代币

流通供应量(新增指标)

定义:现存所有代币中排除协议自身持有的部分(包括基金会、DAO、实验室或锁仓分发合约)。排除协议持有代币的原因类似于股市剔除库存股——这些代币虽存在却不属于外部投资者。唯有外部持有的代币才反映真实所有权、流动性和市场价值。可类比股市中的"流通股数"。

Source:Artemis

计算公式:流通供应量 = 总供应量 - 协议总持有量

其中协议总持有量包括:

- DAO/基金会持有——负责治理或生态发展的实体持有的代币;

- 实验室持有——在没有独立基金会时,实际承担协议管理职能的实验室实体持有的代币(如生态基金、分发管理方);

- 程序化分发合约——按预设规则自动向生态释放代币的智能合约;

- 闲置资金——由验证者治理管理的链上基金中暂未部署的代币(需经去中心化投票才能释放);

- 回购储备(未销毁)——协议回购但尚未销毁的代币。

智能循环供应量(优化指标)

定义:当前可立即交易的代币数量。排除锁仓代币、尚未解锁的内部/团队持仓以及非流动性国库钱包。可类比股市中的"流动股数"。

Source:Artemis

计算公式:循环供应量 = 流通供应量 - 锁仓代币

为何需要双重指标?

- 透明度——清晰区分已生成代币与实际可交易代币;

- 风险评估——预判未来可能进入流通的潜在供应量;

- 标准化——消除不同项目间的统计歧义;

- 真实市值——精准的循环供应量意味着更准确的估值;

- 可比性——实现跨项目的标准化横向对比。

总结启示:

股票市场无需猜测股份数量或潜在供应量,这种清晰度构建了市场信任。

加密领域也应如此。若行业想要获得机构信任,就必须提供机构级别的透明度。通过流通供应量与智能循环供应量标准,投资者终将获得与传统金融市场同等的透明化体验。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯