Ethena的崛起:USDe如何颠覆稳定币市场

安迪下木2025-09-05

作者:Thejaswini,来源:Token Dispatch,编译:Shaw 金色财经

在金融世界中,复利的故事总是令人着迷。但当生活成本的增长速度超越投资回报时,传统理财路径显得力不从心。而如今,Ethena的稳定币USDe正以惊人的速度吸引全球投资者的目光。

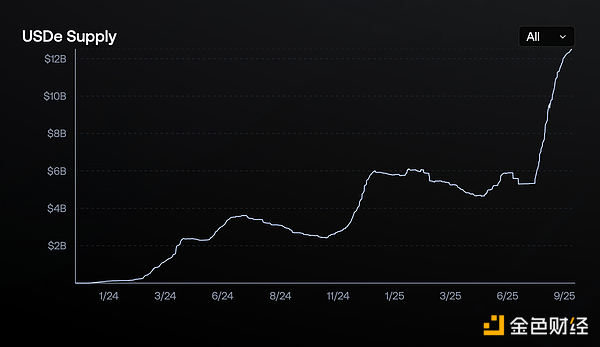

一个仅推出18个月的加密协议,其流通供应量迅速突破124亿美元,超越了USDT和USDC的历史增长记录。这种“闪电扩张”背后,是Ethena对加密衍生品市场结构性低效率的巧妙利用。

USDe的核心机制:Delta中性套利

USDe通过一种被称为Delta中性仓位的策略,保持与美元的挂钩。其运作方式如下:

- 用户存入ETH或BTC等加密资产作为抵押品。

- Ethena在永续合约市场上开设等量的空头仓位。

- 无论加密资产价格涨跌,现货和空头仓位的收益和损失相互抵消,从而实现美元计价的稳定性。

例如:

- 如果ETH上涨100美元,现货持仓增加100美元,但空头合约损失100美元。

- 如果ETH下跌500美元,现货持仓损失500美元,但空头合约获利500美元。

最终结果是——以美元计价的完美稳定。

收益来源:如何实现两位数年化收益率?

USDe的高收益并非凭空而来,而是来自以下几个关键来源:

- 质押奖励:通过质押ETH抵押品赚取约3%-4%的质押奖励。

- 资金费率:在加密货币永续合约市场中,Ethena始终处于空头一方,收取做多交易者支付的资金费率(比特币平均为11%,以太坊平均为12.6%)。

- 现金等价物收益:Ethena将储备中的现金等价物和国债产品投入流动性协议,获得额外收益。

综合来看,这些来源在2024年为sUSDe持有者创造了19%的年化收益率。

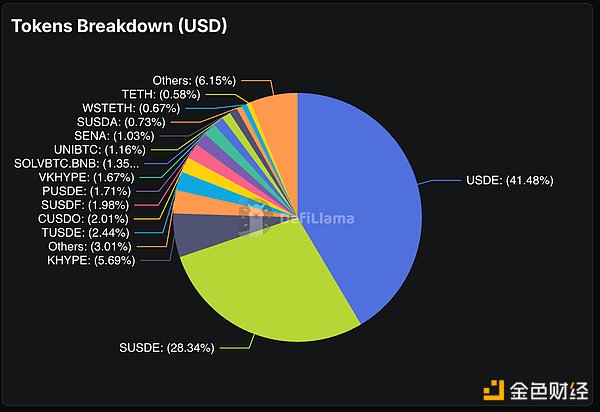

生态系统驱动:四种代币的功能分工

Ethena的生态系统由四种代币驱动,每种代币都有不同的功能:

- USDe:合成美元单位,目标价为1美元,通过Delta中性对冲维持稳定。

- sUSDe:收益型代币,通过质押USDe获得,享受协议收入。

- ENA:治理代币,允许持有者参与协议决策。

- sENA:已质押的ENA仓位,未来可分享协议收入。

2025年:为何成为Ethena的突破之年?

多种因素共同推动了USDe的快速增长:

- 永续期货市场的爆发式增长:2025年8月,比特币未平仓合约达到810亿美元,山寨币未平仓合约达到470亿美元。

- 递归收益循环:用户通过Pendle和Aave等平台不断放大收益敞口。

- SPAC支持:StablecoinX计划筹集3.6亿美元用于积累ENA代币。

- Ethereal DEX:基于USDe构建的去中心化交易所吸引了10亿美元的锁定价值。

- 机构合作:与Coinbase、Copper等机构的合作加速了USDe的普及。

- 美联储降息预期:市场预计2025年美联储将降息两次,推高资金费率。

风险与挑战:杠杆的双刃剑

尽管USDe的创新令人瞩目,但其高度依赖杠杆的模式也带来了显著风险:

- 负资金费率:如果市场情绪持续看跌,Ethena可能需要支付资金而非收取。

- 交易对手破产:依赖大型交易所维持空头合约存在潜在风险。

- 清算风险:Aave和Pendle上的递归借贷循环可能引发大规模去杠杆化。

- 监管压力:欧洲监管机构已迫使Ethena迁至英属维尔京群岛。

稳定币市场的未来:USDe能否持续领先?

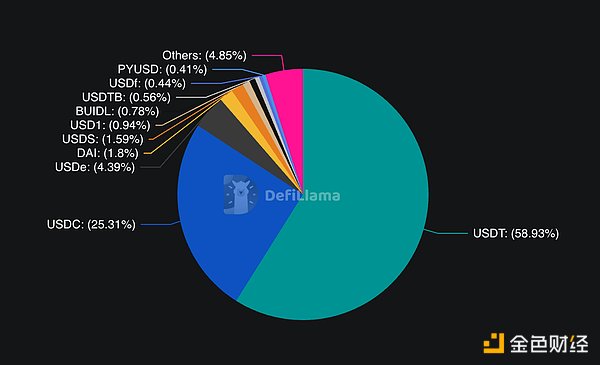

目前,USDe的市场份额已超过4%,仅次于USDC(25%)和USDT(58%)。更重要的是,其增长速度远超竞争对手。

如果这种趋势持续下去,USDe可能会重塑稳定币市场的格局,迫使传统发行商调整策略。

然而,Ethena能否在管理风险的同时保持其收益优势,仍是未来的关键考验。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯