第三大比特币主权持有者不丹:加密货币税收与监管制度一览

作者:Gao Xian

1. 引言

近年来,不丹依托其水电能源的区位优势与国家机器驱动的战略开发模式,持续建设比特币矿场,掀起了一场“绿色挖矿革命”。根据Arkham Intel于2025年6月27日发布的数据,该国自2020年起累计持有12062枚比特币,已成为全球第三大比特币主权持有者。该储备规模约占不丹国内生产总值(GDP)的40%,使其成为全球加密货币资产敞口最大的国家之一。2025年7月,不丹推出全国性加密支付系统,允许游客使用加密货币支付签证费、航班和当地商品,成为最早一批在整个旅游生态启用加密支付的国家。币安CEO Ricahrd Tang致信不丹,称不丹开辟加密货币创新路径,以信任铺就国家愿景。不过,与不丹高速蓬勃发展的加密货币产业形成鲜明对比的,是该国略显粗糙、尚处于起步阶段的加密货币税收与监管制度。

2. 不丹对加密货币的定性与基本税务政策

2.1 加密货币的定性

不丹对加密货币的态度较为审慎,并未将其作为法定货币,而是将其作为受监管限制的资产。但是这点不妨碍不丹对加密资产形成日益开放的态度。特别是在2025年1月,不丹的特别行政区格勒普正念城(Gelephu Mindfulness City,GMC)更是宣布拟将比特币(BTC)、以太坊(ETH)和币安币(BNB)纳入其战略储备框架(区域层面),这属于开创性尝试,法律与落地细则仍在推进中”。这意味着不丹对加密货币的定性已超越普通的商品或财产,将其提升至国家战略储备资产层级。

2.2 基本税务政策与其国际比较

2.2.1 不丹税制概览

不丹税制的现代化进程起点相对较晚,1960年代起政府逐步引入货币化税收,2001年的《不丹王国所得税法》建立了涵盖个人和企业税收的现代综合所得税制度,2000年的《销售税、海关和消费税法》则规范了间接税的征收。当下,不丹的税制主要包括个人所得税、企业所得税、销售税和海关与消费税,并近期通过了包括所得税法(Income Tax Bill of Bhutan 2025,以下简称《所得税法》)和商品与服务税法(Goods and Services Tax Bill of Bhutan 2025,以下简称《商品与服务税法》)在内的新的法案以进一步现代化税制。目前,销售税、海关和消费税根据2000年的《销售税、海关和消费税法》执行,具体税率由财政部公布(其中销售税目前为7%)。但不丹计划于2026年1月起实施5%的商品与服务税(GST)以取代现有销售税。由于新法即将在2026年1月1日生效,本文将以新法为主进行介绍。

2.2.2 个人所得税

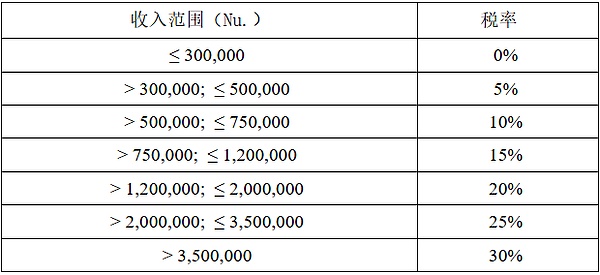

不丹的个人所得税以超额累进税率为基础,税率从0%到30%递增,适用于年收入超过30万努尔特姆的公民、居民以及在不丹有收入的其他个人。2025年《所得税法》将原个人所得税(PIT)和商业所得税(BIT)合并至个人所得税下以简化税收结构。根据新法,具体的个人所得税的各级距税率如下:

2.2.3 企业所得税

不丹的企业所得税适用于公司、团体和显著经济存在(Significant Economic Presence)。根据新的《所得税法》,税率为22%,较之前的30%有所降低,旨在吸引投资和支持企业发展。

2.2.4 销售税与即将实施的商品与服务税(GST)

目前,不丹的销售税税率为7%,适用于大多数商品和服务。然而,不丹计划于2026年实施5%的商品与服务税(GST),以取代现有的销售税,从而统一税收体系,简化税务合规,并与国际标准接轨。

2.3 加密货币税收政策与最新动态

不丹并未出台专门针对比特币或其他加密货币的具体税法条款。虽然该国参与加密货币挖矿并支持数字基础设施,但它不将加密货币视为法定货币,也不提供特定的税收减免。在不丹现行税收立法框架下,与加密货币相关的潜在应税事件发生时——如产生来自加密货币挖矿、投资或交易(出售或交换)的收入或接受加密货币作为商品或服务的支付,甚至是仅仅持有数字资产——都可能导致现行税种的适用。

2024年所得税法的修订时,不丹国内主流媒体曾报道,根据主管部门税务海关总署(Department of Revenue and Customs)的相关官员,此次所得税法的修订将考虑将加密货币等数字资产作为个人所得税的收入来源。然而,新的《所得税法》中并未出现具体的明文确定加密货币作为个人所得税的应税所得(Taxable Income),而是规定了四种应税所得种类:受雇所得(Income from Employment)、营业所得(Income from Business)、投资所得(Income from Investment)、其他来源所得(Income from Other Sources);仅将加密货币作为“数字资产供应”(Supplies of Digital Assets)的一种形式,从而构成“数字服务”(Digital Services)。由此看来,不丹在加密货币税收方面仍显谨慎,具体规定仍较为模糊。但可以确定的是,企业提供加密资产相关服务将按照22%的税率缴纳所得税。此外值得注意的是,通常在加密货币被视为税收目的意义上的财产时,将会增收资本利得税(Capital Gains Tax)。通过对现行所得税法的解释适用,不丹仍然可能根据加密资产持有时间、交易行为性质而将相关收益按照“投资所得”或“其他来源所得”征税。而就商品及服务税,新法并未就加密货币交易是否应税作出明文规定。

3. 不丹对加密货币的监管框架

3.1 加密货币监管制度的基本框架

不丹的监管制度经历了从试点到全面推广的转变。不丹的加密货币监管主要由皇家货币管理局(RMA)负责,并通过2019年RMA发布的《加密货币挖矿监管沙盒框架》实施,强调对加密相关业务的严格合规监管。该框架旨在确保挖矿活动符合国家法律,保护投资者和消费者,并支持创新技术应用。更具体而言,该框架要求加密货币挖矿企业遵守KYC和AML规范,并获得RMA不同形式的批准,以防止滥用加密货币进行非法活动,确保不产生金融风险。2024年,不丹进一步完善监管,要求在该国经营的加密企业获得许可,进行全面的风险披露,以保护加密货币投资者。这一框架强调反洗钱和投资者保护,不仅与FATF标准一致,也与全球对加密货币领域金融交易的安全性和完整性的关注保持一致。

3.2 加密货币监管制度的最新动态

不丹对加密货币持积极开放态度,不仅接受加密货币,还将其融入国家发展战略,特别是建立比特币主权储备、利用其水电资源进行绿色挖矿,并将其作为经济多元化的工具。在这一过程中,不丹不断更新着加密货币监管制度。

根据不丹皇家货币管理局2025年5月30日公告的最新通知《皇家货币管理局对加密货币的监管立场》(RMA’s Regulatory Stance on Crypto Currency),皇家货币管理局将对加密货币采取分阶段、聚焦式的加密货币监管策略,在保障公民权益与金融稳定的同时支持负责任的创新(Responsible Innovation)。基于此方针,RMA在持续监测领域动态并强化国家加密货币能力建设的同时,正式公告了如下立场:

(1)加密货币挖矿与交易业务仅限格勒普正念城注册实体及合作企业开展,且须遵守GMC监管框架;

(2)通过受RMA监管的国内银行进行加密交易将继续受到限制。

最新监管规定说明,尽管存在若干限制,但是不丹的未来政策可能继续支持加密货币发展。需要注意的是,鉴于不丹著名的“国民幸福总值”理念,其加密货币政策可能仍然较为谨慎,并强调投资者保护、可持续性和社会效益,以平衡经济创新与金融稳定。

4. 国际比较与未来展望

4.1 国际比较

将不丹与其他专注于加密货币发展的国家进行简要比较,可以发现如下宏观差异:第一,在货币体系方面,萨尔瓦多将比特币作为整个经济体系的法定货币,以更具有法律强制力的方式推广加密货币,而不丹尚未宣布任何加密货币为法定货币,并未颠覆既有的法币体系。第二,在推动主体方面,不同于瑞士通过私人创新、市场力量推广区块链,不丹则通过Druk Holding & Investments和DK Bank等国家实体参与其中,进而将加密货币整合到国家发展计划之中,这与美国对加密资产的持续立法推动有异曲同工之妙。第三,在全球定位方面,阿拉伯联合酋长国、美国等正致力于将自己打造为全球加密枢纽,不丹的定位却截然不同,其加密战略并非追求全球中心地位,而是聚焦于赋能本土发展目标——通过加密支付系统的广泛采用提高当地的区域连通度、开放度与金融包容性,从而支持旅游业的发展。

具体到税收制度的细节方面,不丹的税收制度也颇具特点。不丹的税收政策相对宽松,允许成本扣除,且采取超额累进税率,体现了其对中小投资者的友好态度,而同属南亚的印度对加密货币收入征收30%的统一税率,且不允许将损失抵扣其他收入,税收环境相对更加严苛。但与葡萄牙等欧洲国家以税收优惠吸引加密货币用户相比,不丹又不广泛地提供税收优惠,它侧重于通过商家支付和数字工具为当地人提供日常应用,进而推广加密货币。同时,与同样作为重要比特币主权持有国的美国对比,美国在加密货币税收与监管立法上相对精细、透明,并具有维系自身领先地位的鲜明定位;不丹则未设专门加密税种,而是将加密货币收入分散至现有税种和税目征税,监管框架相对简单而监管立场谨慎。

4.2 未来展望

在监管方面,不丹的加密货币监管体系反映出谨慎与开放创新相结合的理念,特别是聚焦反洗钱和投资者保护的监管制度与国际接轨,但是监管制度的透明度仍有待提升,监管细节仍有待完善,存在一定的不确定性。特别是,根据主管当局的最新公告,相关业务的地域限制与管控仍将持续。未来,不丹可能成为加密货币绿色发展的全球典范,其政策仍将继续支持加密货币发展,并聚焦于能力建设、风险隔离和主权掌控,监管细节也将得到进一步优化。

在税收方面,不丹的税制正处于转型期。近年来,不丹个人所得税和企业所得税的调整反映了政府对经济发展和社会公平的平衡考虑,而GST的实施将进一步简化税收结构。尽管如此,由于缺乏具体的法律法规或指导方针,不丹对加密货币征税的立场仍然有些模糊,相关税务事宜仍然处于灰色地带。未来,不丹的税收政策可能继续朝着更透明、更高效的方向发展,而在加密货币税务政策上,其未来一段时间内可能仍然保持现状,这一方面为灵活地处理加密货币相关税务问题提供了空间,另一方面也为加密货币税收带来了不确定性和风险。我们相信,对加密货币的积极态度,将促使不丹尽快形成有利于加密行业发展的相关税收框架。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯