140亿美元的崛起之路:揭秘USDe的高收益机制与潜在隐患

作者:imToken

来源:imToken

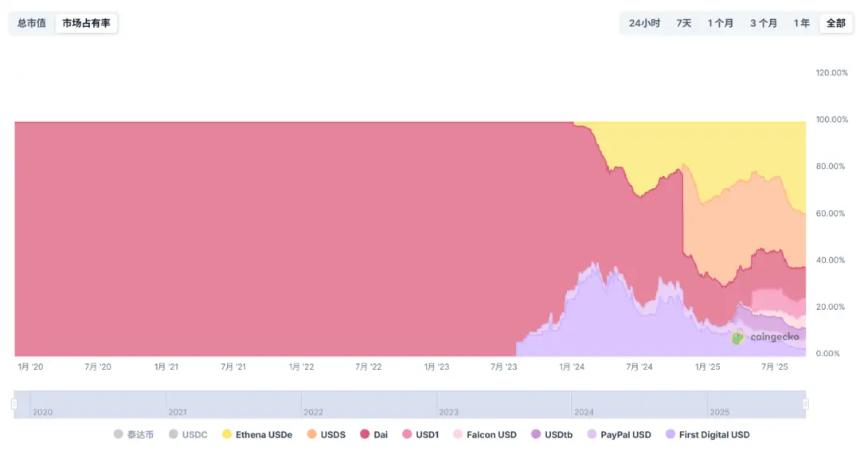

在稳定币市场中,谁是第三名?

USDT和USDC稳居前两名几乎毫无悬念,但令人意外的是,如今的季军却并非DAI、FDUSD或TUSD,而是一个问世不到两年的新晋玩家——USDe。

根据CoinGecko数据,截至9月23日,USDe的流通供应量已突破140亿美元,仅次于USDT和USDC,牢牢占据稳定币市场的第三把交椅。更值得关注的是,如果剔除USDT和USDC的巨量份额,USDe几乎占据了其他所有稳定币市场40%的份额,对传统稳定币的生存空间形成了巨大挤压。

这个后起之秀究竟是如何在短时间内迅速崛起的?其背后的收益逻辑和风险隐患又是什么?而随着USDe的快速扩张,稳定币赛道正在孕育哪些新的变量?

来源:CoinGecko

非线性增长:从0到140亿美元的奇迹

稳定币市场始终是一块利润丰厚的超级蛋糕。

横向对比来看,头部玩家Tether的“印钞机”属性甚至不亚于顶级CEX。根据Tether发布的2025年Q2鉴证报告,Tether持有美国国债总价值超过1270亿美元(较一季度增加约80亿美元),二季度净利润总计约49亿美元,上半年净利润总额更是达到57亿美元。

要知道,Tether仅有约100名员工,其利润率与运营效率之高令人咋舌,相比加密交易平台和Web2传统金融巨头,几乎低了一个数量级!

然而,在这片利润丰厚的市场上,并非所有参与者都能安稳立足。除了USDT之外,老牌稳定币近年来的表现并不理想:

- USDC曾在2023年的银行危机中因储备风险一度脱锚,规模大幅回撤,至今仍未完全恢复;

- DAI在MakerDAO转型后逐渐走向“超USDC化”,体量陷入瓶颈期;

- TUSD、FDUSD等新秀虽有短期增长,但难以撼动现有格局。

来源:Ethena 官网

正是在传统稳定币巨头增长放缓、模式固化的背景下,USDe横空出世,走出了一条截然不同的“非线性”增长曲线。

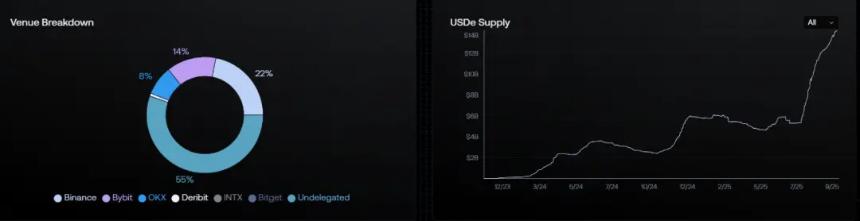

自2023年11月正式推出以来,USDe在不到两年时间内,总流通市值从0快速增长至140亿美元量级,期间仅经历过两次回撤,并能迅速恢复增长。尤其是今年7月以来,更是在短短两个月左右的时间内,从约50亿美元飙涨近两倍,并被多家头部CEX深度集成。

可以说,拉长时间线来看,USDe的增长曲线几乎一骑绝尘。

这种近乎违反直觉的增长曲线,离不开其标志性的高收益飞轮。在稳定币竞争进入“存量博弈”阶段时,USDe极高的年化收益、交易保证金的实用场景以及“Delta中性”的故事,确实帮助其迅速打开了增量市场,成为最具争议也最受关注的新星。

解构USDe:高收益从何而来?

USDe对稳定币市场最大的冲击无疑是其高收益属性——用户可以通过将USDe质押为sUSDe来获取协议产生的全部收益。

Ethena Labs官网数据显示,截至发文时,sUSDe的年化收益率仍高达7.83%,此前更是一度维持在20%以上。那么USDe究竟采用了一套怎样的稳定币机制,为何会有如此高的年化收益?

要理解USDe,首先要明确它与此前暴雷的UST的本质区别——UST是无抵押的算法稳定币,而USDe是一个完全抵押且以“Delta中性”策略维持价值稳定的合成美元。这其实是BitMEX创始人Arthur Hayes早在2023年3月《Dust on Crust》一文中提出的“中本聪美元”构想的实践版。

来源:BitMEX

简而言之,刨除空投收益预期,USDe的高收益主要来源于两部分:

- LSD质押收益:用户存入的ETH或stETH等资产本身会产生稳定的质押收益;

- Delta对冲头寸的资金费率收入:这是收益的大头,即在CEX开设的永续期货空头头寸所赚取的资金费率。

前者较为稳定,大约在3%~4%附近浮动,而后者则完全取决于市场情绪。因此,USDe的年化收益某种程度上直接取决于全网资金费率(市场情绪)。这套机制运转的关键在于“Delta中性策略”——如果一个投资组合由相关的金融产品组成,且其价值不受基础资产小幅价格变动的影响,这样的投资组合即具有“Delta中性”的性质。

也就是说,USDe会通过等量的现货ETH/BTC多头头寸以及期货ETH/BTC空头头寸共同构成“Delta中性策略”:现货持仓的Delta值为1,期货空头仓位的Delta值为-1,两者对冲后的Delta值为0,从而实现了“Delta中性”。

简单来说,当USDe稳定币模块收到用户资金并买入ETH/BTC时,会同步开设等量的空头仓位,通过套期保值确保每一份USDe的总仓位保持价值稳定,这也消除了抵押仓位爆仓的风险。

来源:Ethena 官网

假设BTC价格为12万美元,如果有用户存入1枚BTC,USDe稳定币模块会同时卖出1枚期货BTC,两者对冲后,总投资组合的Delta值为0:

- 若BTC跌至10万美元:现货头寸亏损2万美元,但期货空头头寸盈利2万美元,组合总价值仍为12万美元。

- 若BTC涨至14万美元:现货头寸盈利2万美元,但期货空头头寸亏损2万美元,组合总价值依然是12万美元。

通过这种方式,抵押品的总价值得以保持稳定。与此同时,这个空头头寸还能持续赚取资金费率。从历史数据来看,加密市场在大多数时间里(尤其是在牛市),资金费率都为正,即多头向空头支付费用。

这两部分收益叠加,构成了USDe极具吸引力的高额APY。

光环下的阴影:USDe的潜在风险与争议

尽管USDe的机制设计精巧,但其高收益背后并非全无风险,市场对其主要的担忧集中在以下几点:

首先是资金费率风险。由于USDe的收益模型高度依赖于正的资金费率,一旦市场转入熊市,资金费率可能长期为负。届时,空头头寸不仅没有收益,反而需要支付费用,这将严重侵蚀USDe的收益率,甚至可能引发脱锚风险。

其次是中心化与托管风险。因为USDe的抵押品和对冲头寸都存放在中心化的托管机构和CEX中,虽然较为分散,但仍面临交易对手方风险。一旦交易所出现问题(如倒闭、被盗),将直接威胁到USDe的资产安全。

最后是流动性与执行风险。在市场极端波动时,Ethena需要迅速调整其庞大的现货和期货头寸,但彼时市场流动性可能枯竭,导致巨大的交易滑点,使得“Delta中性”策略失效。

此外,还有一个隐形风险,即LSD抵押品脱锚。如果Ethena使用的stETH等流动性质押代币与ETH发生脱锚,其对冲效果也会大打折扣,造成资产损失。

总的来看,USDe的快速崛起反映了在算法稳定币退潮、中心化稳定币面临监管压力的大背景下,市场对于一种高收益、高资本效率的去中心化稳定币“圣杯”的巨大期待。实事求是地讲,它的确开创了一种全新的“合成美元”范式。

但对于用户而言,在拥抱其高收益的同时,更需清醒认识其独特的风险模型。这场关乎未来链上核心资产的竞赛,值得我们持续关注。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯