Synthetix V3重返以太坊主网:单日暴涨超100%引发Perp DEX新期待

10月13日,在加密市场经历剧烈波动后,Synthetix展现出强劲复苏势头。其原生代币SNX短时间内突破2美元关键价位,最高触及2.53美元,创下年内新高,24小时涨幅一度超过100%。

此次SNX的暴涨主要源于市场对Synthetix进行根本性重构后的价值重估。核心驱动力在于,Synthetix计划于2025年第四季度在以太坊主网推出去中心化永续合约交易所(Perp DEX)。然而,其能否在万亿级别的衍生品赛道中重新占据领先地位,仍需时间验证。

CEX储备持续流出,巨鲸翻倍增持

SNX价格的暴涨伴随着显著的链上交易活动,显示出市场内买盘力量的压倒性优势,资金流入结构也发生了变化。

在SNX价格爆发的24小时内,其交易量一度飙升超过500%,表明市场关注度与流动性涌入达到了近期高点。Coinbase的交易洞察数据显示,买方比例接近80%,市场情绪极其强势,看涨压力远高于短期抛压。

Nansen数据显示,SNX的CEX储备量降至一个月以来的最低点,仅余7,341万枚,较9月下降约16%。CEX储备量的下降限制了即时流动性,在市场情绪高涨的情况下进一步放大了价格的上行波动。

此外,在10月1日至13日期间,持有100万枚SNX以上的巨鲸钱包持仓量翻倍增长。这种大规模、有组织的积累行为表明,增量资金并非由散户追高主导,而是机构资本或专业交易者正积极布局V3启动带来的协议收入爆发。

L2之殇促使Synthetix V3重返以太坊主网

SNX价格异动的背后是Synthetix V3在战略与架构上的重大调整。其核心举措包括2025年Q4从L2重新迁回以太坊主网,并构建一套全新的高性能交易基础设施。

在L2生态割据、发展陷入分化的背景下,V3选择回归主网既是无奈之举,也是押注潜在复兴机会。

2024年4月,Synthetix V3上线Base,正式启动L2网络部署。然而,经过一年多观察,多链部署导致流动性碎片化,协议资本效率低下且交易深度下降;基础设施不稳定引发频繁宕机等问题,Synthetix决定弃用L2解决方案。此外,多链部署还存在更高的资产跨链桥接风险。

Synthetix V3迁移至L1主网将整合碎片化流动性,利用以太坊的巨量流动性同时集成最高级别的原生安全性与信任度,无需跨链即可直接使用主网资产,从而降低桥接风险和再质押风险,并与Aave等主网头部DeFi协议无缝组合,进一步提升流动性与资本效率。

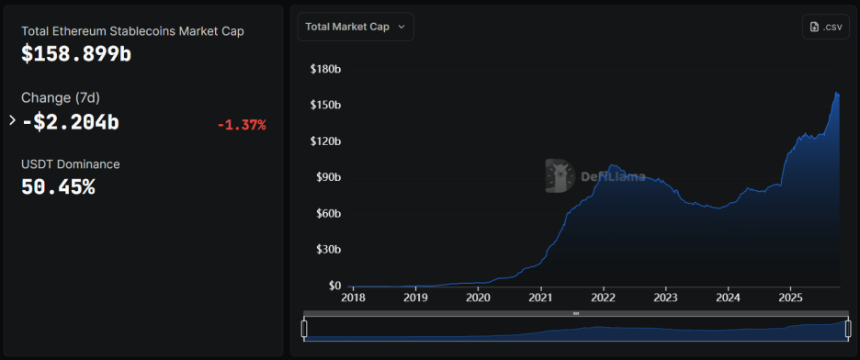

目前,以太坊上的稳定币市值近1,600亿美元,是加密市场中最深的流动性池。然而,这笔巨额资本在衍生品交易方面仍未被充分利用,几乎处于“休眠”状态。Synthetix V3则计划直接利用这一庞大的流动性。

Synthetix于2024年下半年投票决定终止L2部署。自2025年初以来,逐步弃用L2网络,直至9月完全关闭,全面转向以太坊。Synthetix宣布Perp DEX将于Q4上线主网,同时为配合V3启动,将举办一场激励高达100万美元的交易竞赛,进一步刺激社区参与度与交易热度。

在正式弃用L2部署前,Synthetix通过治理提案收购了Kwenta,并以1:17的比例将所有KWENTA兑换为SNX。Kwenta曾是Synthetix生态的主要Perp交易前端,累计交易量超过1,200亿美元,贡献了超95%的交易增量。本次收购意味着Kwenta将与Synthetix进一步深度整合,未来其用户与交易也将向全新的主网产品过渡。

新V3产品更新:CLOB与多抵押品支持

为了实现在L1主网上的高效交易,Synthetix V3采用了中心化限价订单簿(CLOB)配合链上结算的混合模式,其订单匹配在链下的高性能系统上运行,而清结算则在以太坊主网上执行。

Synthetix V3的混合架构旨在解决DeFi AMM模型中固有的高滑点、低资本效率与无常损失等问题,既确保用户可享受到接近中心化交易所(CEX)的低延迟交易体验,又保留了去中心化结算带来的透明度。

另外,为了保证交易公平性,V3还部署了抗MEV(矿工可提取价值)机制,通过采用如账户数据隐私与渐进式可配置清算等技术,预防清算头寸被MEV套利者抢跑交易,进而提高了系统的抗风险能力与用户信任度。

值得一提的是,主网上的永续合约交易能够实现原子可组合性,意味着交易者可以将衍生品头寸与其他L1 DeFi协议交互,实行链上套利或对冲策略,这是独立App Chain或L2难以提供的核心优势。

Synthetix V3的架构升级还涵盖了对多抵押品的支持,协议将接受高流动性资产作为保证金,包括sUSDe、cbBTC以及wstETH。多抵押品的引入大幅拓宽了流动性来源,降低了交易者的进入门槛,同时加强了协议的资本弹性。

目前,Synthetix的主要产品将分为以下三种:

1)Perp DEX(主网启动时上线):混合CLOB架构可提供类似CEX的交易速度与迸发量,且具有可组合性,支持多种抵押品保证金,无须跨链桥接;

2)Synthetix流动性提供者(SLP,主网启动时上线):通过sUSD存款被动做市,通过价差、手续费以及清算费等获利,协议稳定性将随着TVL的升高而升高。

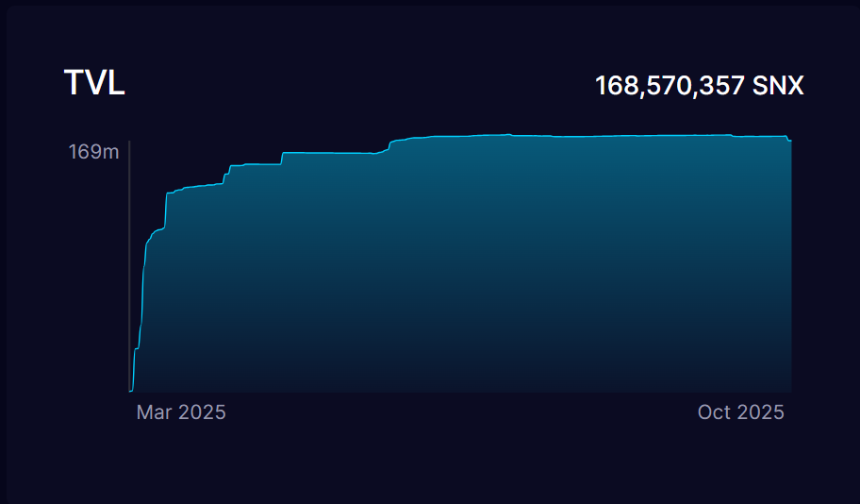

3)Synthetix质押(420池):质押SNX或sUSD可赚取收益。截至目前,SNX的流通供应量超过3.43亿枚,其中已质押约1.69亿枚代币,质押率为49.27%,V3主网上线后或进一步增强通缩效应。

增长挑战,稳定币脱锚问题仍待解决

尽管Synthetix的前景有所转向,但其生态系统内的核心稳定币sUSD频繁爆发脱锚风险,则破坏了用户对协议产品的信任基础。

针对sUSD的脱锚问题,社区讨论出了两个潜在的解决方案。其一,暂停SNX回购销毁计划,转向sUSD债务销毁,以减少sUSD的供应助其回锚。代币经济学模型需要等到V3顺利上线以太坊主网且sUSD表现稳定后再更新。

2024年12月,官方宣布实施该方案,但效果不甚理想,sUSD仍在2025年4月及7月大幅脱锚两次,甚至创下跌破0.75美元的最大脱锚幅度。

第二种方案是在V3完成迁移后引入sUSD的原生利率,尚未实施,效果有待观察。协议的长期成功不仅依赖于高性能交易系统,还依赖于其管理生态资产的可靠性。

截至目前,DeFiLlama数据显示,Synthetix TVL约为2.43亿美元,全部集中在以太坊主网。协议累计Perp交易量为627.2亿美元,日均交易量约4,200万美元。

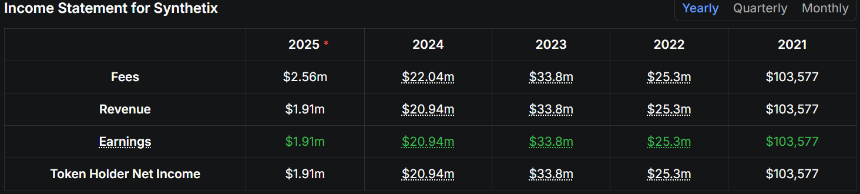

另外,Synthetix的损益表数据显示,协议收入高峰出现在2023年,但自从重点转向L2部署战略后,其营收大幅缩水约38%,甚至低于2022年。收入的下降或是Synthetix回归以太坊主网的重要动机之一。

尤其需要注意的是,因Synthetix V3还未上线以太坊主网,其年化费用收入与永续合约交易量为零,这表明SNX的价格爆发主要是基于市场对未来的估值预期。

作为老牌DeFi项目,市场预期本次突破是Synthetix从L2实验向L1核心基础设施回归战略的提前重估。一旦V3成功上线并有效捕获永续合约交易费用,当前SNX的估值可能存在被低估的空间。

对投资者而言,验证V3主网启动后实际捕获的永续合约交易量与费用收入等数据,将是判断SNX增长潜力及估值的关键指标。此外,协议可否提供低延迟、高性能的交易体验,稳定币sUSD的锚定表现都将是影响其长期竞争力与用户获取的重要因素。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯