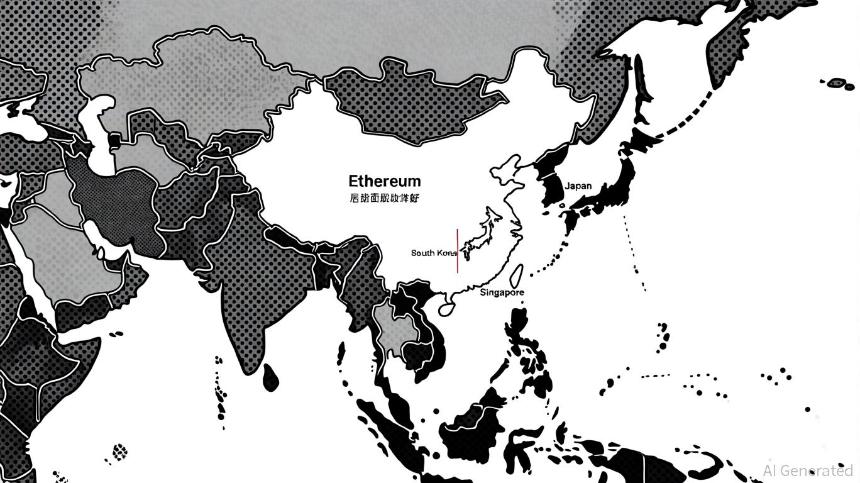

以太坊ETF在亚洲市场的崛起及其对加密货币合法化的推动

加密货币市场正经历一场重大变革,以太坊在机构资本和监管清晰度的推动下,其ETF在亚洲市场日益受到关注。这一趋势为寻求增长的投资者提供了一个评估战略切入点的关键时刻。

监管顺风与机构资本涌入

以太坊凭借其通缩机制、EIP-1559 和 Dencun 升级等结构性优势,成为一种兼具收益生成和可扩展性的优质资产。2025年,美国证券交易委员会(SEC)批准了以太坊ETF的实物创建和赎回机制,同时CLARITY法案和GENIUS法案将该资产重新归类为实用型代币,进一步推动了机构投资者的采用。

根据Bitget分析,仅2025年8月,明确的监管框架就带来了18.3亿美元的以太坊ETF流入,超过了比特币的表现。

在亚洲,各国监管环境存在差异:

- 新加坡:作为加密货币友好的中心,新加坡对长期加密货币投资不征收资本利得税,并拥有强大的反洗钱框架。

- 日本:尽管金融厅保持谨慎态度并维持55%的高税率,但近期以太坊价格创下新高(639,455日元),显示出潜在需求。

- 韩国:韩国金融监督院采取保守立场,向资产管理公司发出非正式警告以限制加密货币ETF的投资。然而,在机构需求的推动下,以太坊ETF在2025年第二季度仍创下历史新高。

投资者的战略切入点

随着机构投资者的参与增加,市场格局正在迅速变化。截至2025年8月,以太坊资金管理公司和ETF合计持有ETH流通供应量的7.4%,这降低了流动性,同时增强了价格韧性。对于投资者而言,从投机性交易转向基差交易和收益获取等系统性策略已成为新的趋势。

- 新加坡作为门户:新加坡免征资本利得税,并支持质押类ETF(例如Grayscale的产品),为投资者提供了低风险的切入点。

- 日本的监管追赶:虽然日本的高税率和谨慎监管持续存在,但全球趋势推动加密货币ETF正常化,投资者需为未来监管放松做好准备。

- 韩国的制度动力:尽管有限制,韩国2025年的最高抵押量(597.1万韩元)反映出机构投资者的兴趣。像Bitmine这样的公司持有29亿美元以太坊,占总供应量的5%,表明了其长期投资的决心。

未来之路:权益质押与市场合法化

2025年10月,美国证券交易委员会关于质押整合和托管标准的裁决对以太坊ETF至关重要。虽然目前美国ETF禁止质押,但如果支持质押的ETF获得批准,可能会吸引数十亿美元的机构资本,当前的收益率约为每年3%。

对于投资者而言,关键在于平衡监管风险和增长潜力。尽管亚洲各市场的方法各异,但均突显了以太坊作为传统金融与区块链创新之间桥梁的作用。

结论

以太坊ETF不仅是产品本身,更是推动加密货币机构合法化的催化剂。投资者应重点关注监管敏捷的司法管辖区(如新加坡)、潜在需求旺盛的市场(如日本)以及机构动力强劲的地区(如韩国)。随着以太坊的通缩动态和质押收益率持续吸引资本,获取阿尔法收益的机会窗口正在缩小。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯