Cryptomesh 引领以太坊质押未来:去中心化基础设施推动机构级回报新纪元

质押悖论:普及性与机构需求之间的矛盾

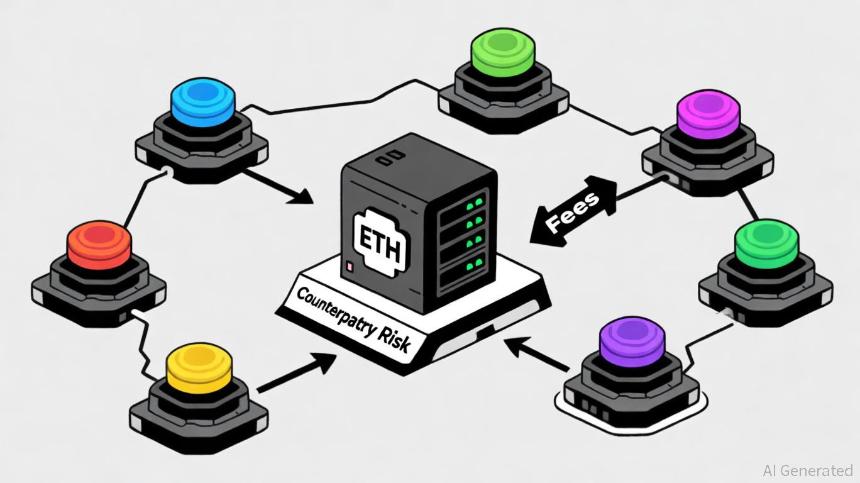

2022年,以太坊转向权益证明(PoS)机制为行业带来了全新机遇,但也揭示了一个关键问题:32 ETH的最低质押要求。这一条件将小额投资者拒之门外,并增加了机构投资者的操作复杂性,因为他们通常依赖托管服务或验证者即服务(VaaS)提供商。像

Cryptomesh的权益池模型成功解决了这些痛点。通过允许用户合并资金绕过32 ETH的限制,该平台不仅实现了访问权的民主化,还确保了机构级别的安全性。据《商业内幕》报道,其Tier 3数据中心拥有99.9%的正常运行时间,并无缝集成钱包功能,提供了一种混合型解决方案——治理去中心化但执行适合企业。

年化收益率(APY)对比:去中心化平台 vs. 传统平台

对于机构投资者而言,年化收益率(APY)是衡量表现的核心指标。根据Techlasi的分析,2025年第三季度,Kraken和币安等传统平台的年化收益率约为3.1%,但扣除费用后的净回报率仅在2.5%至2.9%之间。相比之下,采用DAO治理模式的去中心化平台如

Cryptomesh的竞争优势在于平衡去中心化与运营效率的能力。尽管尚未披露2025年第三季度的具体数据,但其管理2亿美元质押资产的历史记录以及对“竞争性回报”的承诺表明,其表现有望超越中心化同行。此外,缺乏单一控制点降低了系统性风险,这正是担心监管审查或平台破产的机构所看重的关键因素。

安全性、正常运行时间与机构信任要素

机构采用的决定性因素在于信任。Cryptomesh的基础设施基于Tier 3数据中心和多层安全协议构建,有效解决了两大核心问题:正常运行时间和防盗保护。与集中式平台不同,一旦发生违规可能危及数百万权益资产,而Cryptomesh的分布式架构将风险分散到整个验证者网络中。

这一策略符合行业更广泛的趋势。例如,Solana公司最近与Twinstake和Helius的合作体现了机构对高级质押基础设施日益增长的需求,正如

更大的图景:质押成为DeFi增长的催化剂

Cryptomesh的影响远不止于年化收益(APY)。通过降低准入门槛,它促进了更多人参与以太坊的PoS生态系统,从而增强了网络的安全性和可扩展性。这种飞轮效应与stETH和rETH等流动性质押衍生品(LSD)的兴起相辅相成,据Techlasi数据显示,这些衍生品已为DeFi协议释放了100亿美元的流动性。

对于机构而言,意义显而易见:像Cryptomesh这样的去中心化质押基础设施不仅是收益工具,更是战略资产。它帮助资产管理机构分散风险、获取流动性,并在不牺牲控制权的情况下参与治理。

结论:机构质押的新时代

以太坊质押市场正处于转折点。传统平台正在被那些优先考虑安全性、透明度和可扩展性的去中心化替代方案取代。Cryptomesh的池化质押模式结合其机构级基础设施,使其成为这场转型中的领导者。

随着DeFi与传统金融界限逐渐模糊,早期采用去中心化质押解决方案的机构将在年化收益之外获得更多的韧性与适应性。以太坊质押的未来并非单纯中心化或去中心化,而是两者的融合体,而Cryptomesh正在搭建这座桥梁。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯