比特币未来走势或将打破2021年神话:美元与市场结构的新变局

比特币未来走势可能不会重现2021年的辉煌。所有概率数据均基于历史数据和当前走势/市场环境模拟得出。如果现有的牛市结构被打破或市场环境发生变化,情景和概率可能会有所不同。

投资者早已看穿其中的逻辑:美元疲软、美联储降息在即,比特币在创下历史新高后进入盘整阶段。我们的大脑模式识别机制似乎在提醒:“我们以前见过这种情况。”

然而,2021年的局面或许难以重演。市场结构已经发生了显著变化,过去的经验教训可能不再适用。尽管市场普遍关注美元是否会突破并引发回调,但更重要的是,制度基础设施的转变可能会改变比特币应对宏观冲击的方式。

真正的问题不在于市场是否会出现波动——这几乎是必然的;而在于这种波动是否会像2021年那样发展。

根据目前的市场结构来看,有证据表明可能不会。

美元困境:抛硬币决定价格

目前市场似乎将美元走强视为背景噪音,认为这只是一个技术细节,可能不会对比特币的走势产生实质性影响。这可能反映出市场对未来结果的不确定性过于乐观。

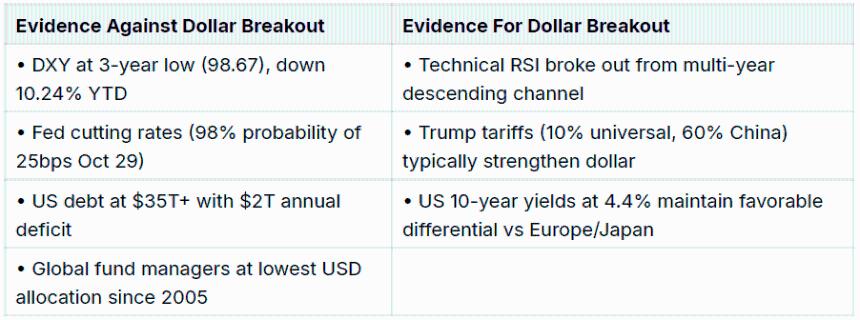

美元指数(DXY)报98.67,年初至今下跌超过10%,并跌至三年低点。从技术层面来看,美元进一步走弱的迹象似乎十分明显:相对强弱指数(RSI)突破了多年下降通道,全球基金经理持有的美元配置比例为2005年以来最低,美联储也在加息。费率尽管美国债务形势恶化,但看涨的理由也并非没有道理。美元相对于欧洲和日本的有利收益率差、历史上曾推高美元的特朗普关税政策,以及可能引发反转的技术阻力位,都为美元上涨提供了可能。

与其说未来一个季度的结果已经预先确定,不如说更像是抛硬币的结果有45%到55%的可能,尽管精确预测这种概率本身就带有投机性。然而,市场目前的表现似乎表明美元的走势已经确定,无论最终结果如何,都可能造成不对称的失望风险。

传统分析可能在这里失效:即使美元真的突破,比特币的反应也可能与2021年的模式不同。

逆相关性根据历史分析,每个人记忆中的规律似乎只有大约30%的时间是正确的。

更重要的是,当比特币的影响确实显现时,其影响程度可能已经因为比特币持有者结构及其持有原因的变化而发生改变。然而,精确量化这种影响仍然具有挑战性。

美元长期走势:超越季度抛硬币的局限

尽管美元短期走势疲软前景表面上看形势不明朗,但从更宏观的角度来看,可以发现当前争论中可能缺失的重要背景信息。美元指数(DXY)自1985年2月达到164.72的峰值以来,已持续数十年呈下降趋势。

美元在2008年金融危机跌至70.698的低点后,进入了长达14年的牛市,并在2022年9月达到114.8的峰值,这与比特币在15,760美元左右的周期低点几乎完全吻合。

自2022年达到峰值以来,美元指数(DXY)已下跌约16.4%,目前接近98.67,可能恢复了其长期下跌趋势。这种长期视角表明,近期美元走弱或许并非仅仅是周期性波动,而是全球货币动态结构性转变的一部分。

多种因素支持美元长期贬值将持续下去的观点,其影响远超季度预期:

第一的,美国债务与GDP之比持续扩大,联邦债务超过35万亿美元,每年财政赤字高达2万亿美元。

随着财政部发行更多债务,美联储维持宽松政策,即使在短期走强的情况下,美元供应动态也有利于长期疲软。

第二,美元的主导地位正在逐渐削弱。到2025年,美元储备已降至全球外汇储备的约57%,低于历史峰值70%以上。

欧洲央行行长克里斯蒂娜·拉加德明确呼吁在2025年5月迎来“全球欧元时刻”,并指出地缘政治格局的变化可能“为……打开大门”。欧元发挥更大的国际作用。”欧元目前约占全球储备的20%,其他货币,包括日元(5.8%)、英镑(5%)和人民币,份额正在不断增长。

第三,认为特朗普关税会提振美元的传统观点需要进行重要的修正。2025年4月“解放日”关税公告的证据表明,这种关系远比历史模式所显示的要复杂得多。

2025年4月2日,特朗普宣布对美国商品加征全面对等关税(10%的关税适用于所有商品,对中国商品加征60%),但美元并未如传统理论预测的那样走强,反而出现贬值。一项针对该政策宣布前后的高频事件研究表明,美元指数(DXY)在政策生效后立即下跌,这与传统观点相悖。

更重要的是,特朗普政府高级官员已明确表示,关税是全球货币体系更广泛重组的谈判筹码。

白宫经济顾问斯蒂芬·米兰发表了引人注目的演讲,概述了“海湖庄园协议”的计划,该协议本质上是一场现代版的布雷顿森林会议,旨在解决美元储备货币地位人为地增强其汇率,从而损害美国制造业竞争力的问题。副总统约翰·万斯也曾质疑储备货币地位究竟是“特权还是负担”。

这表明关税具有多种用途:创收、谈判杠杆作用这或许会迫使美元进行可控贬值。如果这一框架正确,关税不太可能无限期地维持在高位。

它们更像是施加压力以在贸易谈判中获取让步的策略,类似于特朗普第一任期内与中国达成的第一阶段协议。

第四,在某些历史时期,关税与美元指数之间存在的正相关关系只是影响美元的众多因素之一。美联储货币政策、与欧洲/日本的相对增长差异、危机期间的避险资金流动、大宗商品价格和地缘政治稳定性等因素都可能对关税的影响产生压倒性作用。

例如,在2025年4月的关税冲击期间,尽管征收了关税,但对美国供应链中断和经济衰退的担忧实际上削弱了美元,这与历史相关性预测的结果相反。

对比特币的影响

从长远来看,美元的这种走势可能为比特币提供结构性利好。如果美元指数(DXY)确实处于多年下跌趋势中,并伴有短暂的反弹(正如2008-2022年的模式所示),并且如果结构性因素倾向于美元在2025-2027年期间持续贬值,那么比特币的负相关性(尽管并非完美,且仅在约30%的时间内成立)可能会更频繁地对其有利。

美元指数(DXY)能否突破105或跌破95的短期不确定性,对短期波动性至关重要。但从长期走势来看,美元的结构性疲软可能在未来几年持续利好市场,即便期间会出现周期性的反弹并引发回调。

2025年4月的调整表明,即使在急剧下跌期间,ETF也提供了20亿美元的购买支持,这可能验证了机构基础设施改变了比特币对宏观冲击的反应方式这一论点,与2021年相比。

点击此处阅读全文

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯