比特币ETF资金外流或引爆市场系统性风险

曾经被寄予厚望的比特币ETF,如今正成为加密市场的潜在威胁。它不仅未能稳固市场信心,反而可能成为系统性风险的导火索。

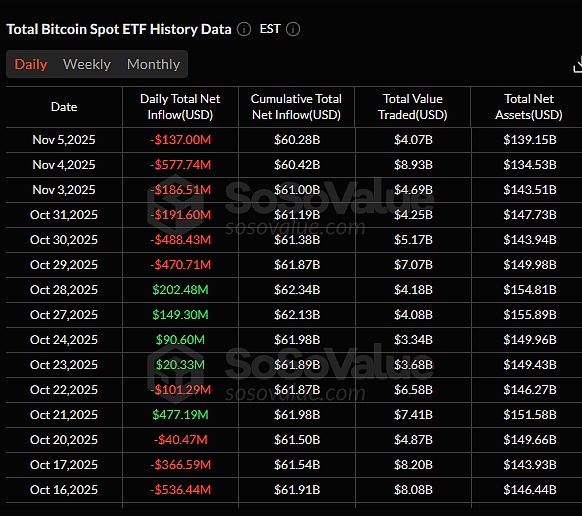

数据显示,从10月29日至11月5日,连续6天的资金外流使全市场比特币ETF净流出接近16亿美元!这一现象表明,聪明钱正在悄然撤离。

ETF的本质是“代持比特币”,但当投资者赎回份额时,ETF不得不抛售真实的比特币以换取现金,从而引发连锁反应:

一轮赎回 → 被动抛售 → 价格下跌 → 更多赎回。

这就是加密版的“死亡螺旋”。

从“去中心化信仰”到“华尔街化资产”

2020年的比特币象征着去中心化的信仰;而到了2025年,它已彻底转变为华尔街的风险资产。

当前,比特币与纳斯达克90天相关系数高达0.88;VIX恐慌指数一旦飙升,比特币同步下跌。

在流动性危机中,“数字黄金”的光环早已褪去,取而代之的是“数字科技股”的属性。

2008年的影子:风险层层包装

2008年的次贷危机揭示了一个真相:“最大的风险并非资产本身,而是被层层包装的杠杆。”

如今,加密市场似乎正在重演这一剧本:

当底层比特币价格波动时,上层的ETF、杠杆产品和币股犹如多米诺骨牌,随时可能坍塌。

MicroStrategy:杠杆信仰的极限

作为比特币的最大囤币者,MicroStrategy(MSTR)持有超过64万枚比特币,但其资金来源几乎全部依赖借债:

通过发行可转债和优先股融资约150亿美元;

2025年12月15日将有6.5亿美元债务到期;

标普评级仅为B-(垃圾级)。

标普警告称:“公司资产过度集中于比特币,美元流动性不足,风险调整后资本为负。”

如果比特币跌破9万美元,MSTR可能被迫抛售部分比特币偿债——这将是整个市场的“核爆时刻”。

定时炸弹的引信:无人知晓雷区所在

最危险的不是比特币跌多少,而是没人知道谁手中握有最大的雷。

ETF的对手方风险:谁在为这些杠杆头寸提供流动性?

MSTR的债务链条:债权人是谁?他们是否又在加杠杆?

币股衍生品:杠杆叠加杠杆,风险链条究竟有多长?无人知晓。

这场游戏与2008年极为相似:风险在链条中传导,直到某个环节断裂——雷曼兄弟倒下的那一刻,才揭露出系统性溃败。

我们正站在“死亡螺旋”的门口

未来几周,市场将进入关键观察期:

ETF资金流向 —— 是否由净流出转为净流入;

MSTR债务状况 —— 是否面临抛售;

VIX恐慌指数 —— 是否回落至16以下。

这三个指标,将决定比特币能否止血。

2008年,华尔街宣称:“这些CDO是AAA级,绝对安全。”

2025年,华尔街再次宣称:“这些ETF是合规产品,放心买入。”

历史不会简单重复,但它总是惊人地相似。

结语:真正的信仰,是对风险的敬畏

今天的比特币,已不再是早年的草根革命;它已成为金融体系中的一个巨型齿轮。

如果你是投资者,请记住:

理解风险,比追逐利润更重要。

如果你是观察者,请明白:

加密世界的下一次危机,可能已经在ETF的账本里倒计时。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

快讯

快讯