比特币持续弱势震荡,大波动或将来临

作者:Chris Beamish、CryptoVizArt、Antoine Colpaert, Glassnode

编译:AididiaoJP,Foresigt News

比特币目前仍处于一个脆弱的区间内震荡,未实现损失不断增加,长期持有者选择获利了结,市场需求疲软。ETF和流动性低迷,期货市场表现乏力,期权交易员则在为短期波动性布局。尽管市场暂时保持稳定,但整体信心依然不足。

摘要

比特币当前处于结构性脆弱的价格区间,受到未实现损失扩大、已实现损失较高以及长期持有者卖出的压力。尽管如此,需求仍能将价格维持在真实市场均值之上。

市场未能重新夺回关键价格阈值,特别是短期持有者的成本基础,这反映了近期高位买入者和资深持有者持续的抛售压力。如果卖家出现枯竭迹象,短期内价格可能会重新测试这些水平。

链下指标依然疲弱。ETF资金流为负,现货流动性稀薄,期货持仓显示投机信心不足,使得价格对宏观催化剂更为敏感。

期权市场显示出防御性布局,交易员买入短期隐含波动率 (IV),并持续表现出对下行保护的需求。波动率曲面信号显示出短期谨慎,但更长期限的情绪更为平衡。

随着FOMC会议成为本年度最后一个主要催化剂,隐含波动率预计将在12月下旬逐步衰减。市场方向取决于流动性是否改善以及卖家是否会收手,或者当前这种时间驱动的看跌压力是否会持续。

链上洞察

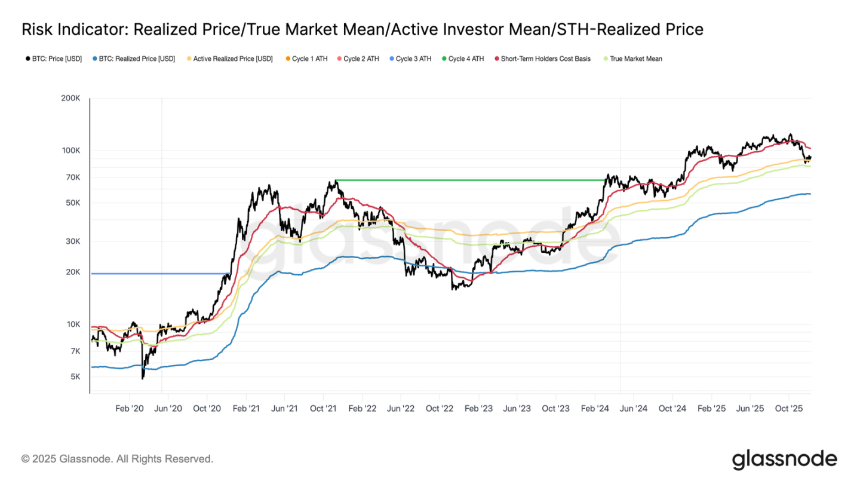

比特币进入本周时仍受限于结构性脆弱区间,上边界为短期持有者成本基础(10.27万美元),下边界为真实市场均值(8.13万美元)。上周,我们强调了链上条件减弱、需求稀薄以及谨慎的衍生品格局,这些因素共同呼应了2022年初的市场格局。

尽管价格勉强维持在真实市场均值之上,但未实现损失持续扩大,已实现损失正在上升,长期投资者的支出依然居高不下。需要夺回的关键上限是0.75成本基础分位数(9.5万美元),其次是短期持有者成本基础。在此之前,除非出现新的宏观冲击,真实市场均值仍是最有可能的底部形成区域。

时间对多头不利

市场停留在温和的看跌阶段,反映了适度的资本流入与高位买入者持续卖出压力之间的紧张关系。随着市场在一个疲弱但有界的区间内徘徊,时间成为一种负面力量,使得投资者更难承受未实现损失,并增加了实现损失的可能性。

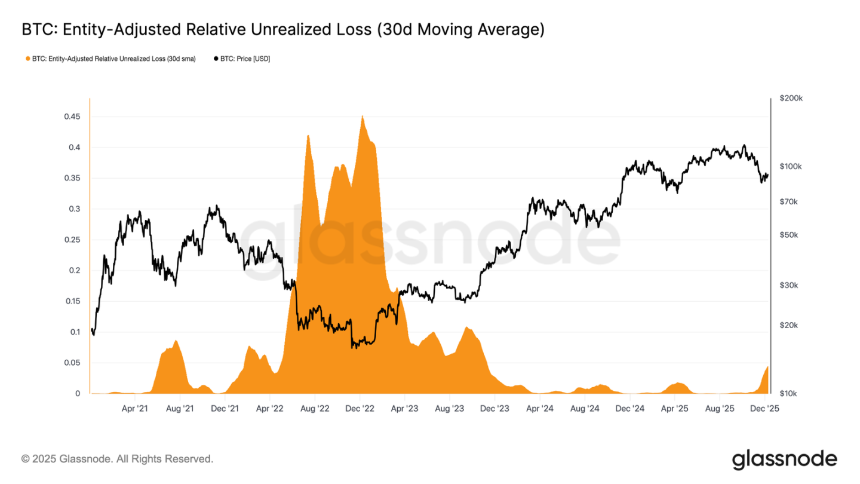

相对未实现损失(30日简单移动平均线)已攀升至4.4%,此前近两年均低于2%,标志着市场从狂热阶段转向了压力和不确定性加剧的阶段。这种犹豫不决目前定义了该价格区间,解决此问题需要新一轮的流动性和需求以重建信心。

损失增加

这种时间驱动的压力在支出行为中更加明显。尽管比特币已从11月22日的低点反弹至约9.27万美元,但30日简单移动平均线实体调整后已实现损失持续攀升,达到每天5.55亿美元,为FTX崩溃以来的最高水平。

在价格温和复苏期间出现如此高的已实现损失,反映了高位买入者日益增长的挫败感,他们在市场走强时选择投降,而不是持有度过反弹期。

阻碍反转

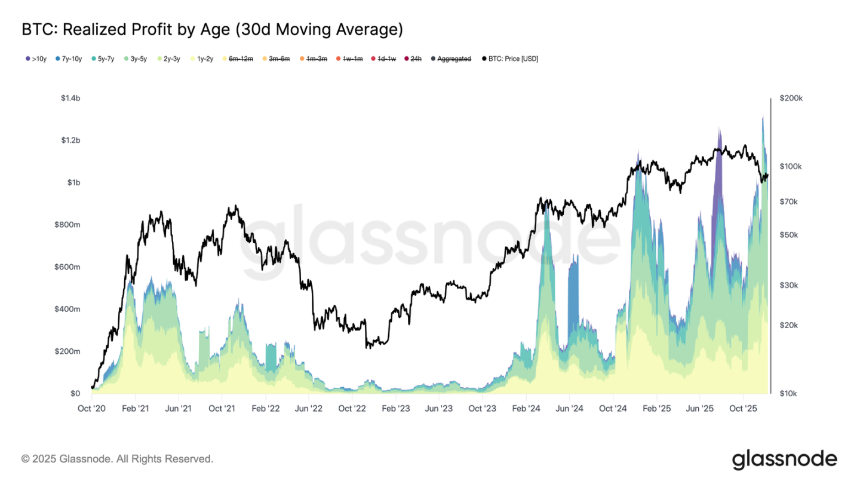

已实现损失上升进一步拖累了复苏,尤其是当它们与资深投资者已实现利润激增同时发生时。在近期的反弹中,超过1年持有者的已实现利润(30日简单移动平均线)超过每天10亿美元,并在新的历史高点超过13亿美元达到峰值。这两股力量驱动的高位买入者投降和长期持有者的大量获利了结,解释了为何市场仍在努力夺回短期持有者成本基础。

然而,尽管面临如此巨大的卖出压力,价格已经稳定甚至小幅回升至真实市场均值之上,这表明持续且耐心的需求正在吸收抛售。短期内如果卖家开始出现枯竭,这种潜在的买入压力可能推动对0.75分位数(约9.5万美元)乃至短期持有者成本基础的重新测试。

链下洞察

ETF困境

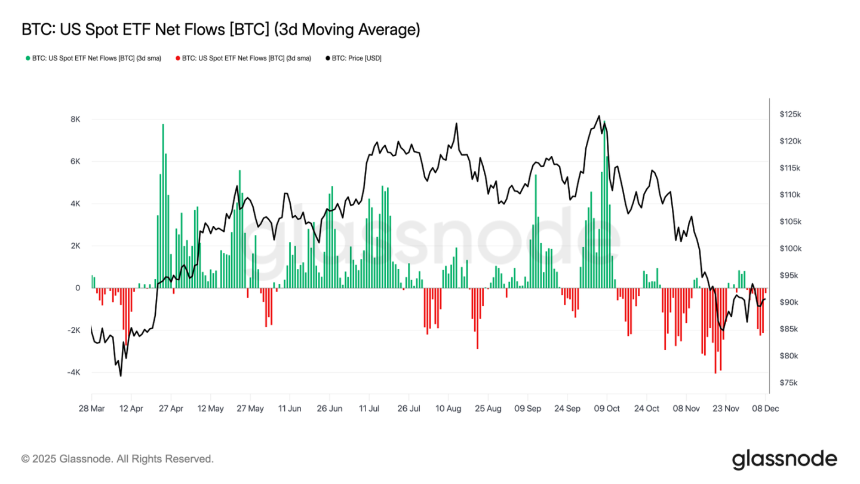

转向现货市场,美国比特币ETF度过了又一个平静的一周,三天平均净流入量持续为负。这延续了自11月下旬开始的降温趋势,标志着与今年早些时候支撑价格上涨的强劲流入机制明显不同。多家主要发行人的赎回保持稳定,凸显了机构配置者在更广泛市场环境不稳之际采取了更为避险的立场。

因此,现货市场的需求缓冲变薄,降低了即时买方支持力度,使价格更容易受到宏观催化剂和波动性冲击的影响。

流动性依然低迷

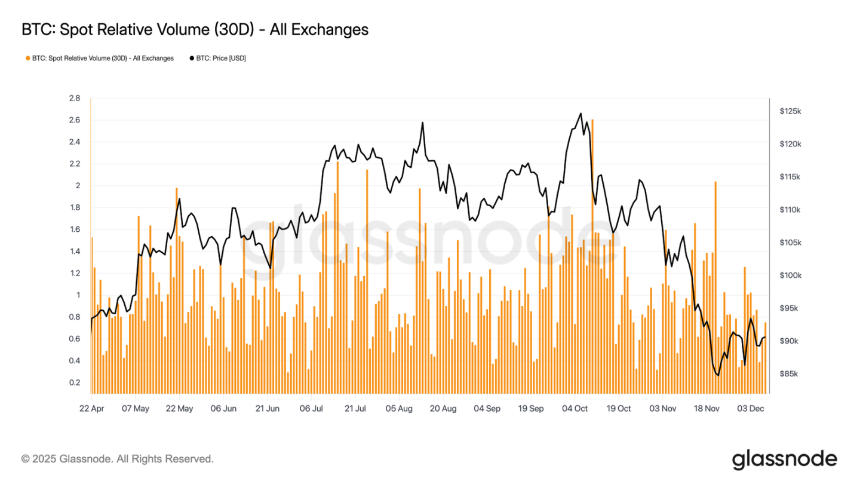

与ETF资金流疲软并行的是,比特币的现货相对成交量继续处于其30天区间的下限附近。交易活动自11月至12月持续减弱,反映了价格下跌和市场参与度下降。成交量的收缩反映了市场整体更为防御性的定位,可用于吸收波动性或维持方向性变动的流动性驱动型资金流减少。

随着现货市场趋于平静,注意力现在转向即将召开的FOMC会议,根据其政策基调,这可能成为重新激活市场参与度的催化剂。

期货市场低迷

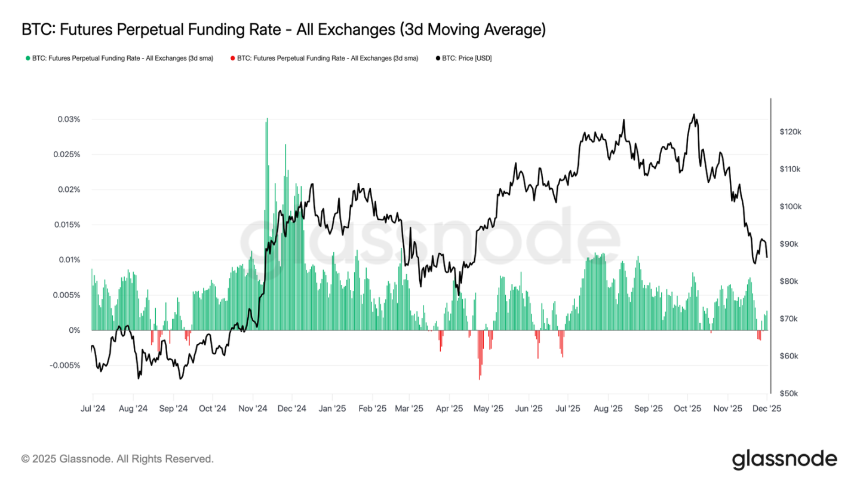

延续市场参与度低迷的主题,期货市场也显示出对杠杆的兴趣有限,未平仓合约未能实质性重建,资金费率维持在接近中性水平。这些动态突显了一个由谨慎而非信心定义的衍生品环境。

在永续合约市场中,本周资金费率在零附近至略微负值徘徊,突显了投机性多头头寸的持续撤离。交易员保持平衡或防御性姿态,几乎不通过杠杆施加方向性压力。

由于衍生品活动低迷,价格发现更偏向于现货资金流和宏观催化剂,而非投机性扩张。

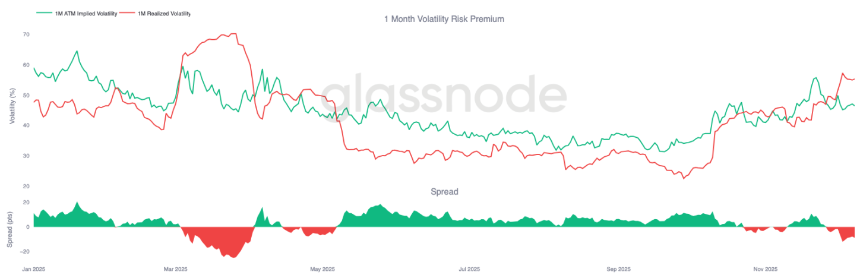

短期隐含波动率飙升

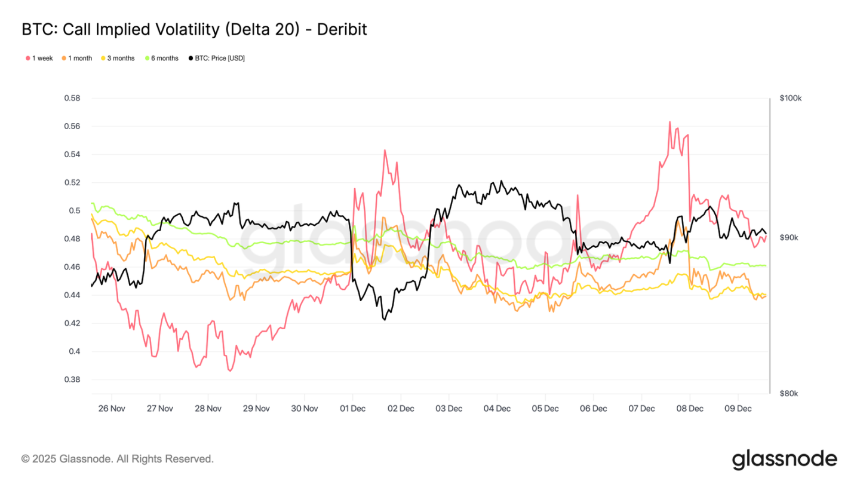

转向期权市场,比特币平淡的现货活动与短期隐含波动率的突然上升形成鲜明对比,交易员正为更大的价格变动布局。插值隐含波动率(通过固定Delta值而非依赖上市行权价来估算IV)更清晰地揭示了风险在不同期限上的定价结构。

在20-Delta看涨期权上,一周期限的IV较上周上涨了约10个波动率点,而更长期限则保持相对平稳。同样的模式也出现在20-Delta看跌期权上,短期下行IV上升,而更长期限保持平静。

总体而言,交易员正在其预期压力出现之处积累波动率,倾向于持有凸性而非在12月10日FOMC会议前进行卖出。

下行需求回归

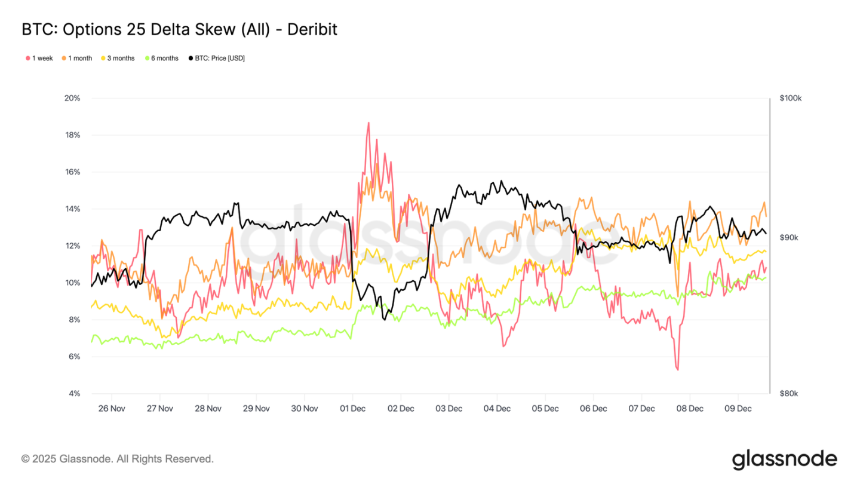

配合短期波动率上升的是,下行保护再次获得溢价。衡量相同Delta值下看跌期权相对于看涨期权相对成本的25-delta偏度,在一周期限已攀升至约11%,表明在FOMC会议前对短期下行保险的需求明显增加。

偏度在各期限上保持紧密聚集,范围在10.3%到13.6%之间。这种压缩表明,对看跌保护的偏好是全曲线范围内的,反映了一种一致的避险倾向,而非仅限于短期端的孤立压力。

波动率积累

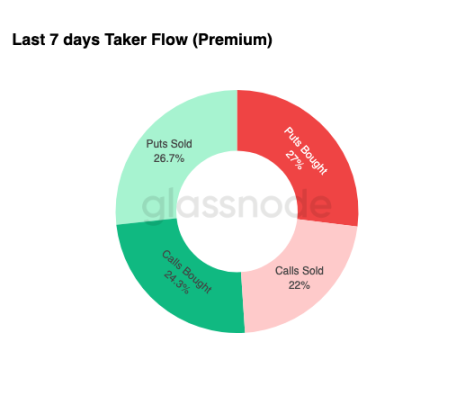

总结期权市场状况,每周资金流数据强化了一个清晰的模式:交易员正在买入波动率,而非卖出。买入的期权费占据了总名义资金流的主导地位,其中看跌期权略微领先。这并不反映方向性偏向,而是波动率积累的状态。当交易员同时买入两端期权时,这信号着对冲和寻求凸性的行为,而非基于情绪的投机。

结合上升的隐含波动率和倾向下行的偏度,资金流状况表明市场参与者正在为波动性事件做准备,并带有下行偏向。

FOMC之后

展望未来,隐含波动率已经开始缓解,并且历史上,一旦年内最后一个主要宏观事件过去,IV往往会进一步压缩。随着12月10日的FOMC会议作为最后一个有意义的催化剂,市场正准备过渡到一个低流动性、均值回归的环境。

公告发布后,卖方通常会重新入场,加速IV在年底前的衰减。如果没有鹰派意外或指引的显著转变,最小阻力路径指向更低的隐含波动率和更平坦的波动率曲面,并持续到12月下旬。

结论

比特币继续在一个结构性脆弱的环境中交易,不断上升的未实现损失、较高的已实现损失以及长期持有者的大量获利了结共同锚定了价格走势。尽管面临持续的卖出压力,需求仍具有足够的韧性将价格维持在真实市场均值之上,表明耐心的买家仍在吸收抛售。如果卖家枯竭迹象开始显现,短期内向9.5万美元至短期持有者成本基础推进仍是可能的。

链下状况呼应了这种谨慎基调。ETF资金流仍为负,现货流动性低迷,期货市场缺乏投机参与。期权市场强化了防御姿态,交易员积累波动率,买入短期下行保护,并在FOMC会议前为近期的波动性事件布局。

综合来看,市场结构表明这是一个疲弱但稳定的区间,由耐心的需求支撑,但受到持续卖出压力的制约。短期路径取决于流动性是否改善以及卖家是否会收手,而长期前景则取决于市场能否夺回关键成本基础阈值并走出这个时间驱动、心理压力沉重的阶段。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯