2026年加密市场深度解析:散户接盘幻想破灭,机构主导新时代来临

原文作者: Ignas | DeFi Research

原文编译:深潮 TechFlow

导读: DeFi 研究员 Ignas 延续去年的「真相与谎言」系列,用 Peter Thiel 的思维框架剖析 2026 年加密市场。

核心观点:美股泡沫绑架了加密资产,BTC 正在完成从风险资产到避险资产的叙事切换,4 年周期可能已经失效。文章覆盖 RWA、隐私、监管、DAT 等多条主线,信息密度极高。

正文如下:

美股正处于「泡沫」区间,估值水平堪比 1999 年互联网泡沫顶峰。

图注:来源 Gemini,数据仅供参考

目前市盈率达到 40.5 倍,高于 1929 年大崩盘前的 32 倍。

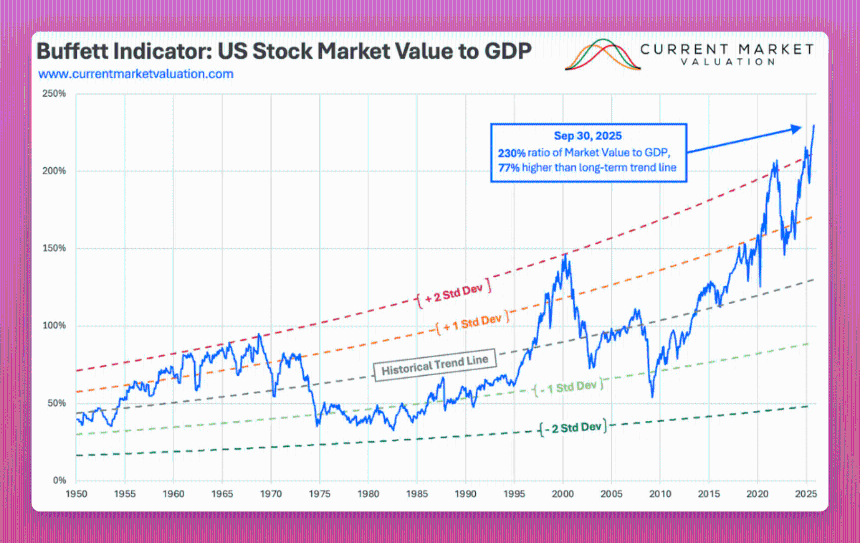

而巴菲特口中「衡量估值最好的单一指标」——总市值与 GDP 之比——现在是 230%,比长期趋势高出 77%。1929 年崩盘前这个比率是 130%。

图注:来源链接

当然,这次可能不一样。你可以说这是「货币贬值交易」——美元购买力下降,全球需要通过通胀来消化债务。

但「货币贬值交易是真实的」这个说法,可能是一个「非显而易见的谎言」。

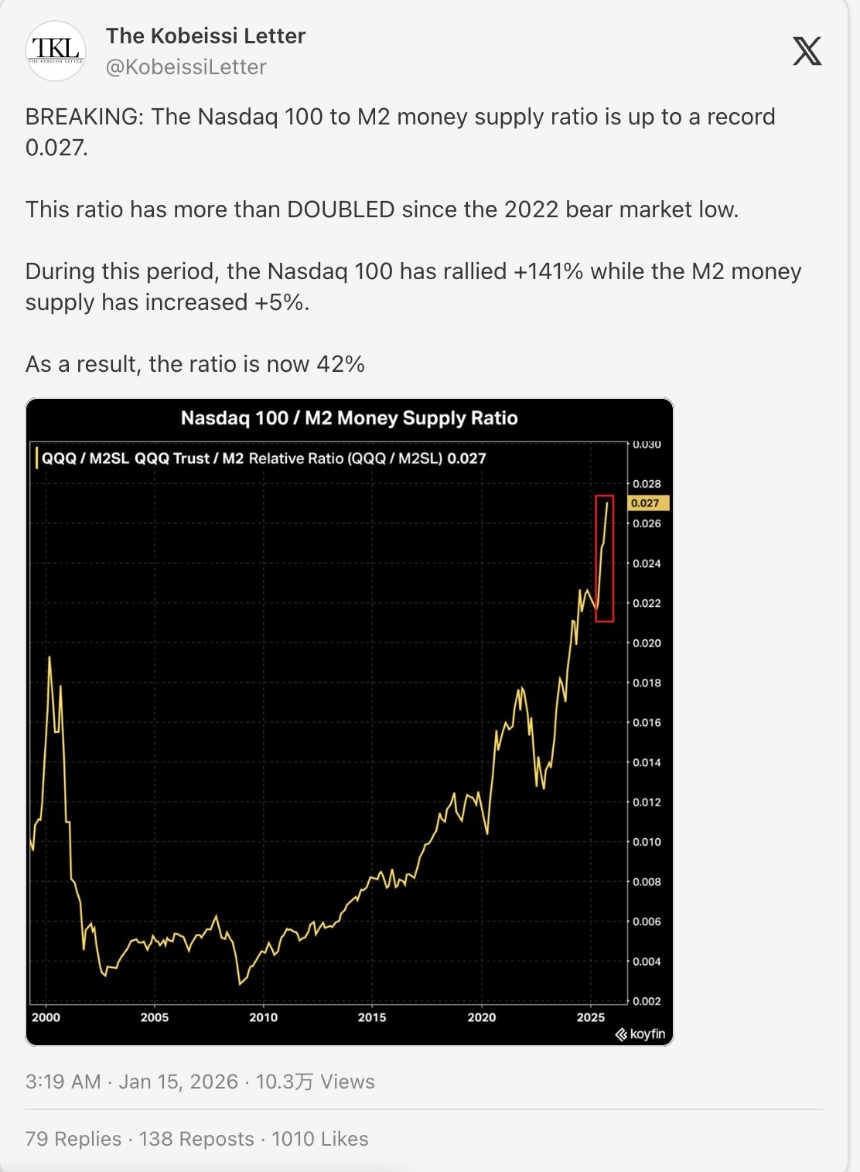

如果真是这样,下面这张图里的线应该是平的。

如果货币供应量翻倍 → 股票翻倍 → 比率保持不变。

但实际上,这条线是垂直向上的。

这说明股价上涨速度是货币创造速度的 28 倍。

或者,也许 AI 确实具有变革性,传统指标不再适用。

再加上宏观不确定性、通胀、战争升级,人们自然会担忧。

正如 Ollie 所写,人们生活在「普遍的经济焦虑」中。

「你不需要是个先知也能知道,对大多数人来说,这个时代的渴望就是稳定、所有权和上涨敞口。我们仍然是资本主义的孩子,我们的欲望天生就是资本主义的。」

「所以对大多数人来说,最清晰的答案就是持有股票和权益,然后可预见地再忍受 12 个月特朗普挥舞拳头、自吹天才的表演。」

自然地,现在愿意拿 100% 仓位去赌山寨币的人越来越少了。

但 BTC 的前景可能不同。

我把 BTC 当作避险资产:对冲宏观不确定性、国际秩序崩塌和法币贬值(虽然贬值可能并没有发生)。

这是我去年在博客里分享的一个「非显而易见的真相」。

太多人仍然把 BTC 当成风险资产,认为它只有在宏观稳定、纳斯达克暴涨时才会涨。

正是这种叙事冲突在压制价格。恐惧的持有者需要向那些视 BTC 为数字黄金的买家投降。

我希望「大轮动」能在今年完成,BTC 巩固其避险资产的地位。

但有一个巨大的风险:股市连同所有资产一起跳崖……加密也跟着一起。

因此,考虑到这个宏观泡沫背景,我想聚焦于那些我认为会塑造 2026 年加密市场的中期趋势。

没有比提炼 2026 年的真相与谎言更好的切入点了。

首先,加密是这个宏观泡沫的囚徒。

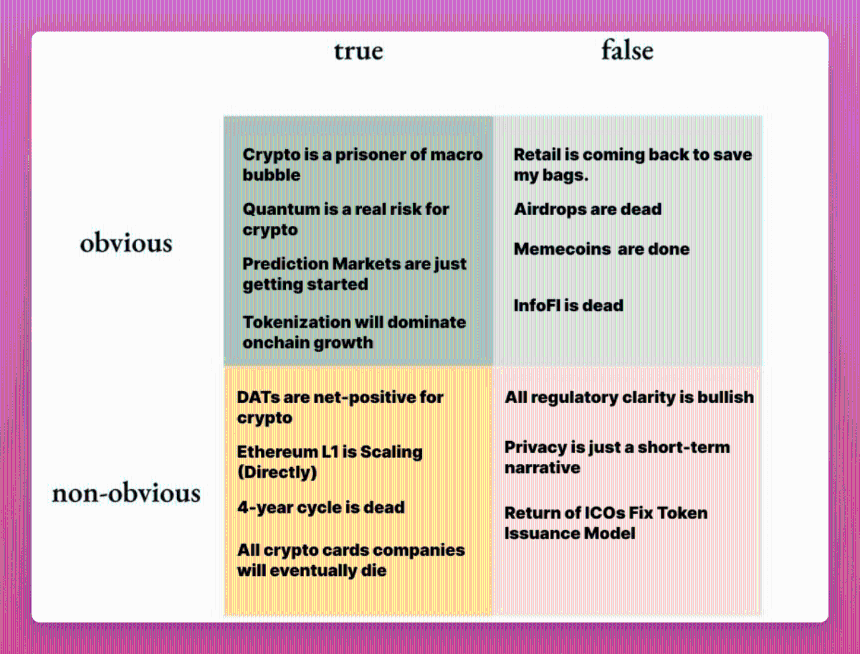

和去年一样,我沿用 Peter Thiel 最初提出、后被 Zee Prime Capital 的 Matti 改编用于加密领域的思维框架。

「如果你听现在的讨论和叙事,你认为什么是显而易见的真相,什么是显而易见的谎言?什么是非显而易见的真相,什么是非显而易见的谎言?」—— Matti

非显而易见的真相和谎言更难发现,但它们揭示了即将被所有人看清的东西。这些才是最好的交易机会。

这是个难题。我挑战你自己想出你的非显而易见的真相/谎言。我敢打赌这比你想的要难。正如 Matti 所写:

「如果你的洞察只在显而易见的领域——你可能没有什么独特的东西可以提供,只会和很多人竞争。」=

显而易见的真相与谎言

谎言:散户会回来接盘

CT 似乎还在等「小白」回归。

但散户已经被打残了,在当前宏观环境下他们比以往任何时候都更担忧。他们被 ICO(2017)、NFT(2021)、Memecoin(2024)轮番收割。每一波趋势都是价值榨取,散户充当退出流动性。

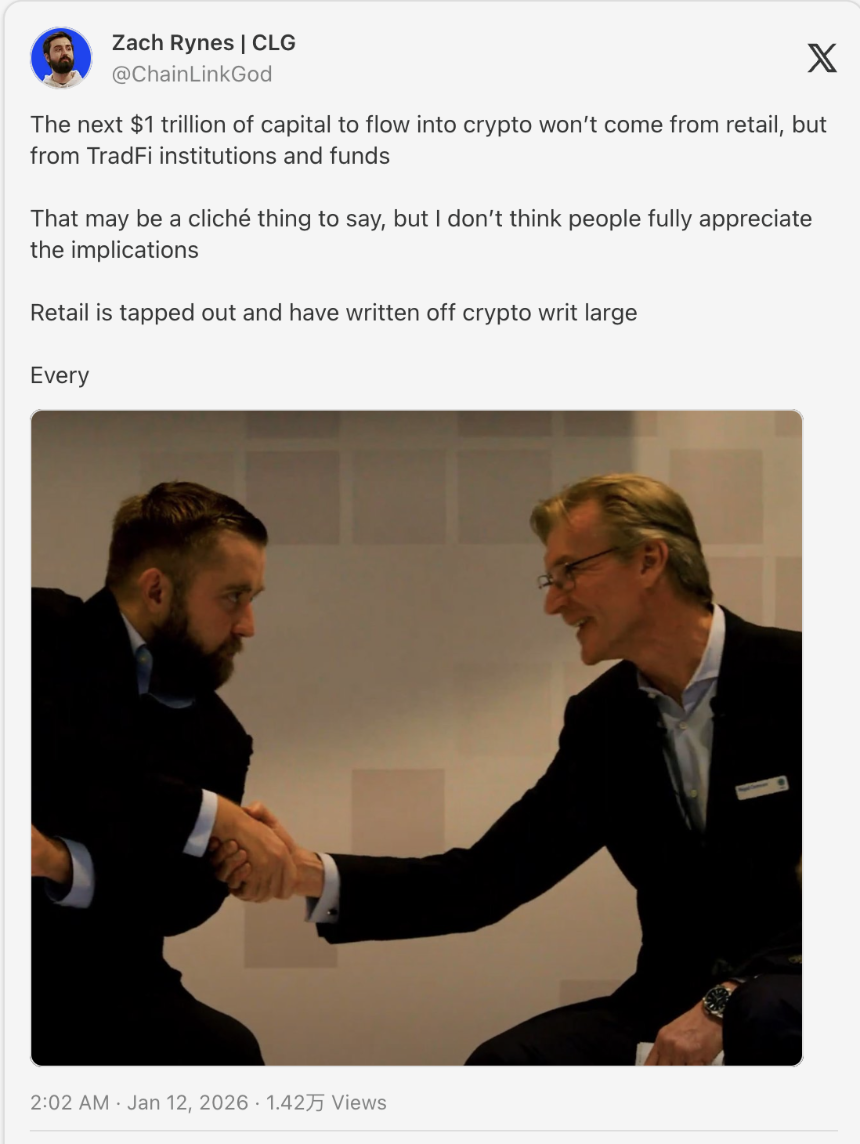

因此,下一波资金很可能来自机构。

这是 Chainlink 的 Zach 的观点,我认为很有道理。

和散户不同,机构不会买空气币。他们不买那些协议收入为零的「治理权」。

他们会买具有「类分红」属性的代币(费用开关、真实收益)、有明确 PMF 的项目(稳定币发行商、预测市场),以及监管清晰的标的。

事实上,Tiger Research 预测「效用导向的代币经济学已经失败。治理投票权没有吸引到投资者。」他们预测无法产生可持续收入的项目将退出行业。

但我对 2026 年有一个担忧。

如果代币无法提供这种价值,机构会绕过代币,直接购买开发公司的股权(就像 Coinbase 收购 Axelar 团队但不要代币那样)。

我们已经看到代币持有者和股权持有者之间的利益冲突(Aave Labs vs DAO)。

如果我们不解决这个问题,最终聪明钱拥有股权(真正的价值),散户拥有代币(退出流动性)。

加密要成功,价值必须流向代币,而不是 Labs 公司。否则我们只是在重建同样的传统金融系统。

这将是未来一年需要密切关注的大问题。

真相:量子风险是真实的

这里的风险有两个层面:

- 量子计算机「破解区块链」或依赖非抗量子技术的钱包的真实风险

- 投资者认为量子风险是真实的这种感知风险

因为 1)真正理解量子技术的人很少,2)加密市场由叙事、情绪和动量主导,这使得加密容易受到 FUD 攻击。

我的意思是,在这些风险被完全解决之前,量子风险会持续压制加密价格。

我们不需要量子计算机真的掏空中本聪的钱包才能看到 BTC 暴跌 50%。我们只需要 Google 或 IBM 发一个「量子突破」的新闻标题就能引发大规模恐慌。

在这种情况下,我预见可能会出现向抗量子链的轮动,尤其是以太坊。

- 以太坊已经在路线图中准备抗量子能力(The Splurge)。Vitalik 也明确表达了这一需求。

- 比特币可能因为硬分叉升级签名算法(从 ECDSA 到抗量子方案)而爆发内战。

- 新 L1 可能以「后量子密码学」(PQC)作为主要卖点来发布(不要上当)。

但如果 BTC 未能做好准备并爆发内战,将拖累所有加密资产,因为做市商、对冲基金等会重新调整投资组合。

真相:预测市场才刚刚开始

加密领域很少有机会像预测市场这样显而易见。

这个观点来自 a16z crypto 的研究顾问 Andy Hall,准确得无法忽视。

预测市场在 2024 年已经进入主流。但在 2026 年,它们会变得更大、更广、更智能。

Andy 说预测市场正在超越「谁赢得美国大选」这种问题,转向超具体的结果。

- 更多合约: 一切事物的实时赔率。地缘政治、供应链,也许甚至「Ignas 会不会发币?」

- AI 整合: AI 代理将扫描互联网寻找信号来交易这些市场,使它们比任何人类分析师都更高效。

最大的交易机会是:谁来决定真相?随着市场规模扩大,裁决赌注成为问题。我们在委内瑞拉入侵(?)和泽连斯基市场上看到了这一点。现有解决方案(UMA)未能捕捉细微差别,导致争议和「骗局」指控。

因此我们需要去中心化的真相。Andy 预测会转向去中心化治理和 LLM(AI)预言机来解决争议。

也许 POLY 代币会在其中发挥作用?你的交易机会在哪里?

谎言:空投已死

我必须加上这一条。

空投过去是、现在仍然是加密领域最容易赚钱的方式。很多人认为空投已死,因为 1)更难获得大额奖励,2)女巫检测改进了。

但如果你是真实用户,每天尝试新应用并使用它们,我相信回报是值得的。

Neofinance 空投应该在 2025 年开始,但真正的印钞机会是 Polymarket、Base、Opensea、Metamask……

如果 CT 认为空投已死反而更好。更少的农民,更少的竞争。

谎言:Memecoin 完了

说实话,我不喜欢 memecoin。但有时我还是会交易它们。

在 memecoin 上赢钱在智识上很有趣😉,感知情绪会往哪里转移。波动性很刺激,不需要研究代币经济学、收入流等,这就是 memecoin 的吸引力。

机构级 L1、收入分成或治理代币给不了那种刺激。4 年解锁很无聊。按收入计算,效用代币反而比纯靠情绪的 memecoin 更没吸引力。

而且金融虚无主义不会在 1 月 1 日消失。监管也不会禁止它们。

当加密市场转牛时,memecoin 会重新出现。KOL 喊单的激励太高了。散户太渴望 1000 倍的胜利了。

如果 degen 交易是你的菜,保持开放的心态(和钱包)。

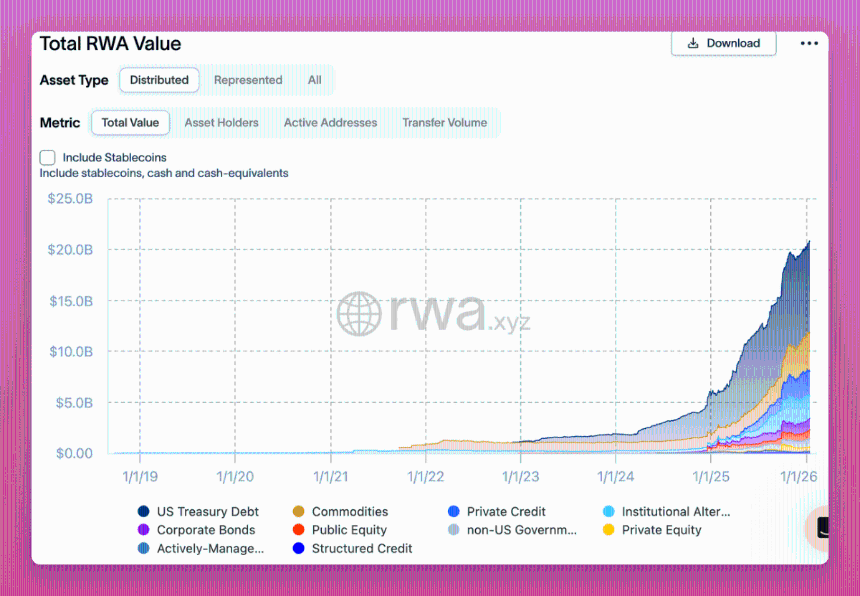

真相:代币化/RWA 将主导加密增长

2025 年很少有图表是一路向上的。

但 RWA 和代币化资产的增长是其中之一。

RWA 与循环 DeFi、NFT、预测市场或永续合约非常不同。RWA 不是投机炒作。这是一个由机构资本找到产品市场契合点驱动的长期转变。

他们对 2030 年的预测差异巨大:

- 麦肯锡(保守): 2-4 万亿美元

- 花旗: 4-5 万亿美元

- BCG + ADDX: 16 万亿美元

- Ripple + BCG: 到 2033 年 18.9 万亿美元

- 渣打银行(乐观): 30 万亿美元

乐观预测认为 RWA 将超过整个加密行业的总市值(目前 3.3 万亿美元)。

贝莱德和 Larry Fink 正在大力推动 RWA。在他 2025 年的年度信中,他把当前时刻比作「1996 年的互联网」——当时亚马逊还是书店,谷歌尚未成立。

图注:来源 Economist(免费阅读链接)

他的论点:

「每一只股票、每一只债券、每一只基金——每一种资产——都可以代币化。如果实现了,将彻底改变投资。」

RWA 的好处对加密原住民来说显而易见,但传统金融仍在学习。我们还早:

- 抵押品可用性

- DeFi 可组合性

- 24/7 结算

- 可编程合规

作为加密原住民,我们如何从增长中获利?

想到几个交易机会:

- LINK: 预言机市场份额巨大。瑞银、Swift、DTCC 都集成了 Chainlink 进行代币化定价。如果 RWA 规模化,LINK 占据数据层。

- PENDLE: 他们能吸引机构资本吗?允许 degen 投机收益率,为长期持有者提供固定收益。值得关注。

- 借贷平台: Fluid、Aave、Morpho、Euler……机构会用这些 DeFi 平台吗?散户会吗?关键问题。

- RWA 发行商: Ondo、Backed finance、Securitize 等是 RWA 发行商和散户进入 RWA 的入口。

- ETH: 65-70% 的链上 RWA 价值在以太坊上。贝莱德、富兰克林邓普顿、摩根大通都在以太坊上。机构结算层。这就是为什么以太坊必须提供机构级隐私,否则新 L1 可能会蚕食 ETH 的市值。

- 稳定币收益套利: 在 Aave 以 4-6% 借款,存入 Pendle 的 PT-USD 类代币赚取 8-12%。

还可以加上 Maple finance 做私人信贷敞口,以及 Centrifuge(虽然我在上面亏了)。还有什么我遗漏的吗?

这将是 2026 年(及以后)的交易主线。

Tiger Research 预测「企业可能会建立自己的链来保持市场领先地位。缺乏独立资产供应的 RWA 项目将失去竞争优势并被淘汰。」

如果你只关注一件事,关注新 RWA 资产在哪里发行:在以太坊、Solana,还是某些你没有敞口的新 L1 上。

非显而易见的真相:以太坊 L1 正在(直接)扩容

大多数人认为以太坊 L1 还停留在 2020 年:慢、贵,把所有价值都输送给 L2。

但以太坊 L1 正在悄悄扩容,市场还没有定价。

当 Vitalik 说「区块链三难困境在以太坊上已经解决」时,这不像他平时的风格。

@VitalikButerin 发推:

「现在 ZK-EVM 处于 alpha 阶段(生产级性能,剩余工作是安全性),PeerDAS 已在主网上线,是时候多谈谈这个组合对以太坊意味着什么了。

这些不是小改进;它们正在将以太坊转变为……」

去年 Fusaka 升级后,gas 上限达到 6000 万(从 3000 万提升)。2026 年中期 gas 上限可以达到 8000 万然后 1 亿以上。

通过 ZK-EVM,以太坊 L1 在保持完全去中心化的同时推向数千 TPS。

「不再是每个验证者重新执行每笔交易,而是单个证明验证整个批次,降低计算需求。这让开发者可以增加交易数量或复杂性,而不会排除小参与者。Buterin 表示这些虚拟机已达到『生产级性能』,『安全性』是剩余的重点。」—— DLnews

L1 上更多活动 = 更高的费用燃烧 = 更强的通缩压力。超声波货币叙事没有死。好吧,可能死了几年,但未来可能重新出现。

L2 仍将主导超便宜的东西(永续 DEX),但「一切都必须永远迁移到 L2」的叙事会过时得很难看。

哦,以太坊基金会和 Vitalik 推动的抗量子能力使 ETH 成为一个有吸引力的押注,特别是如果比特币核心开发者搞砸的话。

我认为这是非显而易见的真相,因为推出是逐步的,没有单一的炒作时刻。

非显而易见的谎言:所有监管明确都是利好

CLARITY 法案通过?利好。GENIUS 法案实施?利好。欧洲 MiCA?利好……?

当我读到 Coinbase 关于监管的庆祝帖子时,我想知道这对你我来说真的是利好吗?

当然,可能对 Coinbase 有好处,但对整个加密行业来说更复杂。

首先,GENIUS 法案明确禁止生息稳定币。

但我认为这实际上对 DeFi 是利好。

当稳定币发行商不能直接支付收益时,稳定币持有者去哪里?去 Aave 这样的 DeFi 协议自己赚取收益。

DeFi 借贷在 2025 年达到 500 亿美元以上的 TVL,稳定币年化收益 4-14%。加密抵押借贷在 2025 年 Q2 增长 27%,达到 530 亿美元。

所以收益禁令不会杀死收益,只是把它转移到链上。稳定币流入协议,协议产生费用,代币从这些费用中捕获价值。整个 DeFi 生态系统受益。

所以在稳定币这个具体问题上,监管可能实际上会加速 DeFi 采用。

但我担心监管会进一步降低加密创新。我们的 degen 时代结束了。

在欧盟,MiCA 已经在所有主要交易所禁止了 USDT。我不能用 USDT 交易了,真糟糕。

除了稳定币,MiCA 合规成本对初创公司来说很昂贵:小公司每年 25 万到 50 万欧元,自实施以来已经开出超过 5.4 亿欧元罚款。75% 的欧洲加密服务提供商面临因合规成本而失去注册的风险。

结果是市场整合,有利于已经成熟的公司。即使 Coinbase 不支持当前的 CLARITY 法案,他们也会推动对自己有利的监管。

我在韩国工作时直接看到了这一点:只有 4 家交易所被允许有韩元存款。他们推动监管,但只是为了杀死竞争。

美国也不是纯粹的利好(The Block 的文章解释了 DeFi 平台将需要共享私人信息)。

银行也在游说将稳定币限制扩展到非利息奖励。截至写作时,不确定是否会随 CLARITY 法案通过。

所以不要自动相信「监管 = 利好」的叙事。一些明确是好的,但一些明确会限制让加密一开始就很棒的东西。

把文件丢进 Claude/Gemini,问问那项立法意味着什么。

非显而易见的谎言:隐私只是短期叙事

CT 对 Monero 和 Zcash 上涨很兴奋。叙事是「隐私币回来了」。

我的非显而易见真相:真正的隐私机会在于为机构提供的隐私基础设施。

隐私币到处被禁:

- 迪拜的 DFSA 刚刚禁止了隐私代币

- 欧盟明确禁止「允许交易匿名化的加密资产账户」和「使用匿名增强币的账户」,2027 年 7 月生效。根据欧盟加密倡议,这项法规是「最终版」。

- 日本和韩国多年前就禁止了隐私币。

- 币安和 Kraken 下架隐私代币(门罗币)

如果你是欧盟公民,从屏蔽地址向受监管的 CEX 存入 ZEC,资金来源证明报告会出问题。我现在就在做取证报告,所以相信我。

如果资金不可追溯,CEX 无法验证来源,用户就卡住了。

但机构迫切需要隐私

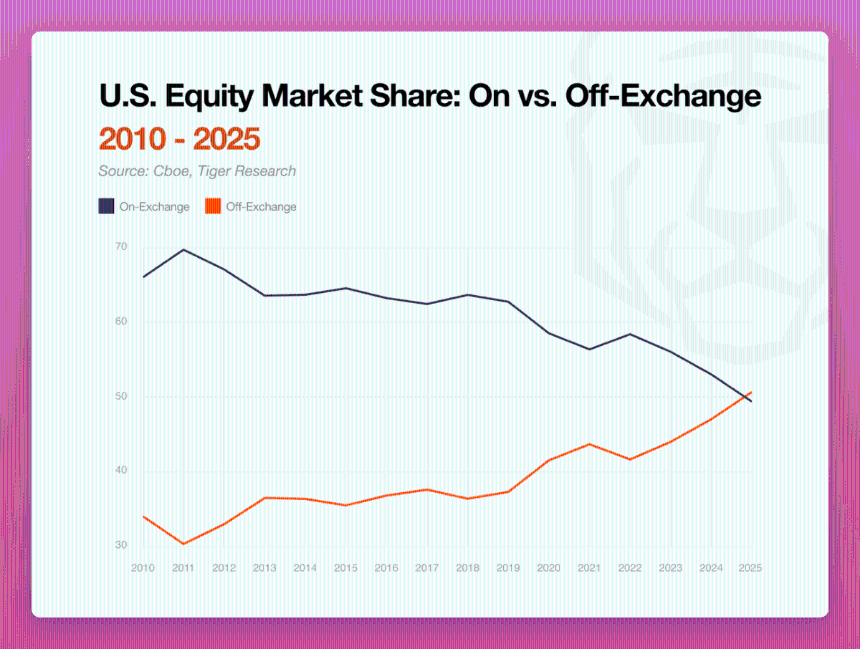

看看 Tiger Research 的图表:美国股票市场份额从交易所内(2010 年约 70%)变成了到 2025 年与交易所外接近五五开。彭博报道大多数美国股票交易现在发生在「暗处」。

图注:来源 Tiger Research

为什么?因为链上透明度暴露了他们的交易计划。

也许不是最好的例子,但当 James Wynn 在 Hyperliquid 上 949 BTC 的杠杆仓位连同清算价格都在链上可见时……也许他说自己被针对的心理战术并没有错 :)

「专业交易公司和机构不愿在公共区块链上部署复杂策略,因为他们的每一步都可能被看到、复制或反制。」

在这种背景下,我看到越来越多人谈论 Canton。市值 5

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯