为何当前比特币市场与2022年熊市无法相提并论

作者:Garrett;来源:X,@GarrettBullish;编译:Shaw 金色财经

近期,部分分析师将当前比特币的价格走势与2022年的表现进行了对比。

诚然,短期价格走势可能看似存在某些相似之处,但从长期视角来看,这种类比显然是不合理的。

从长期价格趋势、宏观经济环境、投资者构成以及供应/持仓结构等多方面因素来看,其背后的逻辑存在根本性差异。

在分析和交易金融市场时,最大的误区在于仅仅关注短期的、表面的统计相似性,而忽视了长期、宏观和基本面的驱动因素。

截然相反的宏观背景

2022年3月,美国正处于高通胀、加息周期中,主要驱动因素包括:

-

新冠疫情期间的流动性过剩

-

乌克兰战争爆发加剧了通货膨胀

无风险利率上升,流动性被系统性抽离,金融环境趋于紧缩。

在这种环境下,资本的主要目标是规避风险。比特币的表现本质上是紧缩周期中的高位盘整结构。

然而,目前的宏观环境则完全相反:

-

乌克兰冲突正在缓和(部分原因是美国努力降低通货膨胀和利率)

-

消费者价格指数(CPI)和美国无风险利率均呈下降趋势

-

更重要的是,人工智能技术革命显著增加了经济进入长期通缩周期的可能性。因此,从更长周期来看,利率已进入降息阶段

-

央行流动性正重新注入金融系统

-

这使得资本行为表现出风险偏好型特征

从下图可以看出,自2020年以来,比特币与CPI同比变化呈现出明显的负相关关系——比特币在通胀上升周期中往往下跌,而在通胀下降周期中则倾向于上涨。

在人工智能驱动的技术革命背景下,长期通缩成为高概率事件——埃隆·马斯克也表达了类似观点,进一步强化了这一论点。

从下图可以看出,自2020年以来,比特币价格与美国流动性指数表现出很强的相关性(2024年受ETF资金流入影响可能出现偏差)。目前,美国流动性指数已突破其短期(白色)和长期(红色)下行趋势线——新的上升趋势即将到来。

不同的技术结构

-

2021-2022年:每周M型顶部结构,通常与长期市场顶部相关,会抑制价格较长时间。

-

2025年:周线跌破上升通道。从概率角度来看,这更可能是一个看跌陷阱,随后价格会反弹回通道内。

当然,不能完全排除演变为类似2022年熊市延续的可能性。然而需要注意的是,80,850/62,000美元区域经历了广泛的盘整和轮动。

此前的这种吸收为看涨布局提供了更优的风险回报比:上涨潜力远大于下跌风险。

要重现类似2022年的熊市需要哪些条件?

必须满足以下几个不可妥协的条件:

-

再次出现通胀冲击或规模与2022年类似的重大地缘政治危机

-

央行恢复加息或缩减资产负债表

-

跌破80,850水平并持续大幅下跌

在这些条件未被满足之前,断言会出现结构性熊市仍为时过早,且属于推测,而非基于分析。

不同的投资者结构

-

2020-2022年:散户市场主导,机构参与有限,尤其是长期配置者。

-

2023年开始:比特币ETF的推出引入了结构性长期持有者,有效锁定了供应,大幅降低了交易速度,并显著减少了波动性。

2023年标志着比特币作为一种资产在宏观经济和量化层面的结构性转折点。

比特币的波动率从历史上的80%至150%转变为30%至60%,资产表现发生了根本性变化。

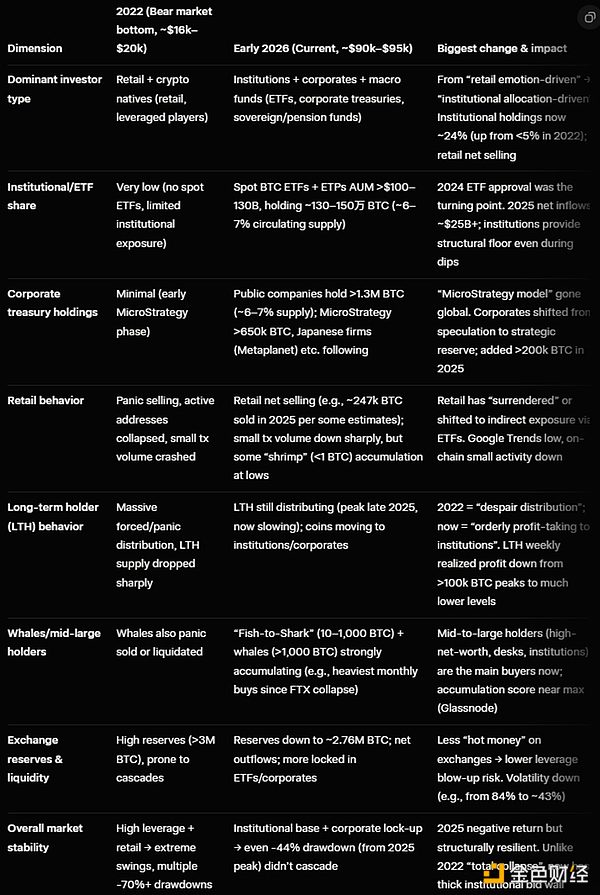

核心结构差异(当前与2022年对比)

比特币投资者结构从现在(2026年初)与2022年最大的变化在于:散户主导、高杠杆投机→机构主导、结构性长期持有。

2022年,比特币经历了一场典型的“加密原生熊市”,这是由散户恐慌抛售和连锁杠杆清算引发的。

如今,比特币处于一个更为成熟的机构主导时代,其特点为:

-

稳定的潜在需求

-

锁定的供应

-

以及机构级波动性。

以下是Grok根据链上数据(例如Glassnode、Chainalysis)和机构报告(例如Grayscale、Bitwise、State Street)截至2026年1月中旬(比特币价格约9万至9.5万美元区间)的核心对比:

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯