加密行业IPO浪潮:合规卖水人集体进军公开市场

原文作者:David,深潮 TechFlow

2025年,加密公司在美股市场筹集了34亿美元。

Circle和Bullish各融资超过10亿美元,Gemini在纳斯达克首日上涨14%。到了2026年1月,BitGo在纽交所敲钟,首日涨幅达24.6%,市值达26亿美元。

这些先行者证明了一件事:华尔街愿意为合规的加密基础设施买单。

2026年的上市管道更加通畅。Kraken、Consensys、Ledger都在排队上市,估值从几十亿到两百亿美元不等。连做安全审计的CertiK也在达沃斯宣布了IPO计划。

交易所、钱包、托管、安全……加密行业的“卖水人”正在集体走向公开市场。

这些公司何时上市?估值几何?风险何在?我们逐一分析。

1. Kraken,200亿美元的合规样本

预估市值:200亿美元

预估时间:2026年上半年

Kraken是加密行业最老牌的交易所之一,成立于2011年,比Coinbase还早一年。然而,其上市时间却比Coinbase晚了五年。在这段时间差中,它经历了SEC起诉、和解谈判、业务整顿,最终于2025年3月获得SEC撤诉的结果。

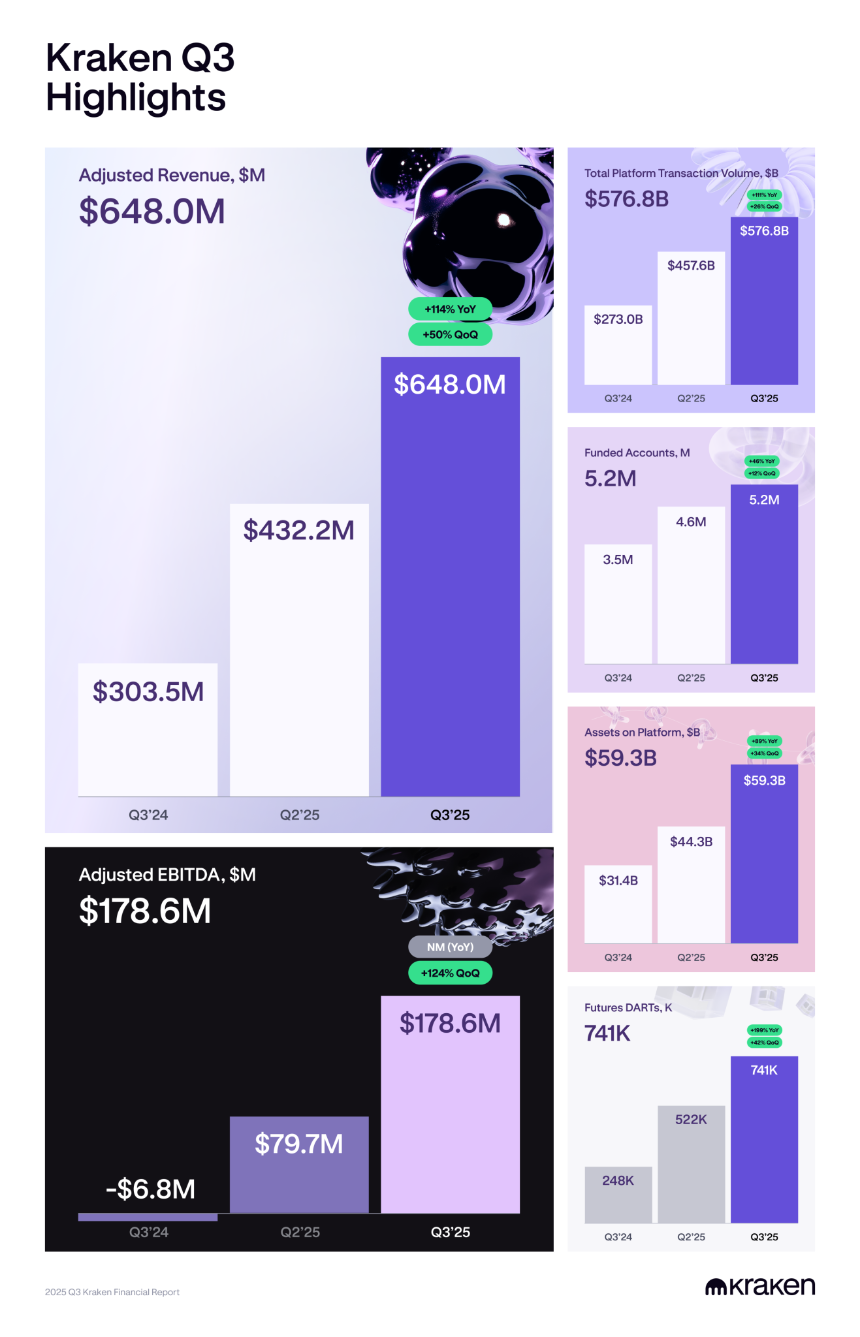

财务数据也非常扎实:

2024年收入15亿美元,调整后EBITDA超过4亿美元。2025年Q3单季收入6.48亿美元,同比增长50%。平台管理资产593亿美元,季度交易量5768亿美元。

2025年11月,Kraken完成8亿美元pre-IPO融资,估值200亿美元。投资者名单包括Citadel Securities、Jane Street、DRW。这些传统金融的顶级做市商进场,意味着他们在押注加密交易所将成为金融基础设施的一部分。

同月,Kraken秘密提交了S-1文件,目标是在2026年上半年上市。

如果成功,它将成为继Coinbase之后第二家在美股上市的主流加密交易所,也是第一家在“后Gensler时代”走完完整上市流程的公司。

2. Consensys,MetaMask的母公司想上市

预估市值:70亿美元(2022年估值)

预估时间:2026年中

Consensys拥有加密行业最有价值的几个产品:MetaMask钱包3000万月活用户、Infura节点服务支撑着大多数以太坊dApp的底层,还有Linea L2网络。它是以太坊生态的“管道工”,几乎所有开发者都在使用它的工具。

公司由以太坊联合创始人Joseph Lubin创办,2022年融资4.5亿美元时估值达70亿美元。目前,它正与摩根大通、高盛合作筹备IPO,目标是2026年中期。

招股书预计会重点展示MetaMask Swaps的收入。这项功能让用户在钱包内直接交易代币,每笔收取0.875%的费用。2025年,MetaMask还加入了原生比特币支持,从纯EVM钱包扩展到多链钱包,试图将用户留在自己的生态中。

Consensys上市的悬念在于,它同时在推进MASK代币和IPO,这两件事如何协调?代币持有者和股东的利益是否会冲突?这可能成为加密公司治理的一个新案例。

3. Ledger,硬件钱包想讲软件的故事

预估市值:40亿美元

预估时间:2026年

Ledger已售出600多万台硬件钱包,为用户托管超过1000亿美元的比特币。但它不想仅仅停留在“卖设备”的角色。

近两年,CEO Pascal Gauthier频繁出现在纽约。他向投资人讲述的故事是:Ledger要成为“自托管领域的苹果”。

转型的关键是Ledger Live,一个将硬件钱包、软件钱包、Staking、DeFi交互整合在一起的应用。从卖硬件转向卖订阅服务,从一次性收入变为经常性收入。

这个故事打动了华尔街。

1月23日,《金融时报》报道,Ledger正与高盛、Jefferies、巴克莱洽谈纽交所IPO,目标估值超过40亿美元。这一数字是2023年15亿美元估值的近三倍。

支撑这一估值的是业绩表现。

2025年,该公司收入达到数亿美元,Gauthier称这是“创纪录的一年”。FTX崩盘后,“Not your keys, not your coins”这句话重新流行,机构和散户纷纷转向自托管。

去年,加密行业被盗金额创新高,达到170亿美元,反而成了Ledger的卖点。

不过,硬件钱包对普通人来说仍然过于复杂。Ledger的增长天花板取决于它能否降低这一门槛。

4. Bithumb,韩国老大哥的翻身仗

预估市值:未披露

预估时间:2026年

上市地:韩国KOSDAQ(也曾考虑Nasdaq)

Bithumb曾是韩国最大的交易所,后来被Upbit反超。如今,Upbit占据韩国市场80%以上份额,而Bithumb仅剩15%-20%。

2024年,Bithumb发起零手续费活动,将市场份额拉回到25%左右。这是一场烧钱换用户的战役,目的或许是为IPO造势。

三星证券担任承销商,原计划2025年下半年在韩国KOSDAQ上市,也曾考虑Nasdaq。目前来看,时间线推迟到了2026年。

不过,Bithumb表示,这次IPO并非为了融资。公司账上有超过4000亿韩元(约3亿美元)的金融资产,并不缺钱。上市的目的是“建立市场信任”,让内部治理和财务接受公开审计。

这句话的背景是:Bithumb近年来麻烦不断。

2023年,被韩国税务局搜查,怀疑存在欺诈性交易。多名高管因涉嫌上币贿赂被调查,前CEO李尚俊下台。2017年的一次服务中断,打了六年官司,最后被判赔偿用户。

为IPO,公司进行了人事调整。前董事长李正勋回归董事会,他之前因收购相关的欺诈指控被起诉,今年才被判无罪。新CEO是他的亲信。

韩国有1800万加密用户,日交易量经常超过股市。

Bithumb的IPO是韩国加密市场机构化的一个信号。但考虑到其历史包袱,投资者会紧盯其治理问题。

5. CertiK,争议中的安全审计龙头

预估市值:20亿美元

预估时间:2026年底-2027年初

1月23日,在达沃斯论坛上,CertiK CEO顾荣辉宣布公司正在推进IPO。

这是加密行业最大的安全审计公司,成立于2018年,总部位于纽约,服务超过5000家客户,审计代码保护的资产规模约6000亿美元。

投资者名单非常强大,Binance是最早也是最大的财务支持者,软银愿景基金、Tiger Global、红杉、高盛都已入场。2022年B3轮融资时估值达20亿美元。

但CertiK也是加密圈争议最多的公司之一。

去年,Kraken事件闹得沸沸扬扬。CertiK发现Kraken存在漏洞,能够凭空给账户充值,在测试过程中转走了约300万美元。CertiK称这是“白帽行动”,Kraken则认为是敲诈。双方公开争论一轮后,资金退还,但CertiK的声誉受损。

更早之前,CertiK还为柬埔寨的Huione Guarantee做过审计。该平台被用于洗钱、买卖黑客工具和个人数据,甚至有人在上面售卖电击器给东南亚的诈骗园区。CertiK后来道歉,但此事表明安全公司自身的风控也存在问题。

顾荣辉称上市是“产品和技术持续扩展的自然下一步”。

但一旦IPO招股书公开,这些争议将被投资者反复追问。CertiK能否重建信任,是其上市路上的最大考验。

总的来看,2026年加密公司扎堆IPO,或许并非巧合。

监管环境正在变化。SEC主席Gensler离任,新任主席对加密态度更友好,Kraken和Consensys的诉讼都被撤销。窗口期打开,该冲刺的都在冲刺。

资本结构也到了极限。这些公司在私募市场融了多轮,股东越来越多,员工期权越来越难变现。Coinbase上市已经五年,证明了加密公司可以在公开市场存活。后面排队的没有理由继续等待。

不过,对普通投资者而言,这批IPO需要区分。

Kraken和Ledger有真实收入,商业模式清晰;Consensys有MetaMask这个入口级产品,但同时在推进代币,股东和代币持有者的关系尚未理顺。CertiK有品牌但有争议,Bithumb则是纯韩国本土的故事。

能买到的时候,先搞清楚自己买的是什么。

而对公司来说,上市只是开始。

能否在公开市场站稳脚跟,要看这些公司能否将“加密”的标签换成“金融基础设施”。Coinbase花了五年才让华尔街相信它不只是一个炒币平台。

后面这批公司,路还很长。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯