稳定币:下一代货币体系的基石?ARK Invest深度解析

作者:Lorenzo Valente,ARK Invest 数字资产研究总监;编译:Chopper,Foresight News

2025年,稳定币的供应量、交易量和活跃用户数均达到历史新高,这得益于《GENIUS法案》的出台,稳定币作为私人发行数字货币的地位合法化。

本文观点源于方舟投资旗下 Bitcoin Brainstorm 播客的一期访谈,嘉宾包括 Tether 首席执行官 Paolo Ardoino、知名经济学家 Arthur Laffer 博士以及方舟投资首席执行官兼首席投资官 Cathie Wood。我们在访谈中探讨了稳定币与1913年之前私人发行货币的相似性(1913年,美国政府指定美联储成为美元的唯一发行机构)。Arthur Laffer将如今基于区块链的私人发行美元的爆发式增长,与美联储终止「自由银行」之前的货币体系进行了比较。

稳定币的底层技术基础设施虽是全新的,但私人发行货币并非新鲜事物。事实上,私人货币曾是美国经济建立的重要基础。

以此为背景,本文将解答三个核心问题:稳定币是如何诞生的?稳定币的底层技术是什么?稳定币的未来发展轨迹将走向何方?

稳定币是如何诞生的?

2014年,Giancarlo Devasini推出USDT和Tether平台,彼时数字资产行业仍处于萌芽阶段。当时,加密生态尚属「蛮荒时代」,行业监管缺失、存在安全隐患、基础设施脆弱,全球交易市场由Kraken、Bitfinex、Coinbase、Poloniex和Bitstamp等少数几家交易所主导。2014年2月,当时全球最大的比特币交易所Mt. Gox的破产,更是凸显了行业脆弱性。

彼时,其他交易所分布在不同司法管辖区,且仅交易当时唯一的主流代币——比特币。尽管比特币交易已实现全球化,但套利者在各交易所间进行比特币套利时,却无法在银行、经纪商和各国之间快速、低成本地转移美元,也就难以抓住套利机会。比如,当比特币在Kraken的报价为115美元、在Bitfinex为112美元时,套利者本应在Kraken卖出比特币,将美元划转至Bitfinex,再以112美元的价格买回比特币,但实际操作中,这笔资金划转往往需要1至2天。

正是Giancarlo和Paolo的努力,让USDT成为了这一问题的解决方案,实现了美元等价物的互联网速度划转。2014年7月,USDT最初以「Realcoin」之名推出,基于比特币网络的Omni Layer协议开发,彼时以太坊等智能合约链尚未诞生。2014年11月,该项目正式更名为Tether,并推出三款与法定货币挂钩的代币:USDT(与美元挂钩)、EURT(与欧元挂钩)和JPYT(与日元挂钩)。

2015年,全球头部交易所之一的Bitfinex开始支持USDT,并搭建了首个深度流动性池。2017至2019年,Tether将USDT的发行网络从Omni拓展至以太坊,后续又扩展到Tron、Solana、Avalanche等公链,同时持续提升交易速度、降低手续费、增强跨链互操作性。2019年,USDT成为全球交易量最高的加密资产,日成交额甚至超过比特币。2019年底,当竞争对手宣称其稳定币由100%现金或现金等价物储备支撑时,Tether首次披露其储备资产包含A1和A2评级的商业票据,并宣布计划逐步将储备资产转向美国短期国债和现金。

新冠疫情的爆发推动USDT进入高速增长期。2020年至2022年3月的两年间,全球金融体系陷入巨大压力,而USDT的供应量却从33亿美元暴涨25倍至800亿美元,这一增长主要由新兴市场驱动。USDT的核心用途也从加密市场的投机和套利工具,转变为应对本币贬值的「救命稻草」。

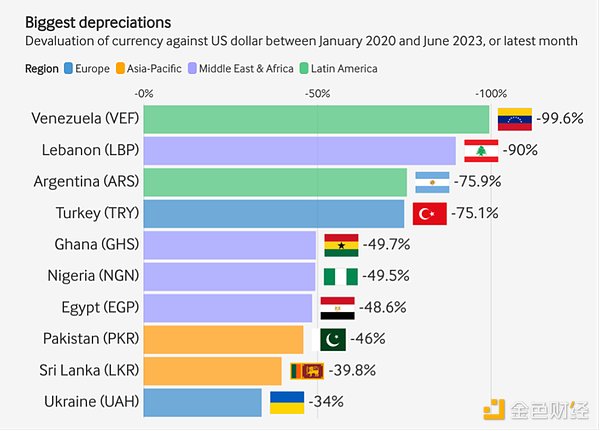

2020至2023年,委内瑞拉、黎巴嫩、阿根廷等新兴市场国家的本币对美元大幅贬值,当地民众纷纷选择USDT实现资产保值。对许多人而言,USDT兼具储蓄账户、支付工具和价值储藏的功能。随着各国限制线下交易,民众获取黑市美元的渠道减少,年轻人开始教父母和祖父母使用这种「数字美元」。人们足不出户,就能通过USDT以更快捷、安全、可拓展的方式持有美元资产,无需依赖脆弱的银行体系和波动剧烈的本币。

一些国家法币相对美元的贬值。数据来源:rwa.xyz,截至2025年12月31日

稳定币如今发展到了什么程度?

目前,Tether发行的USDT供应量达1870亿美元,占据60%的市场份额,是数字资产行业规模最大的稳定币,唯一的竞争对手是Circle发行的USDC,其供应量为750亿美元。USDT的全球用户超4.5亿,且每季度新增约3000万用户;Tether总部位于萨尔瓦多并受当地监管,储备资产由Cantor Fitzgerald托管。

美国政府已对Tether产生战略层面的关注。Tether的资产负债表中绝大部分为美国短期国债,持有规模堪比部分发达国家,成为美国国债最大、增长最快的需求方之一。

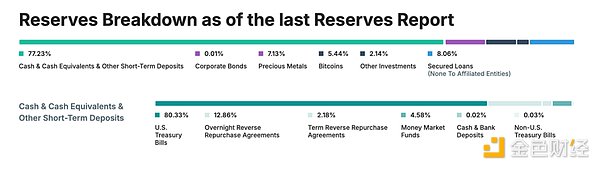

Tether的储备资产,数据来源:Tether,截至2025年12月31日

截至2026年1月,Tether的储备资产中,除企业债券、黄金、比特币和有担保贷款外,超额抵押资产规模超50亿美元,远超流通中的USDT负债总额。随着稳定币供应量持续增长、Tether在新兴市场的主导地位不断巩固,加之《GENIUS法案》的出台,有观察人士指出,当前的银行业格局与19世纪末的自由银行时代高度相似;而批评者在谈及私人发行货币的风险时,也常以这一时期为案例。

在访谈中,Arthur Laffer博士认为,稳定币将为美国引入一种全新、更高效的自由银行模式,而外界对其的负面看法并无依据。批评者称,Tether、Circle等私人机构发行稳定币,会重现19世纪的「野猫银行」乱象。Laffer博士解释道,19世纪的私人银行券之所以常折价交易,是因为使用者需要自行评估发行机构的信用状况,且美国政府并未为这些银行券提供担保,其本质是各银行的负债,只有发行银行具备偿付能力时,才能以黄金、白银等硬通货兑现。拉弗中心历史学家Brian Domitrovic与Laffer博士均指出,1913年美国联邦政府成立美联储前,国内各类货币曾处于相互竞争的状态。

Laffer博士进一步阐释,1834年美国政府将黄金定价为每盎司20.67美元,确立了金本位制,但并未为流通中的每一张银行券提供兑付担保,银行券的兑现能力完全取决于发行银行的资产负债表和市场信誉。这一机制违背了货币的「无条件兑付」原则。即便如此,当时的物价在长期内保持了惊人的稳定:1776年至1913年美联储成立的这137年间,美国的累计通胀率为0,物价围绕固定面值小幅波动,未出现长期涨跌趋势。

美国以外的部分自由银行体系表现更为出色,尤其是苏格兰(1716-1845年)和加拿大(1817-1914年)。这些地区的自由银行体系实现了低通胀、银行破产率极低的目标,其发行的银行券基本按面值流通。这一成功的部分原因在于,当地建立了竞争性兑付机制和票据交换所制度,二者均通过市场力量实现了对银行的约束。反观美国(1837-1861年),各州的限制性法规成为行业发展的阻碍,比如禁止银行设立分支机构、要求银行以高风险的州政府债券作为抵押品。19世纪40年代初经历一段动荡期后,美国「破产银行券」(即发行银行无力兑付的货币)的平均折价率降至2%以下。有趣的是,这一数值恰好是如今美联储的通胀目标。而在这一时期,美国经济实现了强劲增长,为1865年内战结束后工业革命的全面爆发奠定了金融基础。

稳定币与这一时期的货币存在诸多相似之处。二者均为私人发行的负债,且由储备资产提供支撑。但现代技术与监管监督,已解决了「野猫银行」时代的诸多弊端。稳定币不受银行分支机构规则的约束,因为它们本质上是全球性的数字化货币。如今,类似清算所的功能以高流动性二级市场、交易所和套利机制的形式存在,这些机制能够确保稳定币与市场价格的稳定挂钩。与19世纪末美国自由银行持有的流动性较差的国债相比,受监管发行机构(如GENIUS框架下的现金和短期国债)以及一些非监管发行机构(如Tether)的抵押品质量要高得多。由于定期审计、链上透明度和联邦监管,大型发行机构的欺诈风险也大大降低。

正如自由银行体系在央行体系薄弱或尚未建立时兴起,稳定币的诞生,源于银行和支付体系效率低下、监管严格、交易成本高昂所留下的市场空白。18、19世纪,铁路、电报和先进的印刷技术推动了自由银行体系的发展;而如今,区块链和全球互联网基础设施,正成为稳定币发展的核心驱动力。

美国的自由银行时代在内战和《国民银行法》出台后终结,货币发行权被收归联邦政府管控。美国在内战初期暂停了金本位制,1861-1865年内战期间,各州要求银行以州政府债券作为储备资产,以此为州政府债券创造市场需求;与此同时,美国政府对所有非以联邦政府优质债券为储备的银行发行货币征税,最终迫使自由银行发行的货币退出市场。1879年,美国恢复金本位制,19世纪70、80年代成为美国历史上经济增长最快的时期。

在美国经济增速远超政府发展的背景下,要求货币发行机构持有大量联邦债券作为储备,这一规定并无实际意义。由于联邦债券的供应量无法满足储备要求,银行不得不频繁缩减货币发行规模,进而引发通缩和银行恐慌;最终,美国国会于1913年通过《联邦储备法》,将储备体系国有化,美联储由此成立。

1913年之前,银行恐慌发生时,私人票据交换所体系和银行间临时凭证协议能提供大量流动性,但联邦监管将货币发行与联邦债券储备绑定,限制了货币供应。1913年美联储成立后,美国开始出现持续性通胀:消费者价格指数飙升超30倍。与之形成鲜明对比的是,在美联储成立前的一个世纪里,金本位、复本位制与竞争性货币发行并存,即便工业革命全面爆发,美国的累计通胀率仍为0。

稳定币的未来发展方向

Tether、Circle等稳定币发行机构无法通过主动发行或赎回代币来维持锚定汇率,只有进入白名单、符合反洗钱客户身份识别要求的机构,才能通过存入现金发行新的USDT,或赎回代币并将其返还给Tether。稳定币的锚定汇率由机构通过套利机制维持,而Tether和Circle则承诺,流通中的每一枚USDT、USDC均可兑换1美元。

Laffer博士认为,这一模式在新兴市场和高通胀经济体中具备重要价值,但要在发达国家实现广泛应用,需要一种更先进的稳定币模式:既能维持与美元的锚定汇率,又能随通胀同步升值,从而保持对商品和服务的购买力。

基于新近出台的《GENIUS法案》,Tether联合创始人Paolo Ardoino认为,任何将收益直接分配给用户的稳定币,都应被归类为证券,并接受美国证券交易委员会的监管。目前,计息型「代币化货币市场基金」仅对合格投资者开放。Laffer博士则认为,未来的稳定币将与一篮子商品和服务指数挂钩,且由比特币、黄金等长期资产提供储备支撑。

事实上,Tether已推出黄金背书的稳定币合金币(AUSDT)和代币化黄金产品XAUT。正如Ardoino所言,这一结构允许用户在持有比特币、黄金多头头寸的同时,使用这类价值稳定的工具进行交易;而随着抵押资产升值,用户的借贷能力也会随之提升。

值得注意的是,这种模式在加密领域并非首次出现。去中心化金融最早、最具生命力的实验之一——Sky协议(前身为MakerDao),开创了加密资产抵押稳定币的先河。Sky作为去中心化银行,发行美元稳定币USDS,用户可将以太坊等资产存入智能合约,以此借出USDS。为确保偿付能力,所有贷款均采用超额抵押模式,当抵押品价值低于安全阈值时,将触发自动清算。目前,USDS正引入多元化的抵押资产组合,在将风险降至最低的同时,实现效率和收益的最大化。

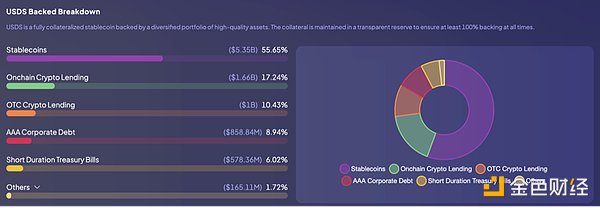

USDS背后的抵押资产构成

为进一步稳固锚定汇率,Sky推出了锚定稳定模块(PSM),支持USDC与USDS的直接兑换,套利者可通过该模块将USDS的价格维持在1美元附近,同时为稳定币提供流动性和兑付能力,弥补加密抵押品价格波动的不足。除交易功能外,Sky还通过计息代币sUSDS推出储蓄机制,该代币的收益来源于借款人支付的利息、代币化货币市场基金、美国国债和去中心化金融投资的收益。换言之,USDS既是一种支付媒介,也是一款全球化的储蓄工具。

《GENIUS法案》出台后,众多观察人士关注Tether将如何进军美国市场。在Ardoino看来,稳定币增长最快的应用场景之一是大宗商品交易结算,越来越多的大宗商品交易者意识到,稳定币是最高效的交易结算工具。2025年,Tether开始为石油交易提供结算服务,推动全球大宗商品市场对USDT的需求大幅飙升。

Ardoino表示,如果稳定币未融入当地经济,其通常仅作为临时结算层,最终仍会兑换为本币;而在本币不稳定的新兴市场,USDT不仅是支付工具,还兼具储蓄和价值储藏功能,因此能在当地持续流通、被广泛使用。

Tether深知,美国、拉美和非洲是截然不同的市场。在发达国家,民众可通过Venmo、Cash App和Zelle等平台使用电子美元。未来数月,Tether将在美国推出专为发达国家市场设计的全新稳定币USAT,这家全球最大的稳定币发行机构进军全球最大金融市场的进程,值得我们密切关注。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯