Wintermute:加密市场杠杆已出清,后市或将进入震荡整理期

来源:Wintermute;编译:金色财经

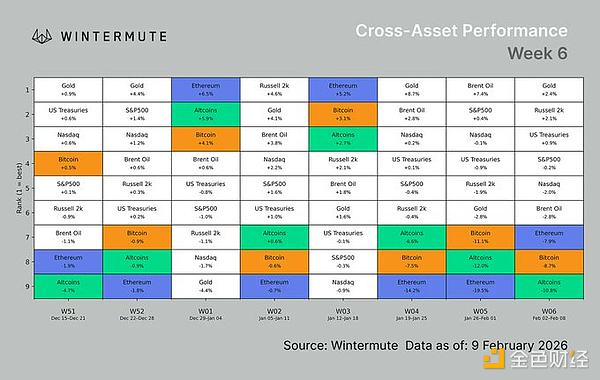

上周,加密市场经历了剧烈波动,清算规模超过27亿美元,比特币自2025年4月以来首次跌破8万美元。七大科技巨头(Mag7)财报表现分化、贵金属大幅回调以及沃什获美联储主席提名等多重因素叠加,引发市场延迟性避险轮动。加密货币相对整体市场持续呈现负偏态,无论上涨还是下跌阶段均跑输大盘,这是熊市的典型特征。

宏观市场更新

上周市场遭遇重创。比特币自2025年4月以来首次跌破8万美元,并一度触及6万美元关口,随后反弹至7万美元区间下方。2024年11月特朗普当选以来的所有涨幅已被悉数回吐。

-

两个月区间震荡积累的杠杆最终集中清算,累计清算规模超27亿美元;

-

周四IBIT现货ETF名义成交额突破100亿美元,凸显ETF产品已成为影响价格走势的核心因素;

-

比特币从2025年10月12.6万美元的历史高点,在四个月内下跌50%,创下2022年以来最大回撤幅度。

三大催化剂同时爆发:1月30日沃什获提名美联储主席、七大科技巨头财报不及预期(微软股价暴跌10%)、贵金属出现历史性崩盘(白银触及121美元后,三日内暴跌40%)。市场经过数日消化后,最终选择全面避险。

抛售力量来源

现货资金流显示结构性抛压。此次下跌期间,Coinbase交易所比特币价格持续处于折价状态(这一模式自去年12月起持续存在),表明美国市场抛售压力未减。场外交易(OTC)内部数据证实,美国交易对手方整周都是大额卖家,ETF持续赎回进一步放大了抛压。

曾推动市场上涨的机构买盘已枯竭:

-

自去年11月以来,比特币现货ETF总净流出约62亿美元,创下推出以来最长持续赎回周期;

-

赎回迫使ETF发行方在价格下跌时抛售现货,形成自我强化的负反馈循环;

-

IBIT既是最大的比特币现货ETF持仓方,也是增量供给的最大来源。

衍生品市场方面,IBIT与Deribit已占据约半数加密货币期权市场份额。此次清算潮表明,投资者在两个月区间震荡和实际波动率压缩期间变得自满,最终被市场突然下跌打个措手不及。

人工智能吸走市场流动性

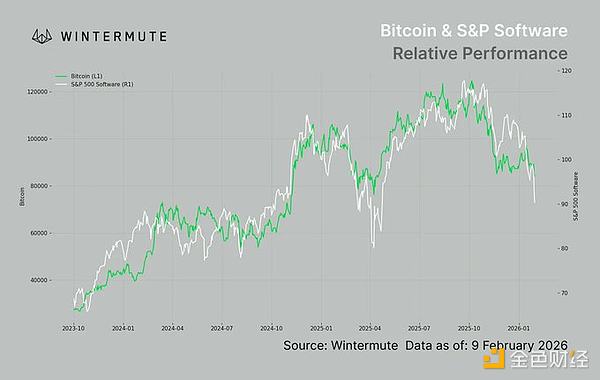

上周一张热门图表显示,比特币表现与标普500指数中的软件股几乎完美同步。核心逻辑是:数月以来,人工智能板块持续吸走市场可用资金,其他资产均受波及。

软件板块也呈现类似态势:部分个股明确因人工智能趋势受损,另一些则遭遇无差别资金流出——市场一味追逐人工智能叙事,而非深入研究个股基本面。

若将纳斯达克指数中的人工智能相关个股剔除,加密货币的负偏态特征基本消失。加密货币在上涨阶段跑输、下跌阶段跌幅扩大的表现,几乎完全由资金向人工智能板块轮动所致。加密货币要重新跑赢大盘,需等待人工智能板块泡沫消退。微软财报不及预期已开启这一进程,但仍需更多催化因素。

我们的观点

杠杆已出清,但需求能否回归成关键

上周市场呈现投降式抛售特征:波动率飙升、超25亿美元清算完成、6万美元关口出现买盘支撑。下跌前未平仓合约持续累积,空头扎堆导致资金费率大幅转负,周五又出现剧烈空头挤压,持仓结构重新调整。

在现货成交量持续低迷的环境下,杠杆主导价格走势。若未平仓合约未能显著回升,预计市场多空双方均难形成持续趋势。结构性复苏需要现货需求回归,但目前尚无明显迹象。

更严峻的宏观背景是:数字财库累计未实现亏损已达约250亿美元,且集中于少数头部项目。当前比特币价格低于多家机构库藏资产的收购成本,ETF溢价率也大幅压缩,这些机构已从边际买家转变为被动持有者。过去18个月的核心买盘之一陷入被动——在此环境下,新增融资吸引力极低。

当前核心问题是后续走势:市场可能进入震荡整理期,波动率维持高位。除非Coinbase溢价由负转正、ETF资金流逆转、基差率企稳,否则难以出现持续上涨行情。散户资金分散于各类资产,而机构通过ETF和衍生品的资金流向,已成为决定市场方向的关键。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯