预测市场中晚入场的真实代价:黄金交易窗口的量化研究

作者:PolyHub,来源:X,@Hubble_Polyhub

对于预测市场交易者而言,最大的痛点往往不是“不知道”,而是“来晚了”。

当我们看到突发新闻时,本能反应通常是先去验证:“这消息保真吗?”、“是不是谣言?”。这种谨慎在传统投资中是美德,但在 Polymarket 这种二元期权市场里,它可能是一笔极其昂贵的隐形成本。

我们把这笔成本称为“确认税”。

PolyHub 团队复盘了 Polymarket 链上 2,023 笔逐笔成交数据,试图回答一个量化问题:为了获得 100% 的信息确定性,你到底牺牲了多少 Alpha(超额收益)?

数据结论比预想的更残酷:在流动性最好的突发事件中,前 10 分钟吸收了 96% 的信息优势。这意味着,当你花 1 分钟去确认新闻真实性时,你其实已经把绝大部分利润拱手让给了那些愿意承担风险、或者拥有更快信息源的对手。

本文不灌输焦虑,只通过复盘三大典型市场的链上数据,还原出不同类型新闻事件的“黄金入场窗口”。

得出的结论残酷而简单:在预测市场,时间就是金钱的指数函数。入场越晚,你所能抓住的剩余收益空间就越小,而且这个衰减速度,往往远超大多数人的想象。

一、 定义指标:什么叫“剩余收益空间”?

为了量化“晚进场”的代价,我们使用一个简单的指标:

剩余收益空间 (Alpha) = 1 - 当前买入价格

对于一个最终结算为 $1 (YES) 的合约:

-

在 $0.20 入场,你的剩余空间是 $0.80。

-

在 $0.90 入场,你的剩余空间仅剩 $0.10。

这就是你桌上还剩下的钱。我们的研究发现,随着时间推移,这笔钱不是线性减少的,而是呈指数级蒸发的。

二、 链上复盘:三种不同的“衰减曲线”

1. 突发确定型:只能“盲冲”,无法“确认”

-

案例:马杜罗被捕 (Maduro out by Jan 31, 2026?)

-

特征:物理事件 + 官方瞬间确认。

链上数据还原:

-

0-1 分钟(黄金窗口):信息冲击后的 60 秒内,平均成交价仅为 $0.56,意味着剩余收益空间高达 0.44(44%)。

1-5 分钟:仅仅几分钟后,大量资金涌入,剩余空间迅速降至 0.12。

10 分钟后:价格稳定在 $0.97,Alpha 耗尽。

交易启示:在这类市场,Alpha 的半衰期 < 2 分钟。如果你试图等待主流媒体的“深度报道”来确认信息,你实际上是在为前 1 分钟入场的人提供退出流动性。这里的策略只有一种:在风险可控的前提下,牺牲确定性,换取入场位置。

2. 博弈修正型:与其拼手速,不如拼“信号”

-

案例:硅谷银行收购案 (Will SVB be acquired?)

-

特征:没有单一的突发新闻,由周末谈判、传闻和市场预期修正构成。

链上数据还原:

-

前 6 小时(观察期):尽管已经是周一上午,价格依然维持在 0.61-0.64,市场在犹豫。

-

6-12 小时(确认期):价格出现阶梯式跳升,从 0.64 上涨至 0.94。

交易启示:这类市场的衰减是“台阶式”的。黄金窗口长达 0-6 小时。此时不需要拼手速,你需要寻找的是能够改变市场共识的“确认信号”(如谈判破裂的传闻、Smart Money 的大单买入)。

3. 已定价型:买入即接盘

-

案例:TikTok 美国禁令 (TikTok banned in the US)

-

特征:事件本身已被长期高度预期,市场流动性巨大。

链上数据还原:在禁令正式生效(T0)的前后 60 分钟内,价格稳定在 0.84 左右,几乎看不到任何 Alpha 产生。

交易启示:对于高度预期的制度性事件,T0 不是起跑线,而是终点线。此时入场没有任何信息优势,只有“卖事实”的风险。

三、 实操建议:建立你的“入场决策树”

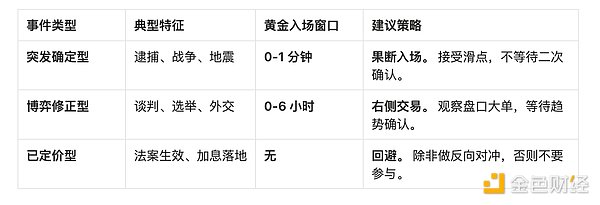

基于上述数据,我们建议交易者在看到新闻时,先不要急着下单,而是花 5 秒钟判断事件类型,再匹配对应的策略:

结语

在预测市场,1 分钟的犹豫,对应的不是时间的流逝,而是盈亏比的剧烈崩塌。

下次面对重大新闻,请问自己一个问题:

“我现在进场,是作为猎手去获取 Alpha,还是作为猎物去提供流动性?”

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯