加密货币上币进化史:从草莽到工业化正畸的权力变迁

作者:danny;来源:X,@agintender

如果把加密行业比作一副牙齿,那么上币(listing)在这些年的发展路径就像是一次“行业正畸”的过程。从2017年的杂乱无章到2025年的工业化流水盘,市场的每一次token分配方式,本质上都是对行业的结构性畸形的矫正以及筹码结构的挑战。

在这个过程中,项目方追求顶级流动性的路径,也从早期的“声量博弈”演变成了如今重金求娶的“天价彩礼模式”;交易所为了生存、获取流量和手续费,也从早期的上所逻辑转向了定价逻辑。

交易所、项目方、VC和交易员之间是如何彼此摧毁,彼此相爱;彼此诋毁,彼此成就。

为你,千千万万遍。

引言

牙齿是人体很“神奇”的器官,为什么这么说呢?因为牙齿是人体唯一在成年后,允许我们通过物理和生物手段进行深度定制、移动和改造的器官。

这种“可塑性”,让我们得以对抗基因带来的排列不齐,对抗岁月带来的磨损和不适。

我们通常认为骨头是坚硬、固定的,牙齿长在牙槽骨里应该纹丝不动才对。但正畸(戴牙套)恰恰利用了骨骼是一个“动态活跃组织”的特性。当牙套持续给牙齿施加一个恒定的轻力时,牙齿受压一侧的牙槽骨会感受到压力,身体会派出“破骨细胞”来吸收掉这里的骨头,给牙齿让路;而在牙齿移动后留下的空隙一侧,身体又会派出“成骨细胞”来填补新的骨头。

牙齿一边“破坏”骨头,一边“重建”骨头,从而实现了在骨骼中的缓慢移动。

这是人体其他任何坚硬器官都做不到的。毕竟假设你不是天赋异禀的话,你不可能通过施加压力让自己的大腿骨缩短一截,或者让肋骨改变位置,但牙齿却可以。

上币的规则和政策也是如此。

第一部分:上币= 资产定价权的争夺与转移

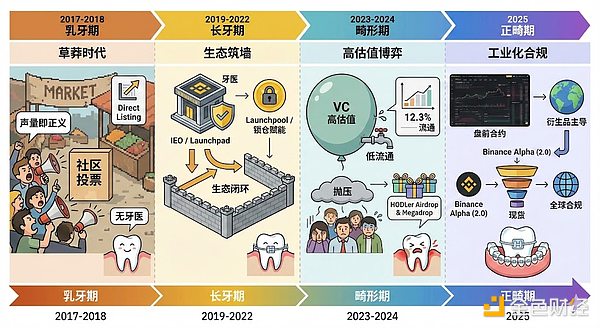

本文将上币的路径分成四个阶段:乳牙——长牙 ——畸形——正畸,而贯穿上币四个演进阶段的核心:谁掌握了资产的定价权。

第一阶段(社区定价)

定价权掌握在“喊单者”和草根社区手中。流量为王,谁声音大谁就有理。结果是劣币驱逐良币,市场充斥噪音。

第二阶段(交易所定价)

交易所通过IEO/Launchpad收回定价权,充当“看门人”和“投资银行”。交易所的信誉背书成为了资产价格的核心支撑。

第三阶段(VC定价的崩塌)

VC在一级市场掌握了过高的定价权,导致二级市场无利可图。交易所被迫介入,试图通过强制手段(Airdrop)“劫富济贫”,但这只是止痛药,治标不治本。

第四阶段(市场化/衍生品定价)

场内博弈资金不在现货,所以定价权交给更成熟的金融机制。通过“合约交易”和盘前交易,让市场在充分博弈后形成公允价格,不再依赖单一的叙事或VC的估值报告。

第二部分:上币的时代背景、逻辑及其演进过程

第一阶段:2017-2018 “乳牙期”——声量即正义的草莽时代

路径核心:Direct Listing, Community Voting

这一时期的行业正处于“无牙医”状态。上币逻辑带有浓厚的founder、社区主权色彩,只要项目能喊动粉丝,就能获得入场券。

时代背景

这是Crypto的“创世纪”阶段。行业尚处于纯粹的交易平台时代,用户主要关注交易的便捷、快速与低廉。当时的主流交易所大多慢且不稳定,新秀平台通过“极致简单”建立口碑,没有复杂的学习系统或社交功能,界面完全为有经验的职业交易者设计。

原因

获客焦虑:初创平台需要低成本、高效率地从竞品处吸引流量,“社区投票”不仅是选币,更是社区归属感的争夺。

合规真空:全球监管尚未介入,交易所拥有极高的决策自由度,逻辑极其简单:谁家粉丝多,谁就是流动性的保证。

玩法:以Binance的“每月社区投票上币”为代表,用户支付微量代币(如0.1 BNB)即可投票。获胜项目(如Zilliqa, Pundi X)几乎是免费获得顶级流量,但也因票数操纵而导致市场咬合严重错位,最终无奈放弃。

第二阶段:2019-2022 “长牙期”——生态筑墙与溢价发行

路径核心:IEO(打新), Launchpad, Launchpool, Direct Listing

行业开始戴上名为“生态”的矫正器。交易所不再只是中介,而是具备深尽调能力的“牙医”。

时代背景

2017年的ICO泡沫破裂后,欺诈与技术漏洞让行业信用扫地。市场需要一种更安全、有背书的筹款方式。同时,DeFi Summer(2020)的到来让“流动性挖掘”成为行业共识。

原因

信用修复:交易所通过Launchpad引入“银行级”的尽调,充当了行业牙医,筛选有正经团队和技术的项目,将ICO模式升级为更有保障的IEO(Initial Exchange Offering)。

生态闭环:为了巩固用户粘性,平台通过Launchpool强制为自家生态币(如BNB)赋能,让用户通过“持有”而非“抢购”来获得新币,降低了参与风险。

19-20年(打新狂潮):

Launchpad(如Bittorrent)引入了定价发行模式。项目方不仅要过技术审核,还要接受交易所的定价“建议”,确保上线后有一定的“财富效应”。

21-22年(锁仓赋能):

Launchpool成为主流,赋能平台币,标志着从“买新币”向“挖新币”的转移。用户通过锁仓平台币换取新币分发,强行将项目利益与平台生态绑定。

第三阶段:2023-2024 “畸形期”——高估值、低流通的博弈与机制升级

路径核心:HODLer Airdrop, Launchpool

时代背景

风险投资(VC)大规模重返市场,催生了一大批估值数亿美金、上线流通量却极低的项目(中位数仅12.3%)。这种结构导致二级市场散户几乎没有盈利空间,只有持续不断的解锁抛压。同时,缴纳天价罚款,CZ坐牢,将重点从“野蛮生长”转向“全球合规与稳定”。

原因

定价权冲突:VC驱动的项目上线即巅峰,剥夺了市场的价格发现功能。交易所为了保护生态,必须通过强制手段纠偏,将收益“还政于民”。

合规压力:2024年5月起,规则明确向中小型、高分发比例的项目倾斜,要求项目方降低float的部分,意在打击VC操纵定价的行为。

矫正措施:推出针对长期持有者的HODLer Airdrop和Megadrop,强行把“彩礼”直接散给散户。

这是行业正畸过程中最疼的“牙周炎”阶段。VC催生了大量“上线即巅峰”的项目,代币流通量中位数跌至12.3%,Binance的行业报告显示仅2024年的新项目在未来12-24个月有约1550亿美元的潜在抛压。

由于VC操纵定价,散户在高位接盘,上币即巅峰,造成市场信心的暴跌而严重受挫。因为二级市场表现不佳,导致现货交易的交易量萎缩。

为了维护平台币的吸引力、引流和交易需求,平台开始大规模推行HODLer Airdrop(针对长期持有者空投)和Megadrop(结合Web3任务的分发)。上币政策逐渐向中小型、高分发比例的项目倾斜。

2024年下半年开始,交易所合约机制迎来重大升级,开始支持更广泛的小币种和新币永续合约,允许在现货流动性成熟前就通过衍生品进行风险对冲和早期定价。交易所的流量和收入来源也向永续合约交易转移。

第四阶段:2025 “正畸期”——多层级、工业化的合规矩阵

路径核心:Binance Alpha Airdrop, Pre-Market Trading, Web3 Wallet integration

时代背景

2025年被称为“加密货币工业化元年”。数字资产总市值突破4万亿美元,Bitcoin成为宏观资产。永续合约已成为衍生品市场的主导,占据全球加密衍生品成交量的75%以上。

原因

定价权易主:市场不再由叙事和喊单驱动,而是由ETF流量、企业财报和协议收入驱动。

效率优化:合约前置交易(Futures First)允许在新币上线现货前通过衍生品进行定价。2025年的数据显示,该路径的转换周期缩短至14天,是进入主流视野的最快通道。

盘前合约前置:这是2025年最重要的机制变革。引入了“盘前合约交易”(Pre-Market),允许用户在代币正式挂牌现货市场之前,就基于外部价格馈送进行最高5x杠杆的永续合约交易。

小币种深度流动性:因为合约交易和盘前交易吸引了巨大的流量,吸引了众多中小mm入驻,大幅提升了小币种合约的博弈空间和流动性。这使得像ESP、AZTEC、KITE这样尚未上线现货的新币能够快速建立衍生品流动性,成为最快进入主流视野的路径,平均从上线到正式发币的周期约为14天。

Binance Alpha (2.0):作为一个“预上线代币选择池”,项目必须先在此“打怪升级”一轮,证明自己在二级市场的表现(包括价格走势和交易量),才能逐步升级,合约→现货。

第三部分:从“草莽”到“工业化正畸”的权力变迁

阶段一:“声量即正义”的草莽时代 (2017-2018)

这是交易所的“原始积累”时期。它们对项目的质量几乎没有鉴别能力,也不需要有。它们只需要回答一个问题:“上这个币能给我带来多少新用户?”

这种模式培养了第一批“唯利是图”的加密用户,他们对平台和项目都没有忠诚度,哪里有肉去哪里,为后来的流动性挖矿悲剧埋下了伏笔。

阶段二:“生态筑墙”的长牙期 (2019-2022)

交易所成就了权力的巅峰,成为顶端食物链。它们不仅仅是交易场所,更成为了集券商、投行、监管者于一身的超级节点。IEO是交易所品牌溢价变现的最佳工具。

从“买新币”到“挖新币”(Launchpool)的转变极为高明。它成功地将外部项目的利益强制输送给了平台币持有者,完成了平台币的价值捕获闭环。这是交易所构建“护城河”最关键的一步。

阶段三:“畸形期”的阵痛 (2023-2024)

这是对上一轮牛市中VC过度膨胀的反噬。高FDV、低流通的项目本质上是VC利用信息差和资金优势,对散户进行的制度性收割。

上文提到的“1550亿美元潜在抛压”是极其惊人的数字。这解释了为什么在比特币创新高时,山寨币市场却死气沉沉。因为市场不仅缺乏新资金,还在不断被旧项目的解锁抽血。

这就体现了交易所的无奈,明知都是坑,还要继续上新来维持竞争力。Megadrop和HODLer Airdrop看似是创新,实则是交易所为了维持生态活跃度,被迫向VC“征税”再补贴给用户的防御性措施。这是一场痛苦的“存量博弈”。

阶段四:“正畸期”的工业化未来 (2025展望)

在这一阶段行业终于意识到,仅仅依靠现货市场和简单的IEO、空投、KOL round已经无法承载日益复杂的资本需求和社区压力。

在这一阶段,合约替代现货作为主要的价格发现手段与盘前交易。

首先,这是一个巨大的范式转移。以前是“先有资产,后有衍生品”;未来是“先有衍生品博弈定价,再有现货资产交割”。这极大地加速了价格发现的过程。一个项目究竟值多少钱,不需要等到上线那一刻的暴涨暴跌,而是在盘前合约的多空大战中提前完成了。

Binance Alpha的横空出世也给“工业化上币”提供了前置窗口,Alpha实际上是一个“选秀沙盒”或者“去中心化的精选市场”。它要求项目必须在真实的残酷市场中证明自己的流动性和韧性,才能获得“转正”资格。这是用市场机制取代了第二阶段的人工尽调。

第四部分:上币费用的演进过程:从上币费——买路钱——份子钱

本节不针对任一一家交易所,仅以公开信息为切入点叙述。

这四个阶段的“上币费”演变,本质上是行业权力的转移过程:从最初的“交给平台买路钱”,变成了现在的“散尽家财娶流量”。我们可以通过这个“彩礼”视角的演进,看清行业是如何一步步被演化的。

以下是四个阶段上币费模式的探讨:

第一阶段(2017-2018):从“买路钱”到“随份子”

早期处于混沌期,关于巨额上币费的传闻不绝于耳,各家交易所都处于看菜下碟的状态,收费名目不胜枚举:上币费、活动费、推广费、抵押金等等。

Binance在18年10月进行了透明化革命,宣布将所有上币费100%捐赠给慈善基金会。上币费从“平台的直接收入”转向了“品牌信誉的背书”。

第二阶段(2019-2022):“生态红利”的利益交换

这一时期,直接收钱的模式被摒弃。取而代之的是“生态赋能”,项目方需要将代币分配给平台的用户(主要是平台币持有者)。

以Binance为例,通过Launchpad进行定价发行,或通过Launchpool进行流动性挖矿。

虽然名义上没有“上币费”,但项目方必须留出一定比例的代币(通常是总量的2~3%以上)作为分发筹码。这部分钱不再流向交易所口袋,而是流向了能支撑平台生态的“合伙人”手中。

第三阶段(2023-2024):反击VC垄断的“强制配额”

随着“高估值、低流通”代币横行,交易所开始强制干预利益分配。此时Binance出现了著名的“x%代币上币费”传闻,引发了行业大辩论。随后官方回应称,所谓的项目token并非交给交易所,而是要求项目方将其用于用户空投和社区奖励。

推行HODLer空投、Launchpool、Megadrop等方式,强制项目方在上市初期通过大规模分配代币来“稀释”VC的定价权。

第四阶段(2025~):价值倒挂的“倾家荡产式聘礼”

到2025年,进入现货主板的“彩礼”已经到了内卷的极致。呈现了以下的现象:

-

分发比例上升:平均分配比例稳定在代币总量的3%至7%。(从alpha开始到现货)

-

保证金机制:除了代币,项目方通常还至少需缴纳约25万美元的安全保证金(1-2年后可退),并准备至少50万美元的BNB组流动性池子。

-

营销包:约1%的供应量用于平台营销。

从2017年到2025年,上币费用的逻辑完成了三次大跨越:

-

2017-2018:平台收钱(买路)。

-

2019-2022:生态共享(赋能)。

-

2023-2025:散财救市(矫正)。

现在的“上币费”已完全演变为一种获客成本。项目方为了换取顶级平台的流动性,支付的代币价值往往超过了他们所有的融资总额。这种“彩礼模式”虽然保障了用户的初期收益,但也让许多项目在“新婚之日”就几乎掏空了未来的增长筹码。

第五部分:作为行业参与者,该说点什么?

这篇文本不仅是对历史的回顾,更是一份交易所与项目方生存哲学的进化报告。

它展示了以Binance为代表的交易所玩家,是如何在不同周期中调整自身定位:从最初的“流量捕手”,进化为“生态地主”,在遭遇“VC收割”的危机后,最终选择进化为“工业化金融基础设施”。

未来的上币,不再是简单的“敲钟仪式”,而是一场复杂的、多层次的金融工程。对于项目方而言,只会写白皮书和拉VC融资的时代彻底结束了;对于散户而言,无脑打新就能暴富的窗口也已关闭,未来需要的是更专业的交易能力和对衍生品工具的理解。

什么?你说交易所的上币规则硬气?

牙齿不也硬得很?

矫正需要时间

为你,千千万万遍。

后记

封面是《追风筝的人》,非常建议大家有空去读原著。(看电影也可以)

看完电影之后再回来看此文,你的感受可能会有所不同——什么叫彼此摧毁,彼此成就?什么才是:再做个好人?

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代币币情的观点或立场

首页

首页 快讯

快讯